知名加密研究机构 10x Research 今日早些时候发文《我们昨晚已清仓》(We Sold Everything Last Night),称他们已经卖出了所有科技股,仅持有部分高可信度的加密资产。他们目前看跌风险资产(股票+加密货币),认为风险资产正处于发生大幅价格调整的边缘,或许已经到了一个关键的转折点。

以下由 Followin 编译:

我们越来越担心风险资产(股票和加密货币)正徘徊在价格大幅调整的边缘。主要触发因素就是意外且持续的通胀。债券市场目前的预测今年的降息次数低于三次以及10年期国债收益率突破4.50%,风险资产或许已经到了一个关键的转折点。

重要的是要明白,交易是一场持续的游戏,具有高度确信的机会。 关键是要不断分析市场,并在机会对您有利时发现这些机会。有时,我们主张采取一种全面风险的方法,而当优先事项是保护您的资本时,使您能够抓住较低水平的机会 。

虽然市场已经消化了原本的六次降息预期减少一半(三次),但我们更担心美联储今年可能根本不会降息。请记住,加息预期引发了2021 年 11 月的加密货币牛市,当通胀在 2023 年 1 月走低时,新的比特币牛市开始了。2023/2024 年比特币上涨大部分是由降息预期推动的,而这种说法现在正受到严重挑战。

美国股市的领先地位已经变得更窄,从宏伟的七只股票到只有三到四只股票支撑着市场。然而,那些大型科技股周期性地依赖于平稳的利率。当这些公司依赖于实际较低的借贷成本来维持股票上涨时,仅靠降息是不够的。

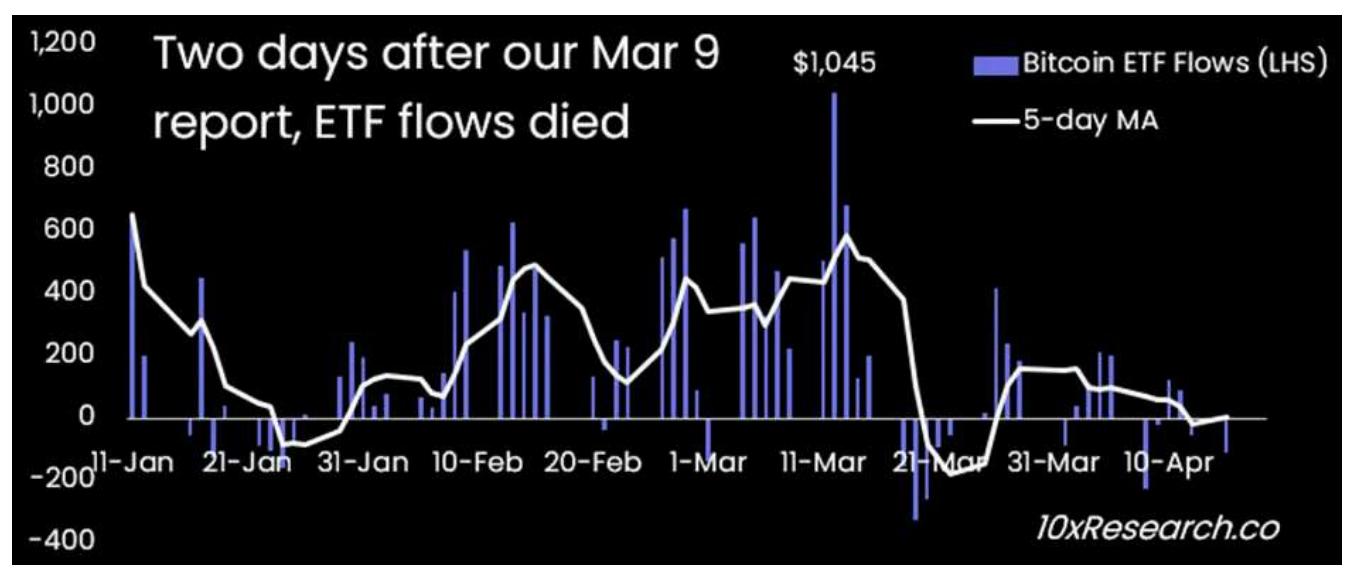

比特币 ETF 流入已经枯竭——谁是现在的边际买家?

可持续加密货币牛市的叙事不能简单地是美国婴儿潮一代因为贝莱德突然推出 ETF 而购买比特币。必须有更广泛的投资组合配置多元化方法,将比特币纳入投资组合,这是一种中期叙事,而不是三到六个月的交易。在最初的新奇炒作之后,除非价格继续上涨,否则比特币 ETF 资金流往往会耗尽——自 3 月初以来,他们还没有这样做过。随着 2% 到 17% 的回撤,这些投资者可能会留在场外。

重要的是,我们将比特币融资利率与 ETF 流入量联系起来,这种相关性表明对寻求套利的交易者的依赖,而不是许多人希望贝莱德吸引的稳定、长期投资。这只是一个理论,但是市场动态似乎每天都证实了这一点,并且传闻证据表明贝莱德的 IBIT ETF 正在被接受作为 CME 比特币期货部分保证金减免的抵押品。

低融资利率导致 ETF 流入疲软,重要的是,交易量下降,特别是在韩国等大型零售市场,这与预测的相符。不过,这一分析也对整体交易量保持坚挺。交易量显着下降,比特币在(Solana 上)模因币热潮之后不久见顶。 仅本月,Solana 的交易量就悄悄增长了 30%。我们注意到市场上越来越多的空气。

正如我们所指出的,每个人都看到了繁荣的迹象。韩国的加密交易量从 30 亿美元激增至 160 亿美元,是当地股票市场每日交易量的两倍。

根据 MicroStrategy 持有的比特币或我们对比特币价格的回归分析,MicroStrategy 股票此前以高于公允价值 80-100% 的价格进行交易。MicroStrategy 股价已从高点 (1,919) 修正了 30%,但其公允价值仍然较低,为 1,034美元(意味着还能下跌 29%)。根据其持有的 215,000 BTC,其市值被高估了 73%。

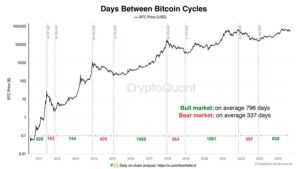

确实,比特币减半往往是看涨的,至少在最初阶段是这样,但比人们试图让你相信的要少得多。2012 年、2016 年和 2020 年减半后 60 天,比特币上涨了 +16%,但是回报率与 2012 年减半后回报率存在偏差,当时价格上涨了 +45%。

正如我们多次所写,之前的历史高点 68,300 点是我们的底线,另一个重要的止损点是 62,500 点,因为比特币随后可能会跳空至下一个支撑位。昨晚(开盘)时,我们卖出了我们所有的科技股,因为纳斯达克的交易非常糟糕,并且对债券收益率上升做出了反应。我们只持有一些高可信度的加密货币。 总体而言,我们看跌风险资产(股票+加密货币)。我们持仓较轻,但是预计会等到更好的水平时再次买入。

+ There are no comments

Add yours