隔夜阴线变成了针线,BTC最低下探至50K后迅速反弹至54K。一来一回,多头空头都被杀得溃不成军。只有一些“迟钝”的现货持仓BTC的朋友毫无波澜。

这次暴跌加密行业把诱因给到了Jump Trading。但事情也不是那么简单,这次是整个金融市场的“大清算”。不过先聊聊Jump Trading的问题。

最早是Bitmex的联创AH当了吹哨人,说在传统金融渠道中得知了加密一个大家伙正在清仓。虽然没明说,但大家心里都有数,说的是Jump。

这家公司在做加密之前,在芝加哥就以高频交易和算法交易出名。他们最开始的资金也都是自有资金,躲在幕后暗戳戳的交易,这类公司外界是很难了解到内部架构和财务状况。

说到这,不得不先祛魅一下。在交易市场,所有人都是自己的对手盘,只能闷声发大财,如果策略一旦被公布,就容易被跟风、被狙击。开动自己的脑袋瓜想象,所有说能给你点位,指导交易的人,显然都是骗子。因为让你赚了钱,他们就赚得少了。

说回JuMP。这类公司虽然看起来神秘,但核心思路和风险都是一样的。一个是高杠杆,一个就是内幕交易。

高频量化要的是交易速度的领先,通常每次交易只能吃到极少的收益。要想让收益变大,就只能上高杠杆。过去LTCM搞得也很神秘,最后的核心也就是通过复杂的金融工具拉高杠杆,让每次只能拿到0.01%的国债套利变成了1%。

这潜在风险极大,并且这样的风险就是由CeFI所酝酿的。当时Luna暴雷的时候,我就用Ltcm举过例子。正常一个机构向银行寻求借贷是要留下保证金或者安全垫,比如100万要留下10%,这样杠杆就有上限。

但当时LTCM由于超高的投资回报率让银行都激动了,几乎所有银行都给予他们0安全垫的承诺,几十亿变成了上千亿,最终在俄罗斯金融市场完成巨幅亏损,差点引发了世界级的金融灾难,最后还是美联储联合14家银行联手救市,才堪堪挽救过来。

这些问题的核心,就是中心化机构过大的权力,可以让他们不遵守规则违规贷款。

如今的Jump、上一轮周期的Terra和3AC都是倒在同一个地方。比如当时在ust第一次脱钩的时候,Jump秘密购买了大量的UST,Kwon(luna创始人)则给出了以0.4U价格交付6500万枚luna的期权,当时二级市场luna的价格是多少知道吗?90U!

这件事直到terra被调查后,才由Sec公示出来。这就是CeFi,隐秘,不透明,甚至不到暴雷的那一刻,没人知道里面到底有什么龌龊。

当然,加密市场的这次下挫,Jump大概也是世界金融市场丢出来的一只车。今年以来,加密市场并没有让人兴奋的新概念,所倚仗的是BTCETF、ETHETF带来的外部风险敞口。

这条输水管的主力是美股,是全球货币基金。在美国科技股受到重挫,日元利率突然变化的前提下,这根管子向加密带来的资金流速自然会变慢,变缓。

再往下深究,这就是资本主义的周期性金融崩溃,俗称‘金融危机’。这样问题的核心就是我一直所说的,那些中心化权力追求利润去践踏规则所带来的恶果,也是比特币所存在、我们必须要持有的最大意义。

关于比特币和金融危机,我在《哪怕每月只能买0.001个比特币,都要买》这篇文章里讲过,大家务必仔细再看看。

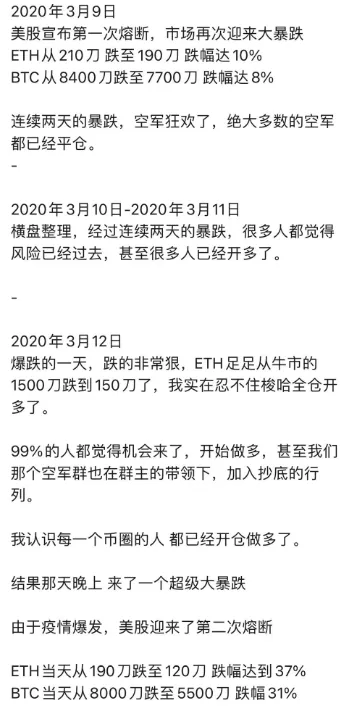

昨天我在X上发表了观点。我说我加仓了BTC和ETH,并希望312重演。不独有偶的事是,同样有人说,如果重演312,这时候不应该加仓。并举出当时312前后市场的K线,我把图贴出来。

这确实是吓唬住了很多人。但我们做一个推演,很多问题就迎刃而解了。

首先市场的涨跌幅无法预测,虽然我一直在说资本主义总会周期性的大暴跌,但没办法预测底部在哪里。

回顾当时312的走势,即便是在ETH150U分批建仓,后来跌到80U又有什么关系呢?再加仓不就行了?最后不是涨回来了么?

如果现在的8.5没有复刻312,后续没有跌幅了,下跌20%没有加仓,这轮机会是不是就错过了?

所以,在前天、昨天的时候,分批加仓并没有半点问题。但如果是开合约,那才是大问题——-在BTC和ETH上的所有亏损,都是因为头寸加了杠杆。而并不是加仓带来的问题。

回过头来,再次强调,这些对大家有用的观点,希望大家每次在决策之前,都想一遍:

1.大仓位持有BTC和ETH,小仓位去买新概念。小仓位买对了同样赚很多,但全仓买错,一辈子翻不了身。

2.永远留下2层仓位摁死不动,除非是真正来了312。这是保证自己心态最后的防线。

3.永远记得分批加仓、分批建仓。不要去做预测行情的蠢事情。

4.不要做合约。

+ There are no comments

Add yours