在BTC的链上数据分析中有2个核心概念,即“时间戳”和“价格戳”。由于区块链的透明性使我们能够观察每笔链上交易并识别两个关键性细节:1、筹码移动发生的时间:时间戳;2、发生交易时的价格:价格戳;

当我们在分析阶段性趋势转变的过程中,所用到的如换手成本、利润兑现、需求流入、热供应等数据,主要都建立在“价格戳”的基础上。而如果我们要观察和分析BTC大周期的时间性,则更多需要用到“时间戳”。

每个BTC都存在于某一个UTXO中,而UTXO具有的时间戳功能意味着每个BTC都有一个年龄,这个年龄不是指它被挖出来的时间,而是从最后一次移动到当前的时间。

我们可以把不同币龄的BTC按时间长短加以区分,例如把他们分为1周-1个月(1w-1m),或者1-2年(1-2y)等等。通常我们把超过6个月(准确的说是大于155天)或以上未发生移动的BTC归为长期持有者(LTH)筹码,其他都归为短期持有者(STH)筹码。

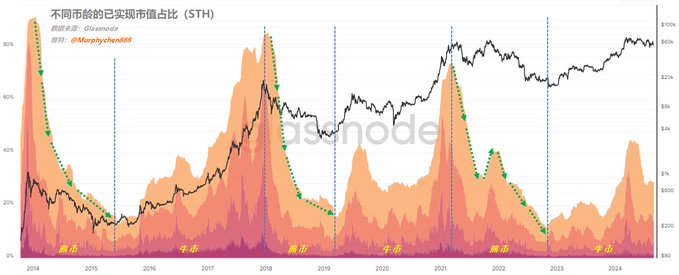

回看BTC的整个发展史,每当牛市周期LTH都将筹码派发给STH;此时“老币群体”所拥有的财富占比开始逐渐下降(如图1中绿色虚线);

(图1)

到了熊市筹码又从STH回到LTH的手上,此时“新币群体”所拥有的财富占比开始逐渐下降(如图2中绿色虚线);

(图2)

可以看到在图1(老币)和图2(新币)中的波形正好相反,我将此称为BTC大周期的“钟摆效应”;市场在供需关系的转换下始终遵循这样的内生规律不断延续,就像是个钟摆,周而复始。

在LTH大群体中,对周期转换影响最大,甚至能起到决定性作用的群体是1-2y和2-3y这2个币龄的筹码(周期中的钻石手)。我们可以通过观察该数据的变化趋势,来大致推断本轮牛市周期的“时间戳”。

下图3是1-2y & 2-3y 的已实现市值占比数据。我们先从整体上看,每当黄色(1-2y)和绿色(2-3y)波形达到顶峰时,意味着市场即将走出熊市,进入牛市初期阶段。随着时间的推移,波形开始逐渐下降,表示该群体正在向新进入市场的投资者进行筹码派发。

(图3)

当波形降至底部且斜率开始变缓,意味着市场已处于牛市的中后期,也可以认为这就是牛市的“顶部区间”。要知道这2个群体都是市场中经验最为丰富的投资者,例如MSTR在3年前,即2021年12月-2022年1月期间购买的BTC就属于这个群体。买入的时是STH,到了今天变成了LTH。

当前该数据已经从56%的峰值下降到12.3%(图中绿线虚线),而前两轮周期该比例最低值分别为1.3%(17-18周期)和6.6%(21-22周期)。考虑到越来越多像MSTR这样的跨周期机构投资者的加入持币群体,我认为本轮周期1-2y & 2-3y 占比最低值应该高于上一轮周期的6.6%,预计大概率在7%-10%之间。

如果我们以当前值为基准(A点)画一根标准线(见图1红色虚线),可以看到在前2轮周期中当指标降到相同位置时,BTC的价格都处于顶部区间,相对位置都在牛市的中后期。随着时间推移,曲线逐渐触底并开始拐头向上,并再次回到原高度时(B点),通常都代表牛市结束了。

从A到B是一个“微笑曲线”,在17-18周期整个过程用了17个月,21-22周期用了12个月,而本轮周期根据上述分析中提到的最底端大概率会高于6.6%,因此我认为“微笑曲线”的总时长小于等于12个月的概率更大(进入熊市)。

同时,我们可以看到在17-18周期从A点到周期最后一个高点的时间是6个月(图3标注1);21-22周期从A点到周期最后一个高点的时间是10个月(图3标注2)。

由于17-18周期是非常特殊的尖角顶,参考性较低;更值得借鉴的应该是21-22周期双顶周期;因此我认为本轮周期从目前的A点到未来的B点,在时间周期上要小于/等于10个月的概率更大,或许是9-10个月左右。

如果这个推断成立,那么本轮牛市大周期结束的时间点将大致发生在2025年的9-10月期间。

‼️ 注意!以上所有概率性推断,仅作为我个人主观观点,不是数据的客观反馈!‼️

说完币龄转换与周期的关系,我们在换一个角度观察 —— 玄学!三线同频共振曲线

我粗略统计了下,在后台私信我的问题中,提及“三线合一”指标的频率最高。小伙伴们似乎对此都很执念;尽管我知道这个指标在本轮周期多次展现出神奇的准确性,但我仍然认为我们不能本末倒置。应该先看客观数据,再用“三线合一”来对照参考 。

(图4)

???? 根据图中信息反馈,我给出以下几个较为主观的解读,小伙伴们请理性看待,不应以此为唯一的判断依据!

????1、目前红线已经走到了一个关键性的拐点位置。从位置上看,红线更加靠近蓝线,且距离上方绿线拉开了一点的距离,并没有出现三线粘合的一致性。

也就是说,在12月中下旬到1月中旬期间,会有3种偏离的可能:继续破新高(图4标注1)/ 盘整(图4标注2)/ 回调(图4标注3);但从整体趋势上看,绿线和蓝线在这个阶段内都是回调状态。因此,我个人认为出现3和2的概率要大于1;

从情感上,我更希望是2,而1的可能性最低;当然,适度的回调也会更有利于本轮趋势的延续。

????2、可能有不少小伙伴记得,我在之前针对“三线合一”指标的分析中,都有提到:“在2024.12-2025.1左右,MVRV会出现大幅回调”。目前从其他链上数据的综合观察上,这个所谓“大幅”可能并没有想象中那么大。原因有2点:

a、目前链上筹码结构分布上,在$97,000处形成一个60w枚BTC的巨量柱,且在9.4w-10w美元区间有近200w枚BTC的堆积,产生了一个潜在的支撑区间。

b、从目前新需求的数据看,虽然出现了衰减,但并未快速降至零轴以下。也就是说,市场仍然存在一定规模的需求,并能维持一定程度上的平衡。

????3、图中绿蓝两线在标注4处产生了粘合,且粘合的位置要明显高于当前(图4标注4),意味着2025年3月-4月还有一波行情。

我按照目前“链上平均换手成本”和“活跃投资者平均成本”这2个数据进行测算,3月-4月BTC的价格有一定概率会到12w美元以上,但不超过15w美元(由于换手成本会变化,因此这个测算需要每2周校准一次数据)。

????4、如果3-4月出现这波反弹,这或许会是本轮趋势行情的结尾,再往后就看宏观政策的变化了。

????5、在此之后,市场或许会进入一个4-5个月时长的盘整期(如图中标注5),在该阶段的初期绿线和蓝线一致性向下;但到了中间开始出现分离,因此这里也具有较大的不确定性。但总体上宽幅盘整的高点不会超过3-4月那一波峰值。

????6、在2025年9月-10月还有本轮周期的最后一波行情(如图中标注6),在这个阶段的初期,绿线和蓝线出现较大的分离。如果届时红线靠近蓝线,那么这波行情的高点会比3-4月的峰值更高;如红线靠近绿线,则高点会低于3-4月的峰值。

同时我们看到绿蓝两线在红色虚线圈出部分产生了粘合,且这里的位置要低于3-4月的峰值。或许意味着9月-10月的高点要低于3-4月高点的概率更大。

有意思的是,观察“玄学指标”的结论与上文中按币龄转换的时间性推断结论高度一致。如果现实真的如此,意味着本轮周期的最高点将出现在2025年的3-4月期间,而2025年9-10月期间出现的高点将是本轮周期最后一个“顶”,且高度不一定会比前面更高(我个人更倾向于接近前高,未必会大幅度高出)。

从交易的角度说,一旦进入顶部区间,我仍坚持只要出现阶段性衰减的信号,就坚定的执行交易纪律,做好分批止盈计划,即便在后面还可能会出现更高的高点(这是概率问题)。BTC止盈后腾出的部分仓位,或许会考虑切换到一些优质ALT上面,争取在牛市下半场能找到跑赢大饼的第二增长曲线。

‼️ 我所分享仅的数据仅用作学习和研究,不作为投资建议 ‼️

——————————

冰糖橙一哥YYDS说:

这样和21年构顶方式非常相似了!主力这次我认为会全新方式构建顶部!

Murphy说:

如果是小级别我们可以从主力操盘的角度去思考。但如果从大级别,我认为没有哪个独立主体可以控制BTC的大周期转换。能决定的只有供需关系,而宏观经济政策又是决定供需的重要因素。例如这次如果不是川普当选,就不会在短期内产生如此强大的需求涌入市场

Thetagang说:

赞!有些好奇,根据前边的趋势衰减分析,实际上现在已经出现两个卖点,12/6和12/11都出现了RL和价格同时走低,满足卖点。但如果这个周期是类似21-22年10个月左右的双顶结构,且最高点有概率会出现明年3-4月,那么短期内如果再出现卖点你会继续卖出吗?还是说即使持续有卖点但不会在当前第一顶全部卖出

Murphy说:

这是一个仓位控制的话题。上一轮周期出现了7次卖点,本轮有几次我不知道,只能根据自己的成本和预期收益来做决策。我个人交易计划不方便过多的公开讨论,因为这会给很多情况迥异的小伙伴造成困惑。

DC大于C说:

跟宏观层面差不多,明年Q1继续趋势行情,届时炒作 btc上涨,eth继续发力吧,或许明年Q1才会出现更多五倍 10倍币吧。在二级上。

前提是eth大发力啊。????

wander说:

个人觉得预测顶部价格明显偏低太多。

Murphy说:

不是我预测未来(也没人可以预测未来),是我按照目前“链上平均换手成本”和“活跃投资者平均成本”这2个数据计算的,但随着换手成本的变化,这个值每隔一段时间就需要校准一次。

johnny44.eth说:

有意思的是如果按照宏观经济的衰退预期,大概也就是在一季度后可能会发生,也就是可能在一季度达到一个短期高点(再之后不管是横盘盘整还是回调后整理),但如果衰退发生(如企业债引起的股市踩踏)必然意味着一轮较大宽松的发生也就刚好匹配了你分析的时间线,同时伴随较大的宽松迎来了新高,太神奇了

Murphy说:

确实,对应宏观上可能出现的时间点,或者有一定的合理性

HHC 鍾昕航说:

比特幣ETF的換手不會反應在鏈上已實現市值上,而本輪新入場的資金很大程度是ETF,因此我認為無法完全刻舟求劍過去幾次週期的數據

Murphy说:

先不论历史周期的时间是否能作为本轮的参考。仅说现货ETF的换手不会反应到链上,这个理解就是错误的。BTC现货ETF所有的净流入和净流出都会上链,就例如下图中的交易每天都在发生,也就时时刻刻都会反应到已实现市值上。

策看世界 | CeTheWorld说:

学习了,以钻石手群体的趋势判断的话,确实已经进入顶部(图上只到10月的数据吧?价格峰值在80K),我们实际已经在中期或者后期了,具体是会双峰还是慢熊,要看政策面了,至于顶部区间的时间会持续多久,很有可能比前面两次都更快结束,也符合明年Q1(甚至最快1月)进入趋势反转周期的预测。谢谢

CRMESSI10说:

我覺得這個指標參考意義沒之前那波大了。因為這次進來的資金是etf 是華爾街 是美國政府。根本上已經不是以前那些參與者了。走一步看一步 可能是更好的選擇

bystander说:

墨菲兄,又仔细看了一遍”时间戳”数据 。图三中 6个月→10个月/17个月→12个月/1.3%→6.6% 预测本轮都以2021周期数据接近。这里面需要考虑一个重要因素sth→lth派发筹码的群体不同,所以才有2017周期和2021周期差距大,如果本轮周期接盘群体资金量更充足,那么2025周期数据是否也会比2021周期差距更大

Murphy说:

这是市场的博弈。要知道已经持有筹码的STH理论上都是潜在的空头,真正的多头是还没入场的资金(新的需求)。那么按这个理解,现在高位买入的越多,未来潜在抛压就越大。潮起潮落是自然规律,需求不可能无穷无尽。至于时间,只是概率问题吧。

给点说:

如果考虑ETF巨额流入,会对结论产生影响吗?

Murphy说:

已经考虑了。如果看下6-12m的这个群体,就能发现正在逐渐减少,而这里面就包含了在4-6万美元时买入BTC的ETF资金。这就是市场的博弈。

YouNeverKnow说:

真心感谢墨飞兄呕心沥血地给我们新韭菜上课。币圈的前辈们显然都知道这个机制,对我这个新韭菜来说,这是我踏入币圈(不到一年)以来读到的对我帮助最大的教程。谢谢????

+ There are no comments

Add yours