作者:ML

编译:深潮TechFlow

执行摘要

根据4周滚动平均数据,Banana Gun (BG) 的年化收入约为5200万美元,其中约2100万美元归属于代币持有者 (年收益率为17%)

尽管有显著的增长动力和结构性利好,$BANANA 的市销率 (P/S) 仅为4倍,估值较为保守

全稀释估值问题并不严重:在可预见的未来,$BANANA 不太可能因团队和财务分配而出现供应冲击

垂直整合的潜力带来了巨大的机遇,年化收入和盈利可能会增长三倍

即将推出的新产品将进一步强化 BG 的竞争优势,并使其在市场竞争中占据更有利的位置

尽管存在市场、竞争和监管方面的风险,但这些风险已得到有效管理

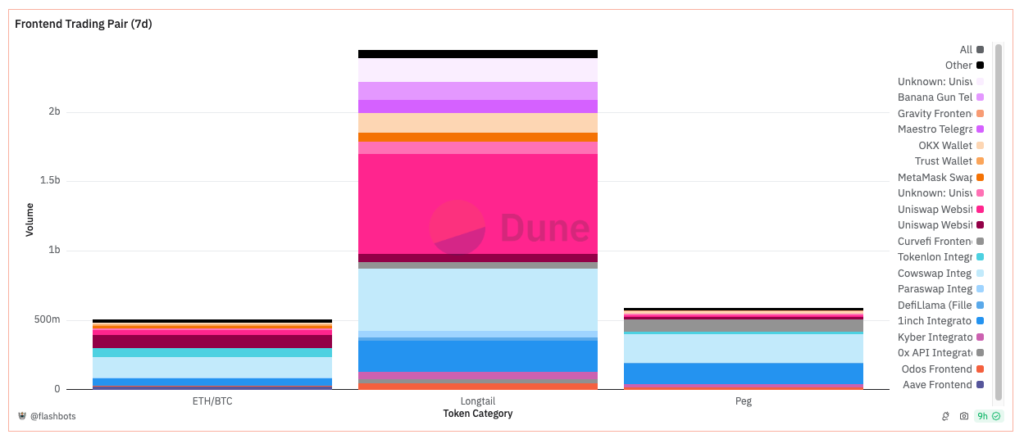

前端之战

来源:Flashbots

在过去7天内,以太坊上的前端交易平台产生了约360亿美元的交易量(年化为1850亿美元)。其中,长尾资产(即非 ETH/BTC 或锚定资产)占据了69%的交易量份额(约为245亿美元)。交易量排名靠前的前端平台包括一些熟悉的名字:Uniswap(尽管有前端费用)、Cowswap 和 1inch。然而,BG也创造了约1.29亿美元的交易量,占长尾资产交易量的约5%。

我最近读到一篇 Mason 撰写的文章,讨论了订单流的私有化,以及山寨币的激增如何推动了 TG 机器人的发展。随着这一资产类别的不断扩大,交易者变得更加成熟,他们不断寻找提升交易速度和规避 MEV 的方法。这些机器人的用户通常对价格不太敏感,更加看重交易的速度和便利性。尽管在交易中会收取0.5%到1%的高额费用,我们仍然观察到 TG 机器人的使用量显著增加。

来源:whale_hunter

分析 TG 机器人的市场动态,我们发现98%的交易量集中在以太坊和 Solana 上。在过去7天内,Trojan 在交易量上领先(达到3.25亿美元),这主要是因为其在 Solana 的主导地位,而 BG 和 Maestro 的交易量分别为1.67亿美元和1.42亿美元。

虽然 BG 在 SOL 上的发布与 Trojan 相近,但我认为 Trojan 的优势主要来自更有效的推荐计划(分级奖励系统)和空投活动。BG 在以太坊生态系统中扎根并形成了自己的社区,这与它的起源密切相关。值得注意的是,曾经在以太坊上占据主导地位的 Maestro 正在逐渐失去市场份额,部分原因是 $BANANA 代币的存在以及 BG 狙击操作的高成功率(稍后会详细说明)。

这里有四个重要的结论:

与终端用户建立关系的重要性日益增加;

随着用户的成熟,提升交易速度和执行效率成为一种趋势;

使用 TG 机器人进行山寨币交易已经成为常态;

TG 机器人的用户通常受到激励驱动(如代币持有者身份、推荐计划、回扣和空投等)。

BG 的盈利模式及用户获取策略

BG 通过对手动买入/限价单(仅限以太坊)收取0.5%的费用,以及对其他所有支持链上的狙击或交易收取1%的费用来获得收入。根据4周平均数据,BG 每周收入约为99.3万美元(年化5200万美元)。其中40%的收入分配给代币持有者,不包括财务金库、CEX 余额和团队代币的一半。在流通的340万代币中,只有290万有资格分享收入,撰写本文时的年收益率约为17%。

为了提高用户的忠诚度,团队设计了一个回扣计划,通过在机器人上进行交易来奖励用户 $BANANA。实际的 $BANANA 回扣根据支付费用的美元价值和一个酌情乘数计算。该计划部分由财务回购支持,减少了对代币发行的依赖。

深入理解 $BANANA 的代币经济学

团队持有10%的代币供应,第一批将在2025年9月14日解锁,剩余部分将在2031年9月14日解锁。两批代币将从解锁日期起进行为期3年的线性解锁。团队愿意接受如此长的解锁计划,因为他们的一半代币有资格参与收入分配——这对于需要激励机制的他们来说是一种公平的安排。这表明了团队的高度信心,因为他们只有在 BG 盈利时才能获得收益,从而无需通过出售代币来获利。

结论:团队的激励机制与代币持有者的利益保持一致。

需要指出的是,最初的财务金库持有60%的代币供应(锁定交易见此链接),但在销毁了大约15%的供应后,文档中将其修订为45%。根据最初的计划,每月解锁25万代币,为期两年。尽管按计划,到2024年10月财务金库的解锁代币应达到325万,但截至目前,实际从解锁合同中提取的净代币量仅为200万。

显而易见的是,考虑到 BG 巨大的收入,继续推动产品采用并不需要依赖代币的释放。

观点

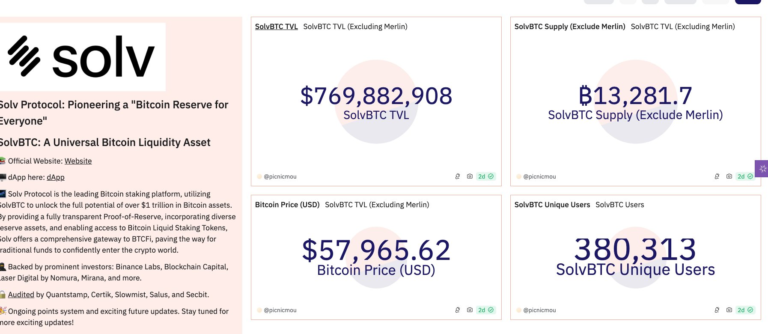

BG 的订单流中蕴藏着巨大的收入潜力。

来源:whale_hunter

正如之前提到的,BG 得益于越来越多的人倾向于选择私有化执行和快速上市。根据 Felipe 的研究,BG 赢得了约 88% 的抢单,这使得其在这一细分市场中形成了自然垄断。这部分原因在于对于极度受关注项目发布的“高额贿赂文化”(可以查看上面的查询)。

来源:Arkham (Banana gun 主要交易对手按资金流出排名)

从 BG 在 Arkham 的档案中可以看到,用户为抢单支付了接近 1 亿美元的优先费用(贿赂),其中大部分流向了 titan。这有些奇怪,因为 titan 是一个相对较新的参与者(2023 年 4 月加入)在建设领域,并没有像现有的 beaverbuild 那样的历史记录。

深入分析后发现,尽管 titan 构建的区块数量只有 beaverbuild 的一半,但其产生的利润却超过了 beaverbuild。这表明 BG 可能与 titan 之间存在某种“独家订单流安排”,这并不一定是坏事。

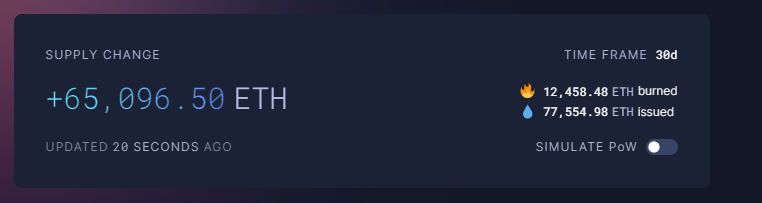

来源:libMEV (自合并以来的数据)

关键在于……如果 BG 将订单流留给自己会怎样呢?如果他们选择成为区块构建者,BG 的年收入可能会在一夜之间轻松翻三倍(假设 $ETH 为 $2.6K)。

想象一个世界,$BANANA 的持有者可以获得约 51% 的年化收益率,这些收益来自前端和区块构建的收入。

我们可能不会经历供应震荡

我们对围绕主要解锁事件和供应过剩的团队策略已经非常熟悉。在 $BANANA 的情况下,锁定的供应要到 2025 年 9 月才会进入市场(届时财政和团队分配将开始线性释放)。

我有充足的理由相信,财政和团队的卖压将会很小,原因如下:

BG 盈利颇丰,如果决定成为区块构建者,他们可以大幅增加收入

强劲的收入使他们能够在不出售未解锁的财政代币的情况下支持增长和运营

未充分利用的财政代币进一步支持这一观点

BG 社区的文化和信念基于 BG 成为自给自足的现金牛的愿景(例如长期的团队锁定期,团队收入分享)

团队明白,大量出售解锁代币会削弱社区对长期愿景的文化和信念,从而严重影响持续增长和采用。 如果团队在明年解锁时选择重新锁定他们的团队和财政代币,我不会感到惊讶。

如果发生这种情况,我预计重新锁定的团队代币将被纳入收入分享池(毕竟这是他们的权利)。

强劲的叙事和基本面

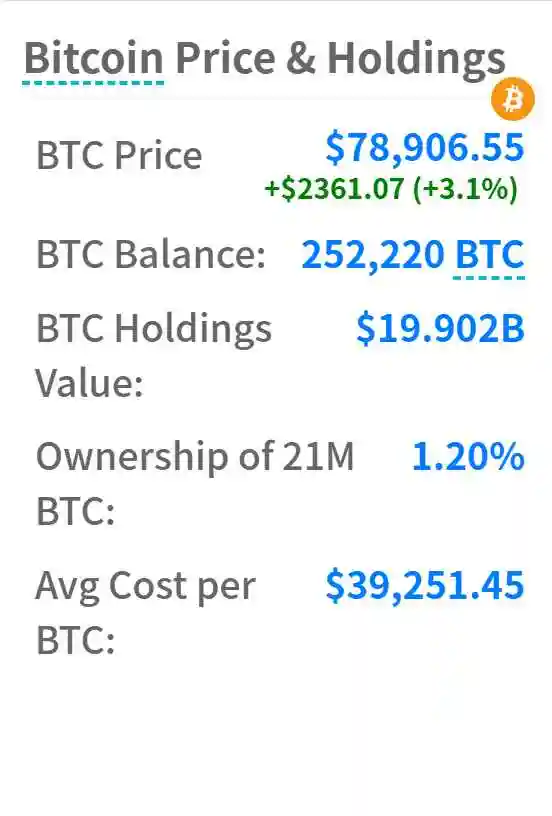

来源:Brent

BG 是一个独特的平台,既有短期利好因素,又具备强劲的基本面。最近,有关基金是否会将 Meme 币纳入核心投资组合的讨论引起了关注。以下是我的看法:

如果基金决定投资 Meme 币,他们很可能会选择蓝筹币,因为规模和流动性限制

尽管他们不太可能使用像 BG 这样的工具,但这对 Meme 币市场整体是有利的(推动价格和市场情绪上升)

这将促使微型和小型市值的 Meme 币增多,从而增加用户在 BG 这样的工具上抓住这些机会的活动

如果基金不愿直接投资 Meme 币,但仍希望涉足这一领域,那么购买像 $BANANA 这样的项目作为 Meme 币的替代品是合理的。这类似于“淘金热期间卖铲子”的策略,适合那些注重理论和基本面的基金。

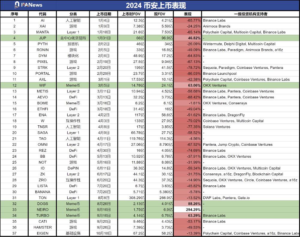

关于基本面,$BANANA 吸引了偏好合理估值的优质资产的投资者。通过使用 4 周滚动平均值来平滑数据,BG 的年化收入(收益)达到 5200 万美元(2100 万美元),其市销率和市盈率分别为 4 倍和 8 倍。这低于同类项目的平均水平(去中心化交易所是最接近的类别)。

他们的年化收入和收益在今年迄今为止的数据中显示出每周约 4.5% 的增长。有趣的是,自 2024 年 1 月以来,市销率和市盈率分别从 12.5 倍和 26.5 倍下降。这种倍数压缩部分是由于 ETH 和 SOL 的增长前景减弱,但我相信 $BANANA 将重新获得更高的估值,因为:

投资者将会关注那些能够“掌控整个技术栈”的大型应用(如 Aave、Uniswap、Ethena 等)

有一些即将到来的增长催化剂(将在下一节讨论),市场尚未将其对收入和收益的潜在提升计入价格中

新的增长驱动因素

有几个令人期待的催化剂,包括:

Webapp (预计 2024 年第三季度推出):为专业用户优化的浏览器交易终端,提供类似中心化交易所的链上交易体验

白标产品:BG 将与 dextools (以及可能的其他平台)集成,以增加订单流量(更多前端意味着更好的分发)

其他:应用商店(如 moonshot),更多区块链支持,增加 Banana 积分的使用场景等

我相信 TG 交易机器人的未来是跨平台的,拥有一个用户体验优良的复杂 webapp 将降低用户采用这些工具的门槛。此外,白标产品将成为获取更多订单流的有效途径,可能会将用户转化为 BG 平台的忠实用户。

这些举措在一个相对同质化的市场中形成了强有力的差异化,我相信 BG 正在走在持续增长市场份额的正确道路上。

风险

ETH 和 EVM 链上的链上活动正在减少

自 2024 年初以来,SOL 链上的活动已经超过了 ETH。由于这一趋势可能会在未来继续,这对 BG 来说并不利。尽管 BG 在 SOL 上已经有了一定的影响力,但它仍面临着来自 photon、bonkbot 和 trojan 等竞争对手的激烈竞争。然而,我相信即将推出的 webapp 和应用商店将具有独特性,并能有效降低风险。

来自高端市场现有企业的竞争

虽然 Uniswap Labs 等项目专注于在高端市场中增加交易量(即大额订单的意图驱动执行),但如果 BG 增长过快,我们不能忽视可能出现的竞争威胁。然而,考虑到微型资产的交易量在整体链上交易量中占比很小,这种情况的发生概率应该较低。

Meme 币可能失去市场热度

来源:DefiSquared

每个牛市周期都有其主题,我们已经看到 DeFi、L1、NFT 等子类别的投机性涨跌。到目前为止,这个周期的热点是 Meme 币,这为 BG 带来了很大的好处。但没有什么是永恒的——如果市场找到新的投机热点, Meme 币可能会失去吸引力。不过,我认为这种情况短期内不会发生。

监管风险:SEC 的潜在执法行动

自 2023 年以来,SEC 已经对超过 40 家加密公司提起诉讼,指控其违反证券法。然而,SEC 通常针对那些在代币交易量大且具有证券特征的平台和交易所,如 Crypto.com、Robinhood、Consensys、Uniswap、Kraken 和 Binance。虽然不能忽视这个风险,但考虑到 BG 的运营规模相对较小,这种风险发生的可能性较低。

简单估值分析

我将基于以下假设来描述我的熊市、基准和牛市情景:

熊市:来自高端市场现有企业(如 Uniswap)的新竞争者进入,ETH 链上活动减少,Trojan 继续主导 SOL 市场份额,导致增长大幅下降。

基准:增长略低于今年迄今为止的 4.5%,在 ETH 和 SOL 上保持当前市场份额,支持的链上没有出现 shitcoin 热潮(不包括 ETH/SOL)。

牛市:BG 成为区块构建者,增长计划取得成效,BG 成为所有链上的市场领导者,并在支持的链上出现一些 shitcoin 热潮(不包括 ETH/SOL)。

注意:为了避免过于投机,我没有考虑市销率倍数的扩张。

结论

Banana Gun ($BANANA) 在日益发展的交易机器人市场中提供了一个极具吸引力的机会。BG 以其在私有化订单流、交易速度、稳健的基本面、没有供给过剩以及具有吸引力的估值等方面的优势,展现出合理价格下的增长潜力。此外,BG 即将推出的一系列催化剂将使其在交易机器人领域中脱颖而出。尽管存在监管和竞争风险,但在 BG 当前的规模下,这些风险是可控的,并且得到了有效的缓解。尽管市场存在挑战,BG 的创新策略和强劲的基本面显示出在可预见的未来有可能表现优异。

+ There are no comments

Add yours