采访者:Arain , ChainCatcher

嘉宾:Emma Cui,Longhash Ventures 创始人

整理: Arain , ChainCatcher

LongHash Ventures成立于2017年,Rootdata数据显示,该基金已投项目上百个,包括投资Polkadot、Acala、ICP 、Manta、Safe等知名项目。受益于DeFi Summer,LongHash Ventures迎来发展上升期,从“濒临破产”成长为数亿美元的基金管理人。

9月10日晚间,Longhash创始人兼CEO Emma Cui坐客RootData举办的《对话LongHash:当前行情投资逻辑的转变与机会》Space,在Space上她表示加密数字货币行业日趋成熟,Longhash目前已完成了从撒网式投资向重仓押注型风格的转变,当前行情估值偏高,但牛市却尚未开始过。

“ 今年Q4和明年Q1值得关注,主要关注是否有真正创新的项目出来。其次需要关注美国11月大选和美联储降息信号释放后,行情可能会有变化。”Emma Cui表示。

在进入加密数字货币行业前,Emma cui在麦肯锡就职,2016年受Netflix纪录片启发,意外接触到加密数字货币行业,2017年底全职加入,并在2018年时获得Hashkey、分布式资本的早期投资,创立了LongHash Ventures。

以下为Space主要内容:

从濒临破产到上亿美元的资产管理人

Arain:您可以简单介绍一下自己和Ventures。

Emma Cui:Long Hash成立于2017年底,我个人从2016年的时候接触到加密货币。接触到以太坊后,开始对这方面感兴趣,开展了一些研究。2018年,和圈内知名的OG合作创立加速器LonghashX, 拿到了分布式资本、HashKey的种子轮投资,——我们从加速器开始做起,到今天的话,大约有六个年头。现在两块业务:一是加速器,主要跟头部的一些基础协议合作,帮他们做生态。二是基金,现在我们有两支基金,第一支是2021年设立的投DeFi的基金,第二支是2022年设立的投multi-chain基础建设的基金。目前基金管理规模约1.5亿美元,投出上百个项目。

Arain :您个人最早是什么时候开始投资?

Emma Cui:还没有进入加密货币圈之前,我在麦肯锡做管理咨询,在此之前我曾在几家银行分别做在投行领域、股票交易领域任职,接触金融很早,买过一些股票,但并不是非常系统地做投资。最早接触到加密货币是以太坊,买的第一个加密货币也是以太坊。

Arain:您以以太坊为契机进入这个行业。那我冒昧问一下,当你知道以太坊的时候,有了解这个比特币吗?

Emma Cui:两者在我看来,估值逻辑是不同的。我的确读过比特币白皮书,但当时周围很多人都是做传统金融的,如果我早期开始接触加密货币的时候能够和一些懂技术的人交流,我对比特币的理解可能会有所不同。当时我的理解是,比特币的设想是要取代中央银行或者政府发币权,这种设立实现起来非常困难,结果今天来看正是这个特性构成了它存在的理由。而我认为以太坊是一家科技公司,它当时提出的去中心化世界计算机的概念,更能打动我。

Arain:您说您是受V神影响进入这个行业,并且创业了。您创业有没有具体一点的契机?

Emma Cui:最早的时候,在2016年我看到一个纪录片,Netflix上有一个矿工,当比特币从1500跌到200,他还在家里继续挖,他说他觉得还会回到1000以上。我当时觉得这个东西挺有意思,就启发我开始研究,也是因为这个事情我才发现了以太坊。刚好我当时随银行的工作从澳洲回到新加坡,正在新加坡看周围有没有什么加密企业的活动,其中有过个Founder邀请我去参加V神的meet,当时整个场子也就三四十个人,万向的肖总也去了。

这个圈子很小,随后几个月通过朋友介绍又认识了分布式资本。这两家是我认为在亚洲投资机构中做加密比较早的机构,所以我很幸运有机会进入圈子。

一开始我们要做加速器的时候就是得到了分布式资本、万向的支持,因为他们觉得这对行业来说是一件很好的事,能够提供早期支持。

但是我们进来就是2017年底了,紧接着就是18年、19年的大熊市。当时很多行业的老人都离开了,我们在那个时候投了不少钱给波卡,后来又做加速器赶上了DeFi Summer。一波一波地下来,每次绝望中这个行业又让我看见曙光,于是享受到它上升期的红利,LongHash Ventures就发展到今天。

Arain:您真多很幸运,当然我觉得您能坚持下去本身也很重要。坚持多过程中您应该有很多痛苦的回忆,可以分享一些令人深刻的痛苦回忆吗?

Emma Cui:太多痛苦的回忆了。最开始做加速器的时候,资金就非常紧张,一开始资金总共一百多万,但是要养活几个人的一个团队,还要去投项目,捉襟见肘。因此第一个阶段,我们只能5万、10万去投,有些看好的不一定能投,这是令人痛苦的。还有一件事,DeFi Summer来之前,账户上只剩4个月的工资了,我当时就想到底怎么样才能养活我的团队,这个过程中早期一起入圈的同事因为契机不合适就离开了。

每当我觉得最黑暗的时候,只要坚持一下,挺过去就好了。经过几轮的熊市,心态更加平和。我觉得即使这一波的市场到目前还没有什么新叙事和创新,但是拉长时间线看,短短十几年,加密资产能做到现在的高度,是一个奇迹。

从撒网式投资到押注型投资

Arain:从刚开始涉足投资领域到现在,您认为您的风格经历了怎样的转变?这样的转变它会怎样影响到Longhash Ventures的投资风格?

Emma Cui:转变是做加速器的时候投资金额比较少,5万、10万地去投一个早期团队,可能只有一两个Founder的这种早期团队。后来在DeFi Summer的时候,我们投资出手的频率提升,不过投资规模还是相对较小。到我们第二支基金的时候,我们开始参考传统行业的“二八定律”,即投资组合的20%产出了投资回报中的80%,在这一阶段我们的平均投资金额达到100-150万美元,也变得更加注重考察创业者的初心,投资风格已经明显改变。

从行业角度看,2017年有很多行业福利,18、19年闭着眼睛投种子轮的项目,只要这个项目稍微努力点做事,投资人基本不会亏,能赚个十倍、百倍,甚至千倍也有可能。但现在这个行业迅速成熟,早期红利正在消失,需要投资人系统性进行投资,需要更侧重于创业者的初心,以及项目的商业模式。

Arain :现在投一个项目有没有充分的理由可供参考?

Emma Cui:排序第一位是初心和团队经验,指的是他现在想要解决的问题是什么,他有没有相关的经验。第二点是,他想解决的问题是个多大的问题?这个问题解决后能带来多少收益?第三个,他解决问题的方式与其他竞争者有什么不同?有没有新颖的地方或者变得更快捷了?现在我们是从这三个方面寻找平衡点,找到一个最佳组合。

对于我们早期投资没有具体的指标,很多是种子轮,最多是Series A,没有量化指标可以参考。

Arain:你觉得你们最失败的一笔投资和最成功的一笔投资分别是什么?

Emma Cui:最失败的投资是没有投的投资,因为投进去最多亏100%,但是错过的可能是上百倍、上千倍。这么多年来有很多笔我们错过的投资,主要还是在行业早期阶段应该更激进地去投资,而不是考虑万一亏掉怎么办,这本来就是VC应该去承受的风险。最成功的投资,比如波卡,差不多有十倍的退出回报,还有我们早期投的DeFi类项目,比如DODO,Astar 比较成功。

Arain:基金角度你们有要对标的对象吗(或目标)?你个人有投资领域的偶像吗?

Emma Cui: 在这个市场上我觉得有很多优秀的基金,各有各的打法和优势,比如说HashKey和早期的分布式资本、IOSG等,都非常优秀。我们会向不同基金学习他们的特色。我们的理想是成为亚洲加密数字货币基金第一梯队的存在。基建这一块,西方有更多的优势,因为有很多高校和人才,但我相信进入应用层为发展中心的时代,亚洲市场会有很大潜力。

这个行业有许多绝顶聪明的人,有许多人都让我敬佩,其中就包括万向的肖风总会从非常的高度来布局行业。

真正的牛市没有开始 关注创新机会尤其是AI和GameFi

Arain:您如何定义当前的市场阶段?

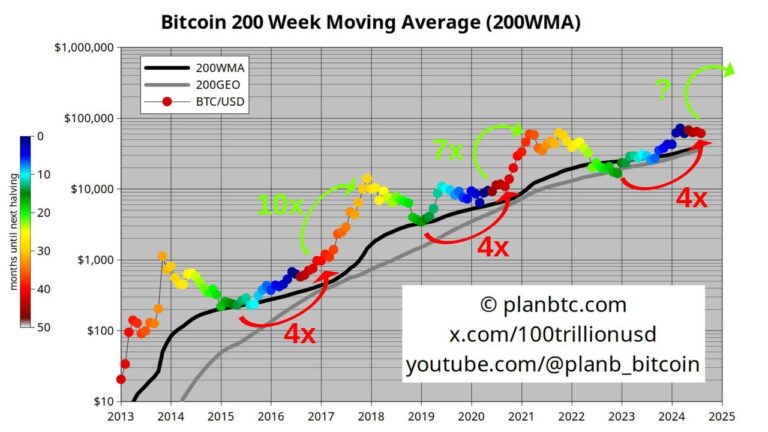

Emma Cui: 个人感觉当前处于真正的牛市没有开始的阶段。当然我知道这个肯定不是共识,可能有很多人觉得这一波牛市已经结束了。

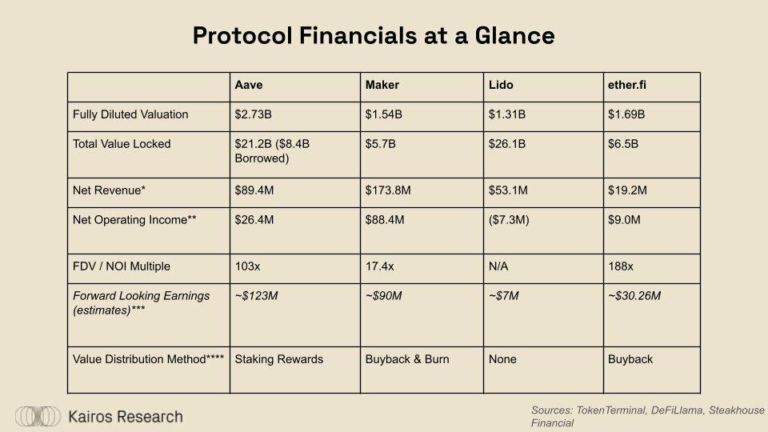

但是我觉得可能这一波带来的行情,从去年Q4到今年Q1,可能更多的不是因为这个行业从应用层上面创新,而更多的是因为比特币、以太坊现货ETF获批,这类资产得到了机构的认可,打开了闸门,让更多机构进入了这个行业。回顾2019年,DeFi Summer真的冒出很多非常激动人心的创新,好像一个24小时都营业的银行,允许你做抵押、贷款。

我认为这一轮周期,可能会在今年年底或者明年初看到一些创新,然后才会开启真正的牛市。

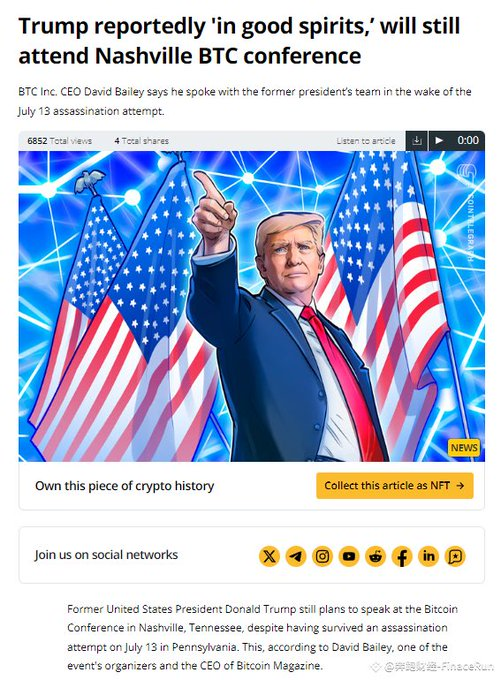

还有一些行业都认可的可能产生积极影响的事件,例如11月的大选,因为这次Crypto能够进入美国总统选举的议题,是一个很大的进步,可能会带来相关政策的利好,就算没有也不会太差。这些方面可以关注到一些DeFi项目,因为受限于监管,一些DeFi项目的收入还不能和Token价值挂钩,另外,可能会进入的一个降息周期,也许降息的开始市场会跌。体而言,应该会为我们的行业资产带来更多流动性和更多利好。

Arain :您说您喜欢在熊市布局,同时也说了这一轮牛市还没开始,那我是不是可以认为您觉得现在是布局的一个比较好的时候?

Emma Cui: 我是觉得真正的大牛市还没有开始,但是你看项目的话,比特币和以太坊距离低点已经上涨3倍,但是一些Altcoin又回到熊市中。从时机的角度说,要布局的话,可能在2022年、2023年,FTX 倒下后,行业发生很多翻天覆地的事件导致流动性枯竭,那个时间点是比较理想的。现在可能二级会有一些机会。当然,作为一级市场的基金,我不能说我这个时候不去投了,我只有那个时候才投,我是应该要一直紧跟着这个市场,一直去看有什么样创新,有什么样好的投资人,什么样好的项目去支持。

行情方面的话,我和其他人交流,认为今年Q4值得关注。我们基金的话,比较看好的是AI和GamFi基础建设。

Arain:我们已经投了GameFi和AI相关项目吗?

Emma Cui:有的。AI这块我们觉得就是三个方面,Data、Model还有这个Compute,从这三个方面去看去中心化角,所以3个方面都可以从去中心化的角度。我们投了0G、 hyperbolic、 Ionet、 Theoriq和 Lumino 等。GameFi我们更多布局的是从基建角度出发,没有投资具体的某个游戏,因为我们不是专业投游戏的基金,所以我们更喜欢具有分销能力的基建项目,比如说YGG 、SAGA, Ronin。

此外还有一些领域,我们也投资,但主要出发点还是从基建,例如MEV、Layer 2。

Arain:现在市场不是遍地是黄金的时候了,需要大家看得更仔细。聊到这个话题,最近一段时间机构投资者和散户投资者的关系似乎越来越紧张,VC在加密数字货币上称为一种原罪——这种观点,您是如何看待的?

Emma Cui: 我觉得加密的精神是 “we we are here for the small guys”,可能当VC可以很早地参与到一个好项目,然后高价卖出,给散户带来一种“零和博弈”的感觉,就是“我亏你就赢了”,“你赢了我就亏了”,这是目前流动性比较枯竭情况下一个很方便的借口。不管是机构还是散户,或者是交易所、做市商,都是市场的博弈者。现在市场很多VC币高FDV、低流通,也许机构在纸面上有很高的收益,但这一轮锁定期都很长,这些币上了交易所后,投资人手里也没有币,只有交易所和做市商手里有。

另外,机构很早进入一个项目,虽然以相对低的价格进入了,但这与他承担的风险成正比。而当散户看到的时候,项目可能有一些数据了,还能随时退出,那么价格相对高。

Arain:关于当前VC币高FDV、低流通的问题,VC角度有没有应对策略?

Emma Cui:这是市场异常表现。从基金角度讲,并不希望项目以非常高的FDV进入市场,因为是一种虚高,特别是没有收入产生的情况下,一上去就来一个50亿、100亿,若没有基本面支撑,价格还是会跌,反而给社区不好的影响。我们希望项目以合理的价格进入市场,当然这是一个博弈的过程。

这个市场除了我们VC,还有做市商、交易所,还有一些别的参与者,可能存在劣币驱逐良币的过程。如果好的项目不愿意发币,没有基本面的项目反而借助这种方式来融资或者发币,等发完币,商业模型就是卖币,在这种情况下,久而久之就没有买家了。

我觉得,长期投资主义的投资机构,都不希望项目以非常高的FDV进入市场, 不要太早的消耗市场。

Arain:咱们基金也投了很多DeFi项目,在去中心化的这个过程中,您认为去VC化会将VC行业带向何方?

Emma Cui:去VC化,在我看来是一个口号,为什么呢?因为这个行业很多不透明,其实不知道背后到底有没有VC参与,不好判断。至于DeFi,我们是认可DeFi的,因为他们提供了一种非常低价格且非常高效率的金融服务给更多人。那么体现在VC 行业,目前看到的比如说融资上通过DAO的形式而不是VC或基金的形式,我觉得是有趣的尝试,融资方面确实有优势,但目前没看到他们会给VC行业带来什么变化。或许需要更长的时间让它发展。

Arain:从数据看,我们还看到LongHash对NFT投的比较多,但这轮周期我们看到NFT行情惨淡,您如何看待NFT现状与未来?

Emma Cui:基金没有直接投过任何NFT,个人是买了一些。我们和NFT 相关的仓位其实很小。基金投的是NFT基建类的项目,比如说在游戏里做NFT租赁的、NFT借贷等。另外,我确实同意,相比2021年,NFT等行情比较惨淡,且这一波到今年Q1都没有给NFT带来什么很大的上涨机会。有一种说法是,不需要有NFT的Memecoin,更方便大家去投机,因为它更加可以被替代,流动性更好。不过我觉得NFT从根本上与用例不同,长期看我还是看好NFT,任何创新模式都需要几轮牛熊来证实或证伪,现在下结论为时过早。

而且上一轮周期最出圈的是NFT,很多Web2的公司是通过NFT进来的。

当前市场估值偏高 投资利润正在下降

Arain:更多的机构进入这个市场,会导致这个市场估值发生变化吗?

我的问题就是机构的进入,现在就更多的机构金融会带来这个市场估值的逻辑的变化吗?或者是估值本身会变化吗?

Emma Cui:机构分很多种,一是VC,当前大家诟病比较多的;二是流动性基金,只在二级市场操作;还有对冲基金、大型基金例如fidelity、black rock这类直接买卖ETF。有些基金其实不需要接触到加密数字货币,只需要一个金融工具就可以。您说的估值影响,大部分是一级市场VC造成的。

在传统市场里,如果种子轮、A轮能到500-1000万美元,已经是通胀水平,过去几年,加密数字货币领域的正常的种子轮可能会到5000万美元,A轮则到2亿美元。在项目没有产生收入的情况下,我认为很多一级市场的估值在供不应求的过程中被推高了。

Arain:您不认可当前市场的估值,认为偏高了?

您刚刚的意思是,现在的话我们的这个机构及资金还是以一级市场的VC主导的,所以它会导致估值会偏高一点。您本人是不是非常认可这么高的估值,是吧?

Emma Cui:市场的发生是有其原因的,要么参与要么不参与,或者选择性地参与。我们的二期基金,在2022年-2023年比较激进地开展,今年年初非常谨慎,即便投也投非常小的规模,可能有时候只是凭关系。在熊市里布局我觉得胜算要高一些。

现在的情况是行业发展的必经阶段,新进的VC可能觉得投进去了会赚钱,但这个逻辑在这个周期不一定会成立。如果他们这批VC赚不到钱,那么也不会融到下一个基金,这是市场的自我调节过程,时间是2-3年一个调整期。

那还有一种,融资是流动性基金,认为二级买入比一级市场便宜,锁定期更短,如果这种基金多了,也可能会把二级市场估值向上推。这是动态平衡的过程。

Arain:听说你们去年成立了一支1亿美元的基金,可以谈一下现在的进展吗?以及未来的规划。

Emma Cui:我们还在投。这个基金是可以资本循环利用的(capital recycling)。今年以观望为主,看是否有真创新。主要投有创新,从0到1的项目。

接下来我们的规划是为我们投资组合中的项目提供更多支持,例如说提供建议、商务资源等,明年我们会考虑下一期基金,当然,这取决于市场的走向以及前两期基金的退出情况。

投资重点的话,随着基础建设的改善,例如Layer2 已经使得费用这么便宜了,接下来可以关注在一些商业化的应用。

+ There are no comments

Add yours