原文标题:The Airdrop Meta: a Lull in Performance or an Obituary?

原文作者:Ali

原文来源:https://www.onchaintimes.com/编译:火星财经,Daisy

介绍

积分,积分,还是积分。

自去年 8 月 Friendtech 的积分系统推出以来,通过奖励链下积分(或标记、XP 或其他同义词)来奖励协议的早期用户已成为行业标准。这可以说是本周期空投元的开始,促使一系列项目在过去一年发行代币。与加密货币中的许多元一样,人们认为的淘金热导致该行业变得泡沫化并最终失宠。

空投是否已经成熟,还是我们只是想发泄一下?

空投表现

空投代币因其“只跌不涨”的价格走势而臭名昭著。在下文列出的47个最受关注的空投(基于我时间线上的热度整理)中,截至2024年8月25日,仅有11个从首次代币生成事件(TGE)起价格上涨,平均回报率为49.56%(不包括BONK)。与此同时,36个价格下跌的代币平均损失为-62.15%。当然,有些代币确实有过上涨,从TGE到历史最高点(ATH)平均涨幅达162.23%(排除只跌不涨的代币和BONK)。然而,这些代币从历史最高点的平均回撤为-70.89%。尽管从ATH的回撤也是市场条件的一个症状,但令人担忧的是,其中许多代币在几个月内出现了如此大的跌幅。

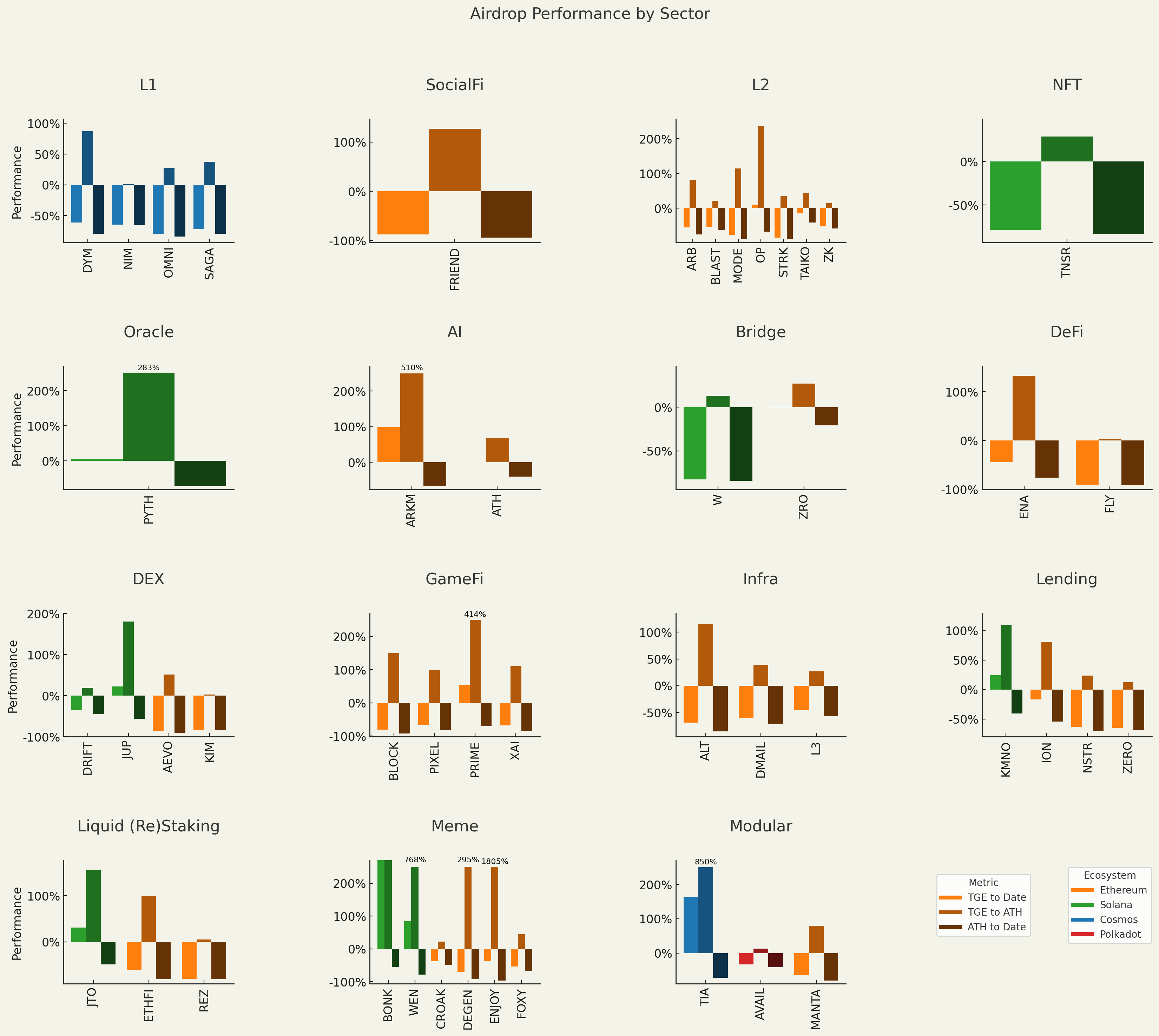

空投表现从 TGE 到现在、从 TGE 到 ATH 以及从 ATH 到现在按行业划分。异常值已标注其 %s(BONK 的数字太大,无法显示,从 TGE 到现在为 14,022.39%,从 TGE 到 ATH 为 31,527.44%)。来源:截至 25/8/24 的 CoinMarketCap 和 CoinGecko。

空投表现从 TGE 到现在、从 TGE 到 ATH 以及从 ATH 到现在按行业划分。异常值已标注其 %s(BONK 的数字太大,无法显示,从 TGE 到现在为 14,022.39%,从 TGE 到 ATH 为 31,527.44%)。来源:截至 25/8/24 的 CoinMarketCap 和 CoinGecko。

趋势很明显,除去本周期中部分流行的行业(如meme和AI),自2023年以来的空投大多呈自由落体态势(即使其中一些期间有过上涨)。

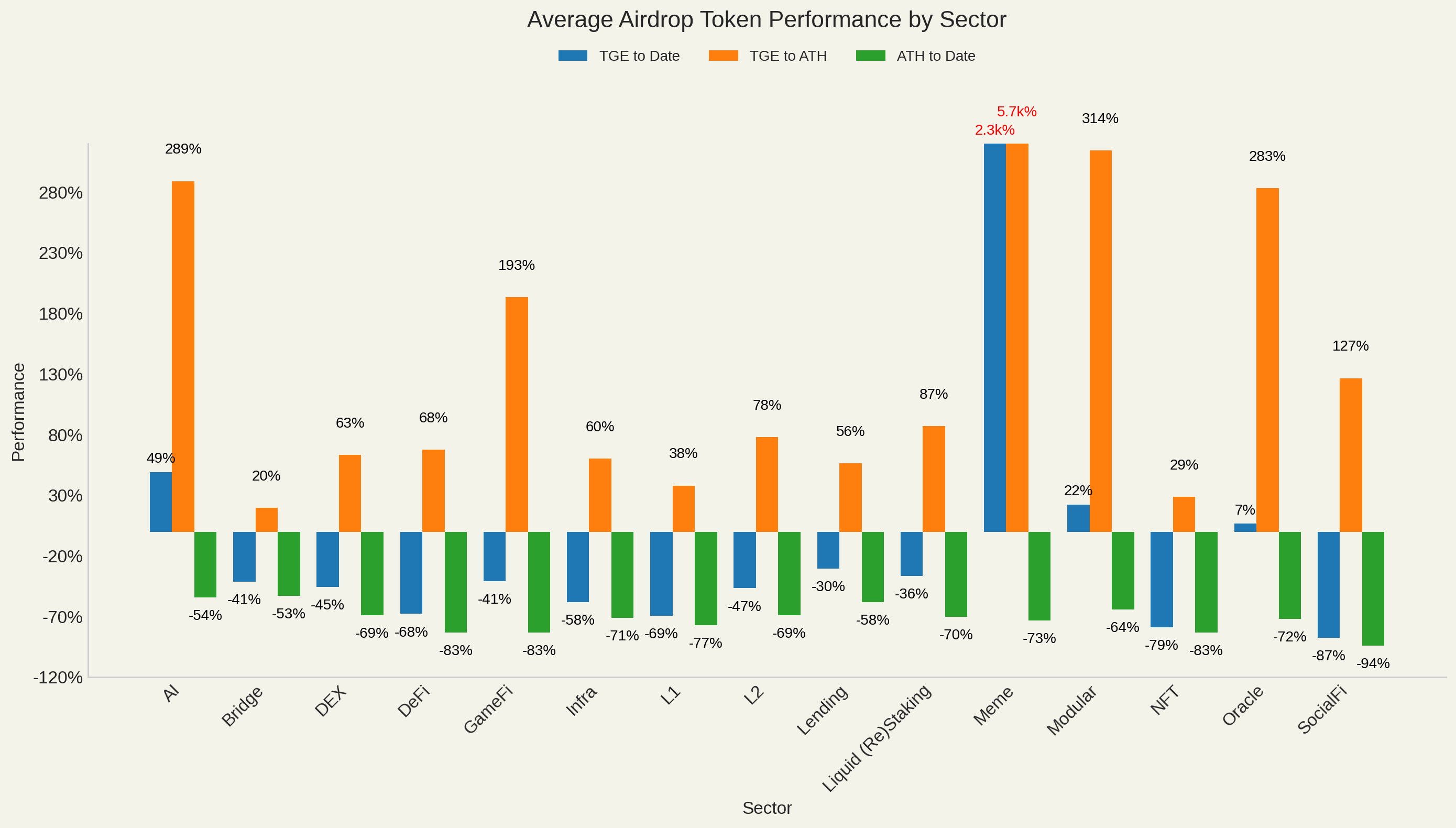

空投代币从 TGE 到目前的平均表现、从 TGE 到 ATH 以及从 ATH 到目前按行业划分的平均表现。被截断的异常值以红色突出显示。资料来源:截至 2024 年 8 月 25 日的 CoinMarketCap 和 CoinGecko。

空投代币从 TGE 到目前的平均表现、从 TGE 到 ATH 以及从 ATH 到目前按行业划分的平均表现。被截断的异常值以红色突出显示。资料来源:截至 2024 年 8 月 25 日的 CoinMarketCap 和 CoinGecko。

平均来看,只有AI、meme和模块化空投自TGE以来有明显上涨,其余则都大幅下跌。meme无疑是表现最强劲的行业,自TGE以来平均上涨了惊人的2300%,其中主要是由BONK拉动的。事实上,在我看来,BONK拯救了Solana,或是两年前的“Soylana”,从FTX后的绝望边缘拉了回来。许多Pumpfun rugger应该感谢这个卡通狗。

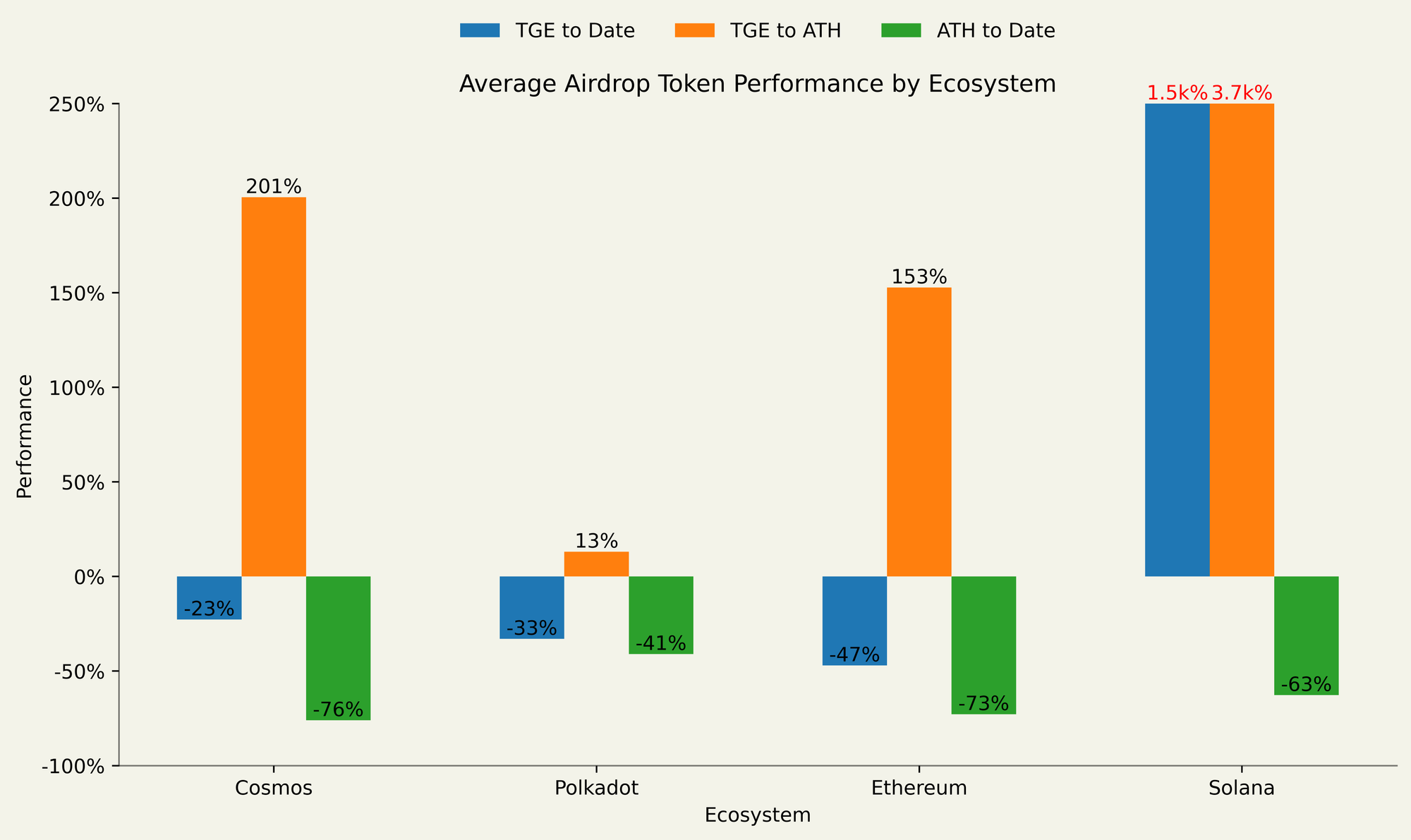

空投代币从 TGE 到目前的平均表现、从 TGE 到 ATH 以及从 ATH 到目前按生态系统划分的平均表现。被截断的异常值以红色突出显示。来源:截至 2024 年 8 月 25 日的 CoinMarketCap 和 CoinGecko。

空投代币从 TGE 到目前的平均表现、从 TGE 到 ATH 以及从 ATH 到目前按生态系统划分的平均表现。被截断的异常值以红色突出显示。来源:截至 2024 年 8 月 25 日的 CoinMarketCap 和 CoinGecko。

按生态系统对平均空投回报进行分类时,迄今为止只有 Solana 空投在 TGE 上上涨,同样主要由 BONK 进行。基于以太坊的空投表现最差,但基于 Cosmos 的空投价格走势最剧烈。TGE 的平均 ATH 高达 201%,受 TIA 850% 涨幅的拖累,基于 Cosmos 的空投在 2023 年第四季度风靡一时。基于 Cosmos 质押的空投开启了短暂的子元空间,即质押空投以获得更多空投,但这个子元空间诞生得快,死得也快,因为除了 DYM(比 TGE 下跌 61.1%)外,TIA 之后没有值得注意的空投。这个子元空间如今早已腐朽,比 ATH 下跌了 76%,等待着 CT 停止在 TGE 上投放空投时潜在的复活。

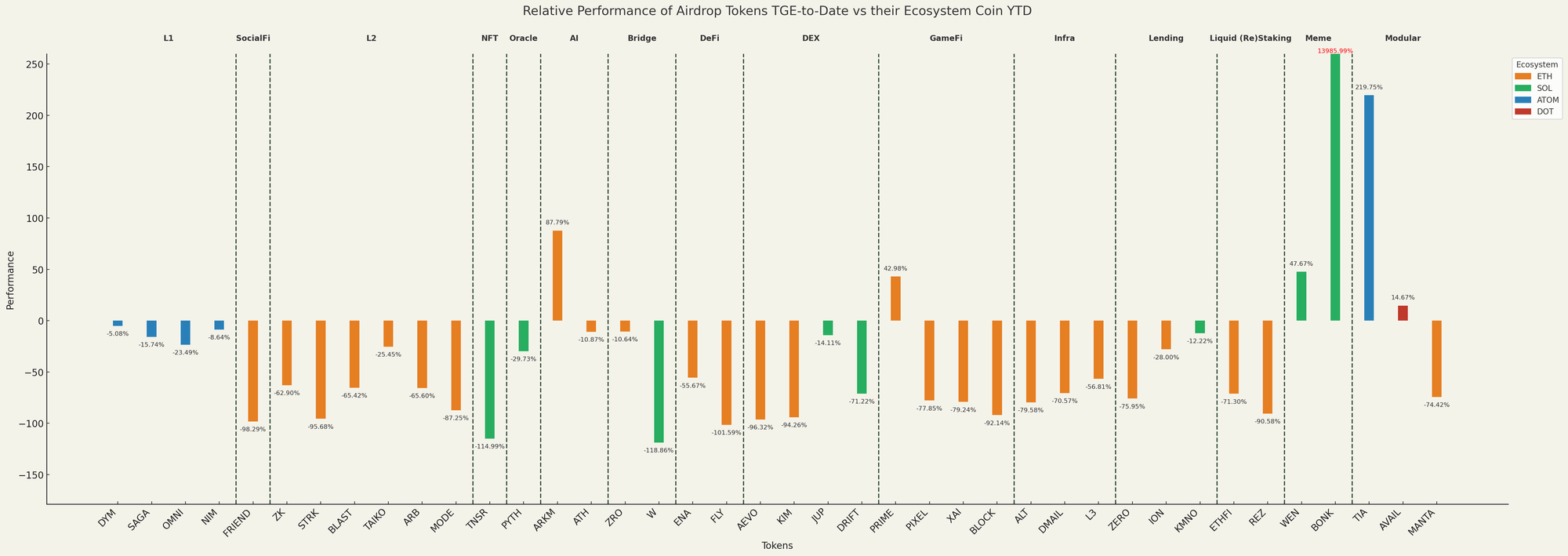

有人可能会争辩说,迄今为止的表现和从 ATH 的下跌是由于整个山寨币市场的表现,而不是空投所致,然而,当比较空投 TGE 迄今为止的表现与其基础生态系统代币的年初至今表现时,只有 6/47 个代币(其中一半是模因或 AI)的表现优于其生态系统代币。

空投代币 TGE 迄今为止相对于其生态系统代币的相对表现。已截断的异常值以红色突出显示。资料来源:截至 2024 年 8 月 25 日的 CoinMarketCap 和 CoinGecko。

空投代币 TGE 迄今为止相对于其生态系统代币的相对表现。已截断的异常值以红色突出显示。资料来源:截至 2024 年 8 月 25 日的 CoinMarketCap 和 CoinGecko。

CT 的诊断将这种流行病归咎于低浮动、高 FDV 代币经济学——抱怨这些代币仅仅是风险投资的退出工具,因此几乎注定只会下跌。虽然这种论点有一定道理,尤其是考虑到这些代币的大多数效用都取决于价值模糊的治理权,但似乎存在一个更深层次、更令人担忧的问题。依赖使用量的项目,无论是通过 TVL、交易量还是其他指标来衡量,都描绘了一幅令人不安的 TGE 后画面。

第二层(L2)

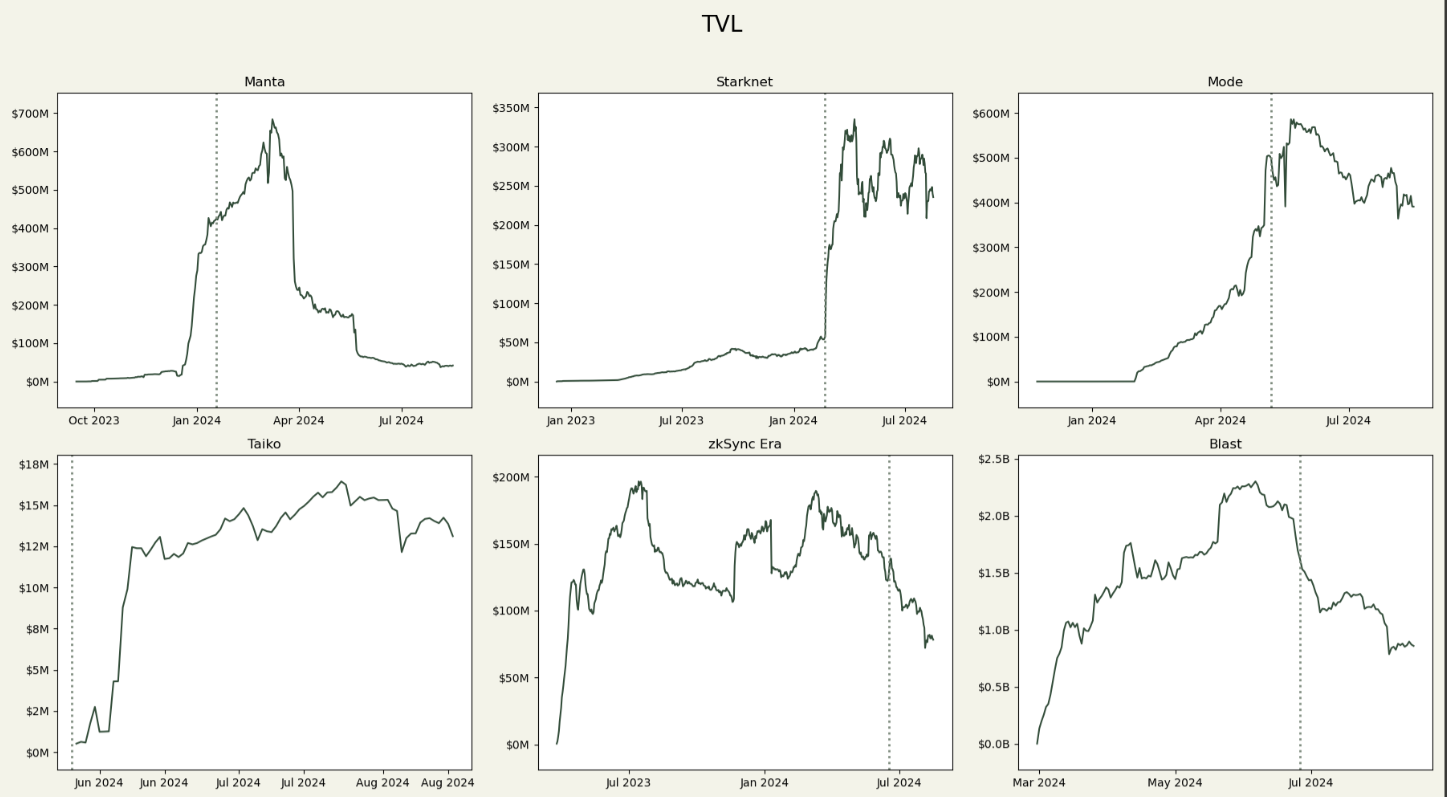

截至 2024 年 8 月 16 日,2024 年空投的 L2 的 TVL 随时间变化。虚线表示 TGE 日期。资料来源:DefiLlama。

被大肆宣传的新 L2 表现出 TVL 增长乏力或仅呈下降轨迹。Blast 和 zkSync Era 就是最明显的例子——两个大量耕种的空投,在 TGE 之后,该领域似乎对其失去了兴趣。Manta Pacific 最初继续表现出强势,但这可以归因于他们的“新范式”活动,该活动仅在 2024 年 3 月 26 日启用了 Manta Pacific 的桥接,此后该链的 TVL 大幅下降——目前比 ATH 下降了 94%。Mode 可能也会上演类似的故事,它将前 2000 个钱包的 50% 分配扣留了 3 个月,条件是它们在此期间不会桥接。除此之外,Mode 的相对强势可能归因于其第 2 季积分计划,而 Manta 没有该计划(尽管他们确实举办了“重新抵押范式”活动),并且将其纳入了 Optimism 的 Superfest。 Taiko 在主网发布时选择了 TGE,看起来 TGE 对 TVL 产生了积极影响,然而,TVL 仅为 1,400 万美元(占其代币 TVL 的 0.73%)——显然该领域并未引起太大兴趣。

不可忽视的Starknet的TVL显然没有遵循这一趋势,而是在TGE后飙升。虽然这无疑是一个令人印象深刻的表现,但它与市场情绪的脱节也引发了怀疑。

Starknet 上的最后 8 位用户真的成功让它恢复了活力吗?在 Starknet 邪教将我钉在十字架之前,Dune 仪表板是不准确的;24 年 6 月 4 日的 DAU 实际上是 21.2k — 比两个月前的历史最高值下降了 94%(TokenTerminal)。首先要注意的是,Starknet 以 80 亿美元的估值筹集了 2.825 亿美元(CryptoRank),这意味着 TVL 仍比筹集的资金少 18%。相比之下,Blast 只筹集了 2000 万美元,而其 TVL 比这高出 190% — 并不令人印象深刻。此外,Nostra 和 Ekubo(两者都有令人失望的空投)占 Starknet TVL 的 85%。

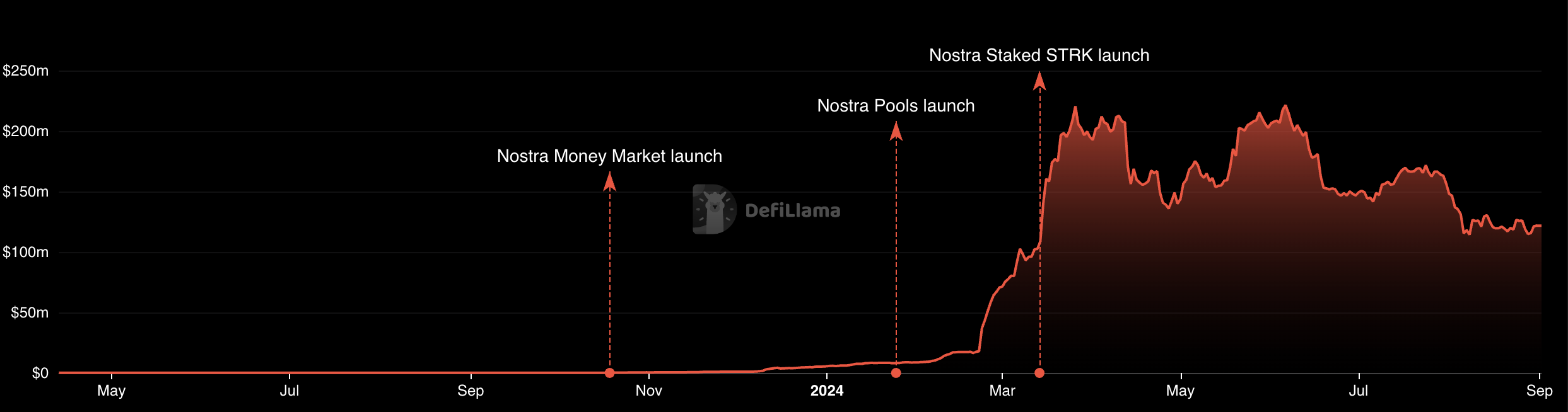

Nostra TVL 随时间变化。资料来源:DefiLlama。

Nostra TVL 随时间变化。资料来源:DefiLlama。

虽然尚不清楚究竟是什么推动了 Starknet TVL,但有人认为 Nostra 是值得看好的。NSTR 的市值为 630 万美元(完全摊薄), FDV/TVL 比率为 5%。NFA。

跨链桥

看看 LayerZero 的每日交易数量,情况就会变得更加清晰。

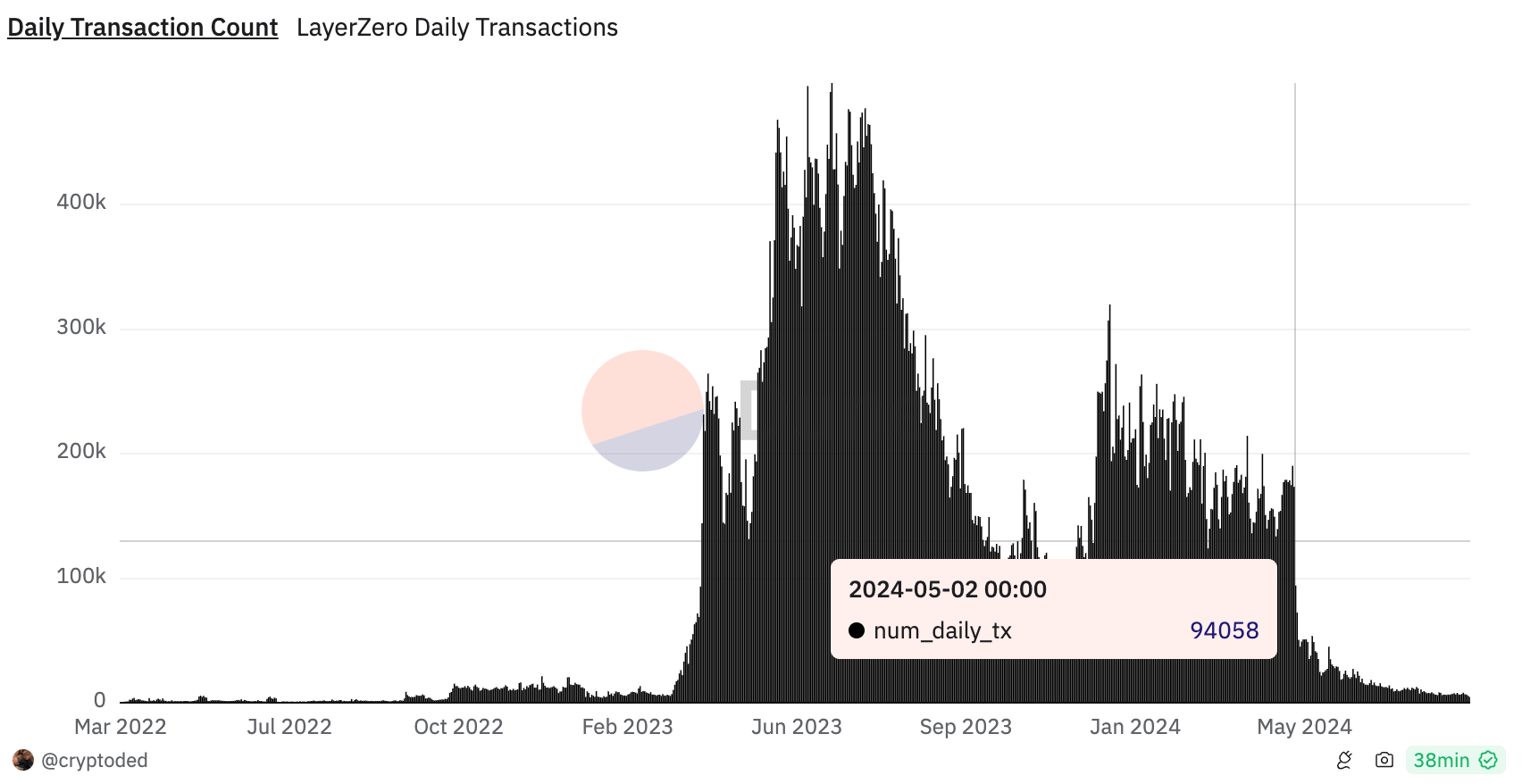

Layerzero 每日交易。ZRO 快照 #1 日期:1/5/24。来源:@cryptoded 的 Dune。

Layerzero 每日交易。ZRO 快照 #1 日期:1/5/24。来源:@cryptoded 的 Dune。

在 2024 年 1 月 5 日宣布 ZRO 空投的第一个快照后,每日交易量暴跌 52% 至约 45,000 笔,目前比 2024 年 1 月 5 日的水平低 92%,不到 7,000 笔。到目前为止,农民、女巫(无论你想怎么称呼他们)一直是推动加密货币采用的驱动力,或者至少是假象。尽管 LayerZero 在没有积分计划的意义上属于“老派”,但代币一直被电报传送,用户也采取相应的行动,尽可能人性化(或非人性化)地推动尽可能多的交易,以最大化他们的空投。这些交易数量是 2023 年 4 月 LayerZero 的 1.2 亿美元 B 轮融资中向风投公司推销的虚高指标(CryptoRank)。

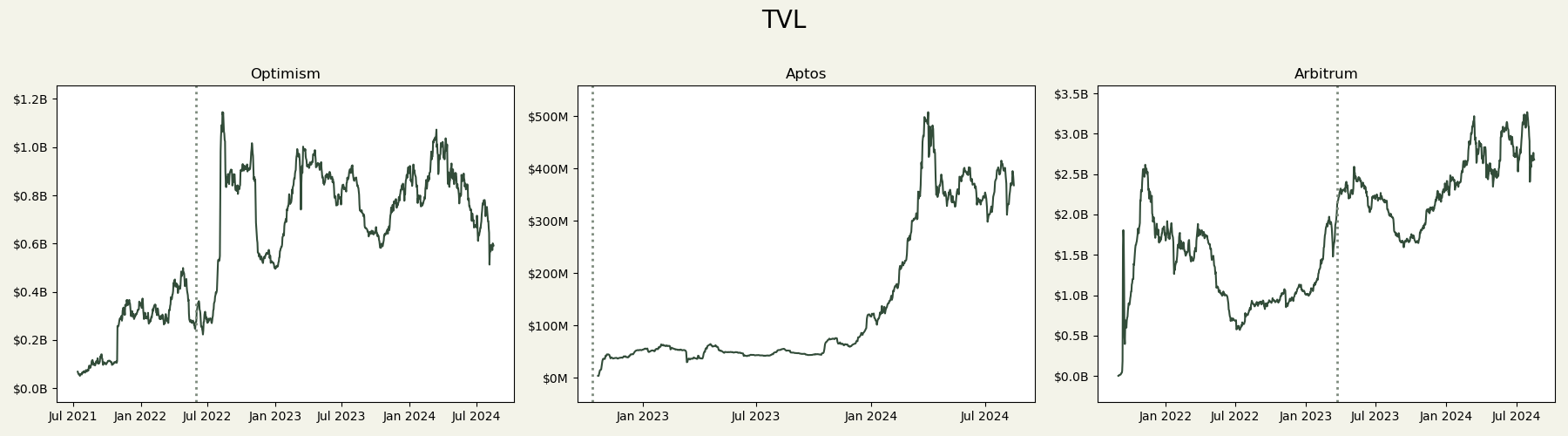

2023 年 8 月前空投链的 TVL 随时间变化情况:Optimism、Aptos 和 Arbitrum。资料来源:DefiLlama。

2023 年 8 月前空投链的 TVL 随时间变化情况:Optimism、Aptos 和 Arbitrum。资料来源:DefiLlama。

将这一表现与 2023 年 8 月之前的空投(可能属于上一个周期)进行对比,就会看到一幅截然不同的画面(当然,我们在这里谈论的是项目的表现,而不是其代币的表现)。除了 Aptos 必须在主网上进行 TGE(因为 APT 是一种 gas 代币)之外,Optimism 和 Arbitrum 在主网上线一年多后发布治理代币之前就已经很成熟了。这与本周期更具机会主义的环境形成了鲜明对比,项目快速跟踪其主网和 TGE 以获得收益。此时 L2 领域仍处于起步阶段——与本周期每月一次的 L2 感觉相去甚远。

How Does the Meta Heal?

回顾有史以来最大的空投(按 ATH 值排名),其中至少有 7 次对于收到空投的人来说是意想不到的惊喜,而这种积极情绪很可能就是导致 TGE 后不久代币上涨的原因。

十大最大的加密货币空投。资料来源:CoinGecko Research https://www.coingecko.com/research/publications/biggest-crypto-airdrops

十大最大的加密货币空投。资料来源:CoinGecko Research https://www.coingecko.com/research/publications/biggest-crypto-airdrops

上个周期,大多数空投都受到了欢迎,因为它们被视为免费资金。是的,在周期结束时,故意空投耕种变得更受欢迎,但它远没有达到这个周期的知名度。虽然 Friendtech 的积分系统最初引发了人们的兴奋,但每个等待熊市结束的项目只花了几个月的时间,他们就可以创建自己的积分计划,让这项创新变成一种令人厌倦的陈词滥调。

一季又一季的积分耕种,需要越来越多的时间和资金,使空投的光彩黯淡。空投不再是“免费的钱”,而是有真正的耕种成本,考虑到时间、流动性和费用,回报令人震惊,导致几乎每一次最近的空投都陷入了 TGE 的死亡螺旋。

是时候淘汰积分机制了。如果项目恢复到不再通过积分和排行榜明确地榨取农民的一切价值,并且整个市场转为看涨,农民可能会再次获利。

收获值得我们耕种吗?

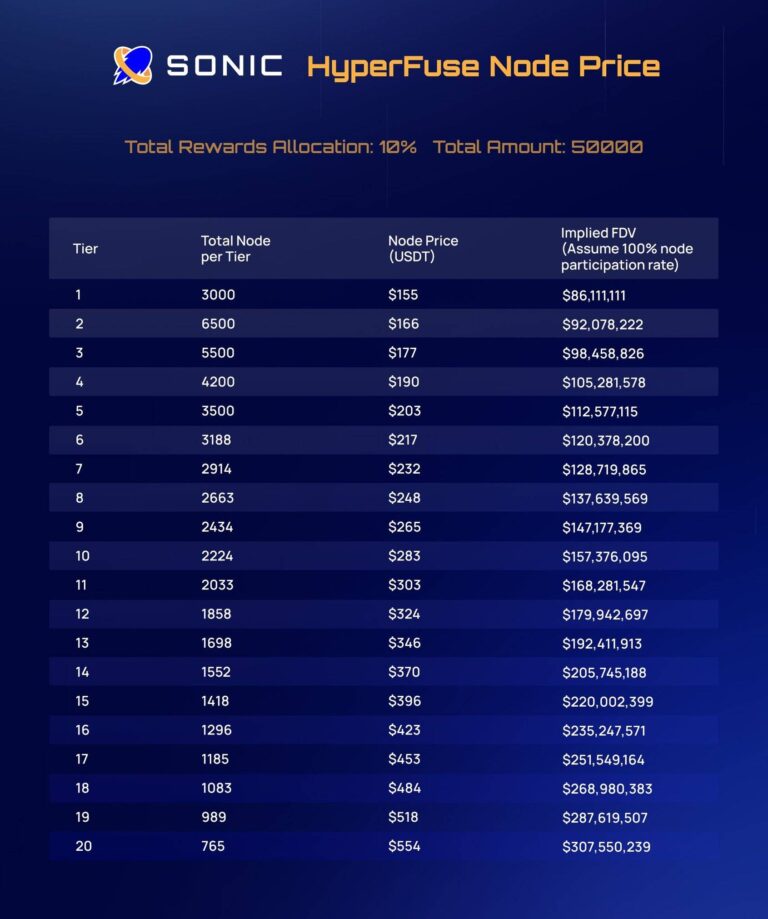

TGE 管道中总是有几十个项目,所以我们在这里只讨论几个。有关完整列表,请参阅 Cape 的推文。

Linea and Scroll

Linea 和 Scroll 是最后两个没有代币的大型 L2(假设 Base 不发行代币),Scroll 以 18 亿美元的估值筹集了 8000 万美元,而 Linea 的母公司 Consensys 以 70 亿美元的估值筹集了总计 7.25 亿美元(CryptoRank)。虽然 Consensys 还有许多其他项目,包括 MetaMask,但可以安全地假设 Linea 拥有大量资金支持。与 zkSync 和 Starknet 相比,它们分别以 80 亿美元的估值筹集了 4.58 亿美元和 2.825 亿美元(CryptoRank),Linea 至少有潜力成为一个不错的创业者,这取决于整体市场的热度。STRK 在推出几分钟后短暂达到了 500 亿美元的 FDV 峰值——是其估值的 6 倍多——而 ZK 以约 47 亿美元的 FDV 推出,对于碰巧在 Starknet 黑客马拉松上提交项目的 zkSync 农民和雇佣兵开发者来说,这是非常可靠的空投。尽管在 2024 年 3 月之前,推出的 FDV 会被视为 zkSync 的 FUD,但大多数专注的农民仍然获得了至少价值数千美元的 ZK。出于这个原因,我认为在 Linea 激增前和 Scroll 预标记前进行耕种的农民将期待第四季度的圣诞礼物。如果你来得晚,需要大量的资金才能赶上,但如果你同时耕种多个协议(例如/在 Ambient 上提供 WRSETH/ETH 流动性来耕种 Kelp、Scroll 和 Ambient),这可能是值得的。

线性数学

根据 WhalesMarket 的数据,LXP 和 LXP-L 目前的价值分别为 0.11 美元和 0.003 美元,这意味着与 LXP-L 相关的平均空投仅为 109 美元,而 LXP-L 整体空投超过 2.34 亿美元。

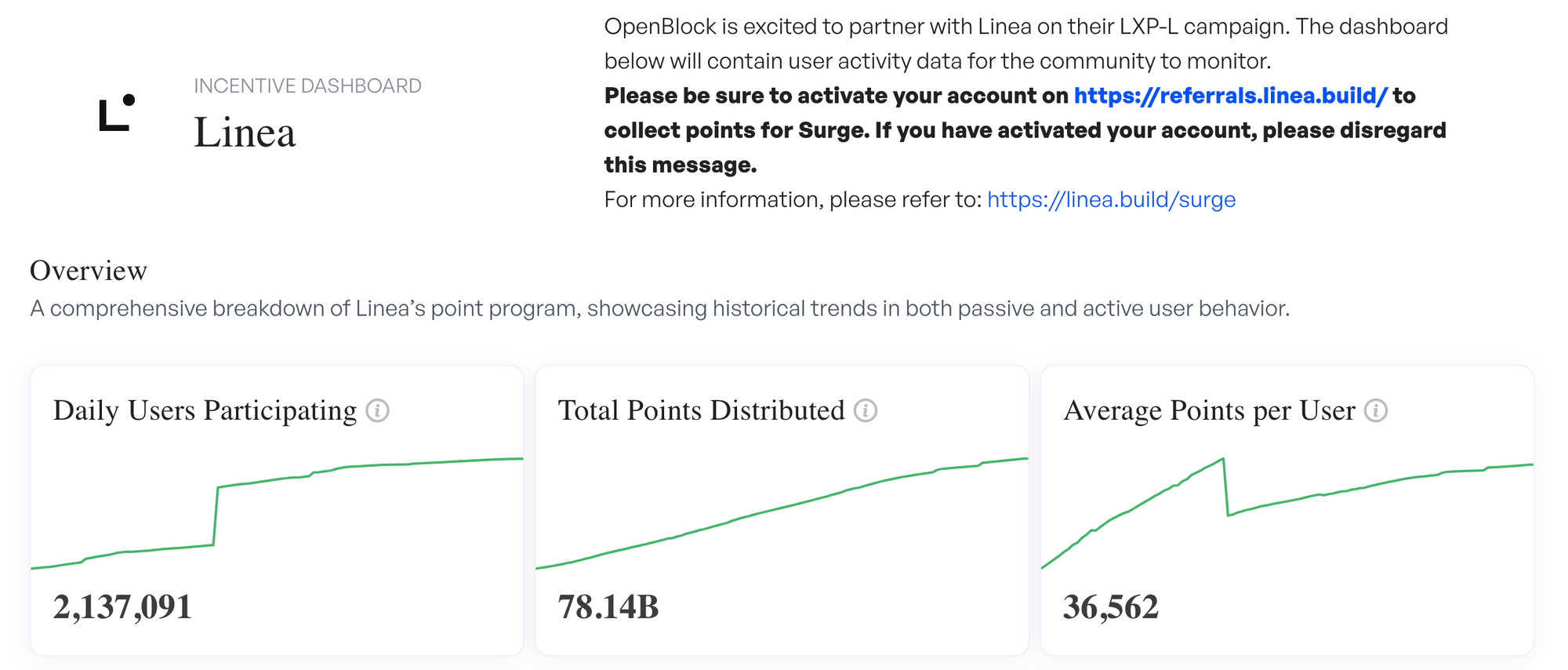

截至 2024 年 2 月 9 日,OpenBlock 推出的 Linea Surge 仪表板。

截至 2024 年 2 月 9 日,OpenBlock 推出的 Linea Surge 仪表板。

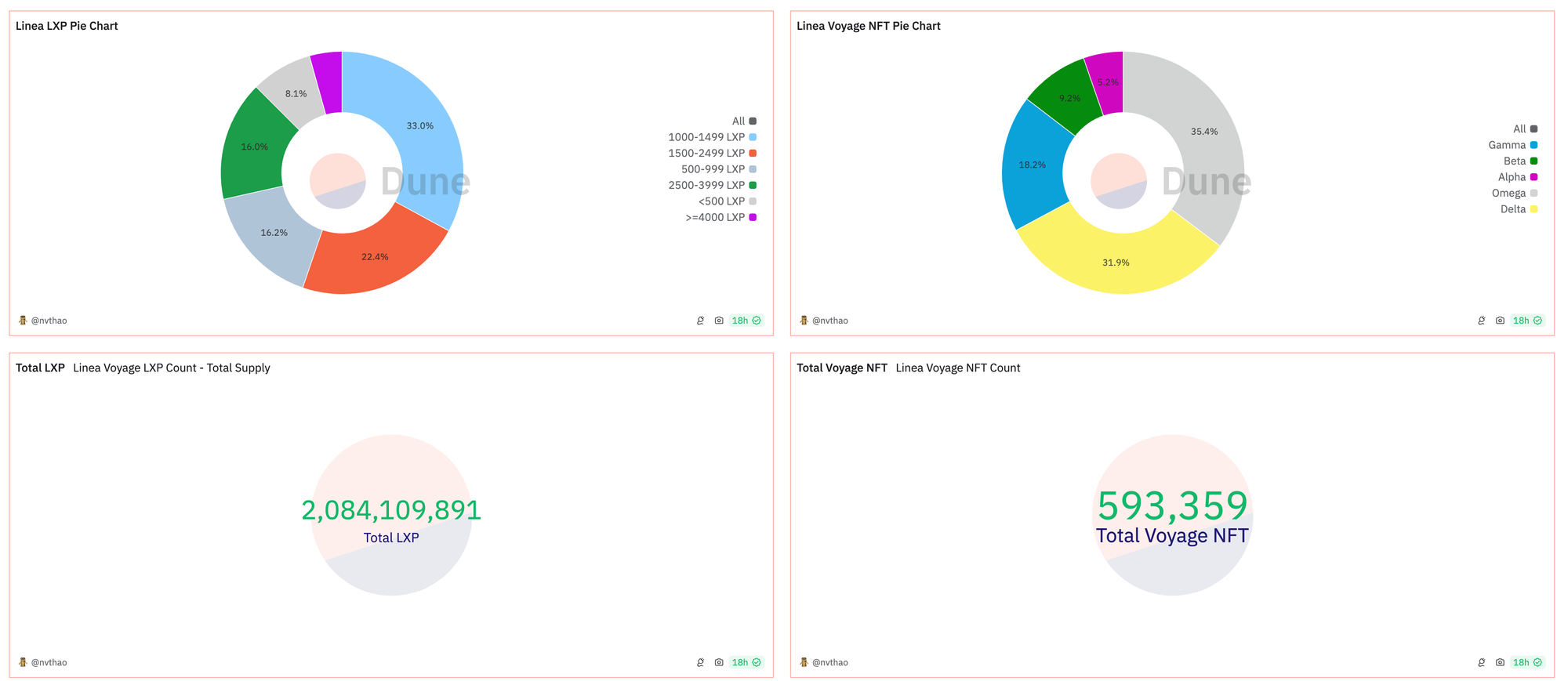

根据 @nvthao 的 Dune 仪表板,大多数用户(可能是由于航行证明人类性要求而独一无二)拥有 1000-1499 LXP,这意味着对于大多数用户来说,上市前价格仅为 137 美元左右——对于数月的摩擦和按钮点击来说,这是微不足道的。还有 Linea Voyage 测试网 NFT,其 Delta 版目前在 Element 上的价格为 0.00187 ETH(约 5 美元)。

截至 2/9/24,Linea Voyage Dune 仪表板由 @nvthao 制作。

截至 2/9/24,Linea Voyage Dune 仪表板由 @nvthao 制作。

如果前期市场可信的话,Linea 普通农民只能从测试网航行、几次主网航行和 6 伏 Surge 中获得 251 美元,扣除 gas 费用后可能接近 150 美元——哎哟。我个人认为,前期市场因 L2 空投创伤而过度看跌,如果整体市场情绪转为看涨,CT 对空投的态度回到 3 月前的方向,LXP 的价值应该至少为 0.50 美元。尽管如此,我仍然认为大多数普通人会对 Linea 感到失望,因为随着项目越来越关注 TVL,交易推动不再像以前那样有回报。

对已经获得大多数 LXP 并且已经从 volt 1 开始使用超过 20,000 美元进行 Surge 的更多 Chad 用户进行同样的计算,我们得到:

- Alpha NFT = 0.05991 ETH(约合151美元)

- 前 4.3% LXP 持有者 = 4000 LXP ~ $440

- 前 1500 名 LXP-L 持有者 = 350 万 LXP-L 约 10.5 万美元

- 总计 = $11091

我预计测试网 NFT 和 LXP 在第四季度的 TGE 上会更值钱,此外,我还预计在 TGE 之前会分发一些追溯性 LXP 用于一般活动。无论如何,对于 Surge 来说,这已经是一次非常不错的空投,以提供流动性的年化收益约为 25%。元数据绝对是线性的。

Scroll Maths

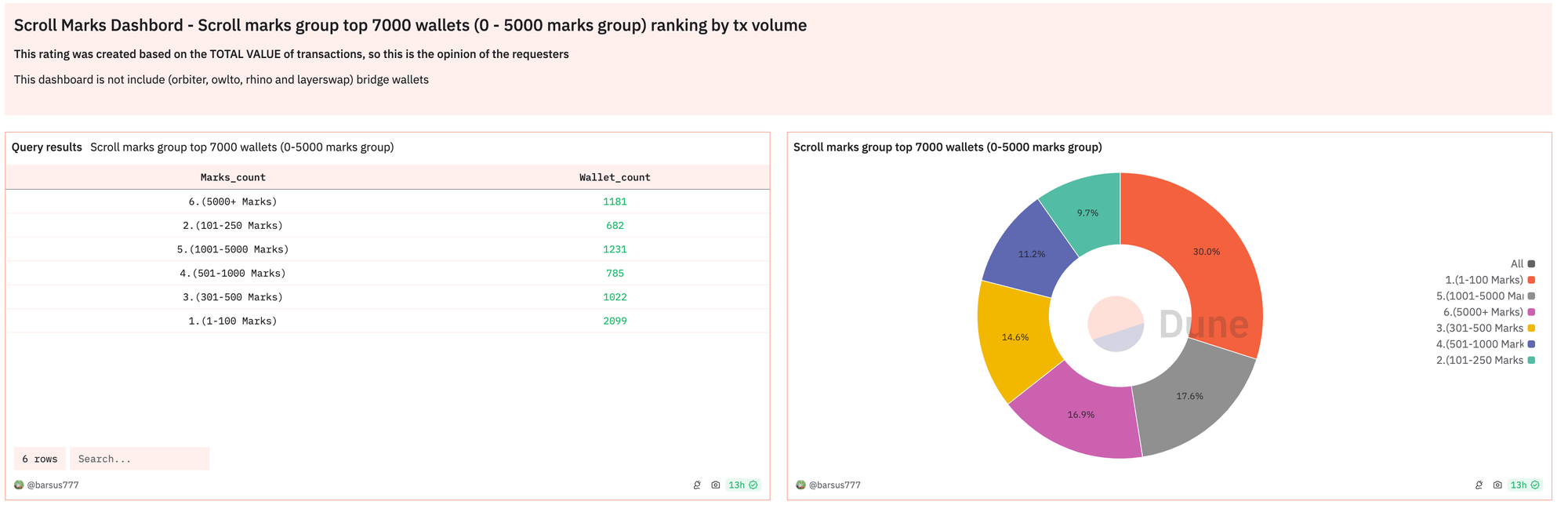

Scroll 数学更简单。使用(交易量非常低的)WhalesMarket 市场,Scroll 标记目前价值约为 0.27 美元,而拥有 0-100 个标记的大多数钱包价值为 27 美元,但我们仅处于第一阶段,因此预计这一数字会上升。5000+ 个标记的顶级钱包数量相当可观,为 16.9%,收益为 1350+ 美元。

截至 2/9/24,@barsus777 的 Scroll Marks Dune 仪表板。

截至 2/9/24,@barsus777 的 Scroll Marks Dune 仪表板。

还有 Scroll Canvas,它需要更传统的基于交易的耕作来收集越来越多的 NFT 徽章。虽然项目已经不再向基于交易的活动提供大量代币分配,但我很难相信徽章与空投分配无关。鉴于它与积分计划是分开的,它们可能充当积分乘数。

总体而言,除非你在 Marks 发布前就开始耕种,否则我认为有更好的地方可以存放你的资金。如果你能用 10,000 美元耕种,那可能是值得的。话虽如此,如果 CT 对空投的态度回到 3 月之前的方向,那么厨师可能会很认真。

LRTs

7 个最大的流动性 ETH 重新质押协议的 ETH 随时间推移重新质押。资料来源:Artemis。

在按 TVL 计算的 7 个最大的 ETH 流动性重新质押协议中,迄今为止只有 2 个进行了空投:EtherFi 和 Renzo。虽然他们的代币表现不尽如人意,分别比 TGE 下跌了 -60.4% 和 79.7%,但 EtherFi 表现出了相当大的实力,巩固了其作为 LRT 的首选。与此同时,Renzo 的 TVL 在 TGE 后停滞不前,几个月后才开始大幅下降。这很可能是因为提现仅在 6 月份开放,这意味着许多农民在 ezETH 在公开市场上脱钩时只能持有他们的 ezETH 包。在他们的推特上犯下图表罪行之后,TGE 后没有新的 ETH 流入,这也不足为奇。

自从空投热潮消退以来,其他主要的 LRT 并没有显示出太大的增长,所以我怀疑它们之中是否会有厨师,尽管我在耕种 Linea 和 Scroll 的同时仍在耕种 Kelp。

我们仍在等待 EIGEN TGE,然而,在 3.62 美元的盘前价格(WhalesMarket)下,大多数农民不会拿出超过 400 美元,即使有额外的 100 EIGEN。我们可以看到 Karak 和 Symbiotic 领先 EIGEN 进入 TGE,但耕种这些是资本密集型的。

Berachain 和 Monad

最后,我们见过两个最深奥和最受关注的项目:Berachain 和 Monad。虽然在过去 6 个月中,CT 上对这两个项目的关注度非常高,但目前还不清楚如何进行这些空投,而且目前还没有主网日期。鉴于它们分别以 4.2069 亿美元的估值(哈哈)和 2.44 亿美元的估值筹集了 1.42 亿美元,对于那些获得分配的人来说,它们肯定是一笔好买卖。

从两者中不那么神秘的 Berachain 开始,收集大量(昂贵的)Bera NFT 并确保独家 Discord 角色可能是最有回报的。如果你不喜欢交易 NFT,那么最好的选择就是定期与测试网上的所有主要 dapp(BEX、BEND、BERPS 等)进行交互。一个好方法是通过 TheHoneyJar 的任务来收集徽章,尽管它们与 Berachain 没有直接关系。话虽如此,测试网交互可能毫无意义(永远记住 Sui)。

Monad 本质上是一种邪教,至少目前,由于没有测试网,唯一的耕作方法就是在社交中获得声誉。

结束语

空投元还未完全结束,但它的未来显然充满了挑战。希望在这次的反思中,我们能找到新的方向,真正赋予这些项目以价值,而非仅仅是短期的炒作工具。

+ There are no comments

Add yours