尽管今年以太坊ETF获得通过,但ETH价格表现却颇受批评,以太坊网络总收入比升级前 150 天的平均值低 69%,ETH 燃烧量比升级前 150 天的平均值低 84%。其Layer2战略从最初受到好评,到现在受到非议。以太坊是应该以Layer1为发展中心,还是应该以Layer2为重心?虽然争论一时难以定评,但从创新角度看,以太坊近期的创新已经落后Solana。以太坊或许到了反思一下的时候了。未来,以太坊又将如何绝地反击?

以L2为中心还是以太坊?

近期,Galaxy Digital发布了一份研究报告,分析了坎昆升级 150 天中 Blob 对 Layer2 和以太坊的影响情况。以太坊似乎成为了“受害者”,而L2则因此”吸血”获益。

Galaxy Digital 研报的核心观点包括:以太坊的收入和 ETH 供应燃烧都显著减少,总收入比升级前 150 天的平均值低 69%,ETH 燃烧量比升级前 150 天的平均值低 84%;Layer2 利润率有所提高,Optimism 类型的利润率由 22.65%提升至 92.3%,ZK 类型的利润率由 27.27%提高到 66.7%;Layer2 运营成本大幅下降,由日均 107 万美元下降至 55.64 万美元;交易活动和失败率都显著上升,或由于机器人活动的增加所导致。

对比之下,可以看出以太坊发展逊色,Layer2却似在吸血。对于这种情况,Bankless创始人 David Hoffman 在 X 平台发文表示,“以太坊开发已经优先考虑 L2 执行超过 2 年了。这是以 L1 执行为代价的。L1 的执行落后于摩尔定律,而 L2 则从 L1 那里获得了不应有的增长和估值补贴。因此,我们应该重新确定 L1 执行工作的优先级。我同意@MaxResnick1 的观点,即 L1 硬件要求应该是‘最新 2 代的 Macbook Pro’,这完全符合个人质押者的社会契约。这将以太坊 L1 的可访问性提高到 10 倍以上的用户,而且成本很低。

到底是围绕以太坊为构建核心,还是以 rollup 为中心的以太坊才是正确的路线图,这成为目前加密市场颇具争议的话题。虽然不同的观点都有道理,但是必须面对的事实是,以太坊的价值目前确实有下降,L2虽然价值提升,但其实也并不如人意。以太坊在以L1为中心时,开发者的注意力比较集中;但是,当以太坊以L2为中心之后,开发者各自为战,L2如雨后春笋般涌现,看似一片繁荣景象,实际上产生了大量消耗。从创新进度上看,目前以太坊生态的创新度其实已经弱于Solana。近期,Solana接连发布了Actions、Blinks 和 ZK Compression 三大创新技术;另外,Solana上的Pump.fun也颇具创新。反观以太坊则乏善可陈。

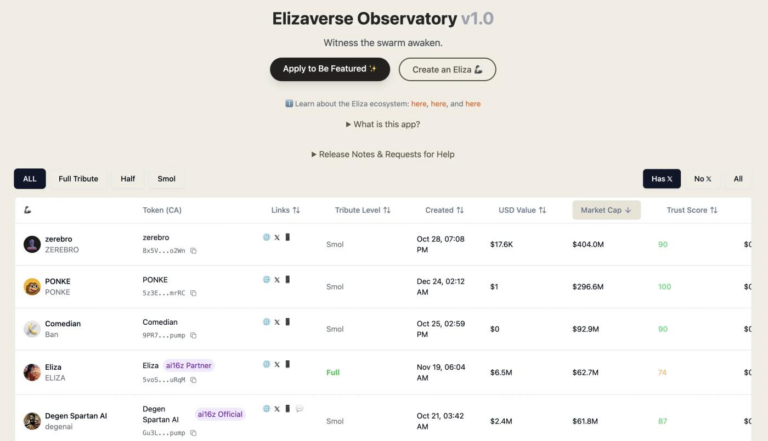

空投结束后,Layer2龙头数据实也惨淡

虽然整体上看,Layer2数据要好于以太坊,但很多Layer2龙头空投之后,其数据实际也非常惨淡。其中,ARB成为近一年价格走势表现最差的代币,STRK 更是上线仅半年就下跌了 90% 。究其根本原因,一方面是 Layer 2 生态活跃度和收入有限,另一方面各个 Layer 2 的代币均只有治理功能,无法获得收益,需求较弱。

针对后者,Arbitrum 上的治理聚合协议 PlutusDAO 曾在去年发起了质押 ARB 生息的提案并通过了链下投票,但最终在链上投票环节失败。2024年8 月 16 日,Arbitrum 社区初步通过了“启用 ARB 质押来解锁代币效用”的提案,旨在为 ARB 代币进行赋能。提案具体内容是什么,是否能够扭转 ARB 代币的基本面?该提案由 Tally 市场运营负责人 Frisson 提出,Frisson 表示 ARB 主要存在着以下问题:治理权力是 ARB 需求的唯一来源,但代币却存在着大量的新增供给,包括解锁、国库支出等;ARB 的再质押或在 DeFi 中的使用与治理功能互不兼容。当 ARB 存入智能合约时将失去投票权,不到 1% 的 ARB 代币在链上治理中被积极使用。参与治理的 DAO 成员自 Arbitrum 代币上线以来持续下降。

因此,提案希望创建一种机制,将来自 Arbitrum 的收益分配给代币持有者,包括定序器费用、MEV 费用、验证者费用、代币通胀和国库等多种来源,但具体采用引入哪些收入仍需后续治理投票决定。同时,提案通过 Tally 引入了 ARB 流动性质押代币 stARB,允许持有者在质押代币的同时,保留和 DeFi 协议结合以及自动复利的能力。

上述提案似乎找到了解决L2治理代币的用例问题,但实际情况是,即便提案通过,L2的收入其实并不会增加L2代币的吸引力。DefiLlama 数据显示,截止8月22日,Arbitrum 网络过去 24 小时的收入仅为 20000多美元,自 3 月的坎昆升级后,除了少数几次出现偶然性爆发外,每日收入大约在 1-4 万美元之间波动。按照每日 3 万美元计算,一年的网络收入仅约为 1000 万美元,相较 ARB 18 亿美元的流通市值和近期每个月 6000 万美元的代币解锁杯水车薪。

以太坊将如何绝地反击?

自 2023 年初市场低点以来,以太坊的表现远逊于竞争对手Solana,以太坊上虽然开发者众多,近期却没有令人兴奋的创新项目出现。而且,过去两年中 ETH/BTC 的交易价格下跌了 47% 。即便近期以太坊ETF获得通过,ETH的价格也颇让人失望。那么,以太坊还值得期待吗?未来ETH将如何绝地反击?

以太坊最重要的一件事情或许应该是快速实现Layer2之间的可互操作性,正如上文所讲,目前L2发展之后导致各自为战,这使得以太坊创新能力大幅下降。不过值得注意的是,很多开发者正在朝着这一方向努力。Optimism 正在集成 ERC-7683 ,以允许超级链通过应用层与其余以太坊 L2 之间实现互操作性,这意味着 Optimism 生态系统中的所有 L2 都将如同一个整体。同样,Polygon 正在构建一个 AggLayer,实现「跨链一键交易,但是是在协议网络中。此外还有 Caldera 的 Metalayer、Avail Nexus 和 Hyperlane。Vitalik 本人也表示,人们会对「跨 L2 互操作性问题」不再是问题感到惊讶。

除了L2互操作性外,Pectra 升级是以太坊的下一个重要里程碑,预计将于 2025 年第一季度推出。它合并了布拉格(执行层)和 Electra(共识层)更新。这也将成为以太坊值得期待的地方。Pectra 最大的变化之一是其处理账户的方式。在升级提案中,EIP-3074 允许传统钱包(外部拥有账户或 EOA)与智能合约进行交互,例如批量交易。EIP-7702 更进一步,允许 EOA 在交易期间临时充当智能合约钱包。临时意味着您的 EOA 钱包仅在交易期间才成为智能合约钱包。它的工作原理是将智能合约代码添加到 EOA 地址。这种“EOA 暂时成为智能合约钱包”的创新或许正是以太坊酝酿的一个大招。

除了账户抽象层面的创新外,EIP-7251 将验证者的最大质押量从 32 ETH 提高到 2048 ETH。它允许大型质押提供商整合其质押,从而减少验证者数量并减轻网络负载。Pectra 通过 EIP-7594 引入了对等数据可用性采样 (PeerDAS);BLS 12-381 ,用于缩短 BLS 签名(降低 Gas 成本);以及 EIP-2935 ,用于验证交易而无需所有的区块链历史记录。还有一个重大变化是有关EVM 的 11 个 EIP,将使编写和部署智能合约变得更加容易,从而降低成本并提高效率。换句话说,在以太坊上开发将变得更加顺畅。

总结

目前,以太坊的表现整体确实不如Solana,这使得市场中出现很多悲观情绪。目前,以太坊值得期待的就是两件大事,一件是解决跨 L2 互操作性问题;第二件就是Pectra升级。如果这两件大事之后,以太坊仍然表现不佳。那么,到那时候,以太坊或许真的需要反思以L2为中心的战略决策了。

+ There are no comments

Add yours