撰文:Arthur_0x

编译:Nicky,Foresight News

Aave 是目前规模最大,且久经考验的借贷协议

作为链上借贷领域中无可争议的领导者,Aave 拥有极其稳固且难以撼动的护城河,我们认为,作为加密货币领域最重要板块之一的领军者,Aave 被严重低估,且其未来的增长潜力巨大,而市场尚未充分认识到这一点。

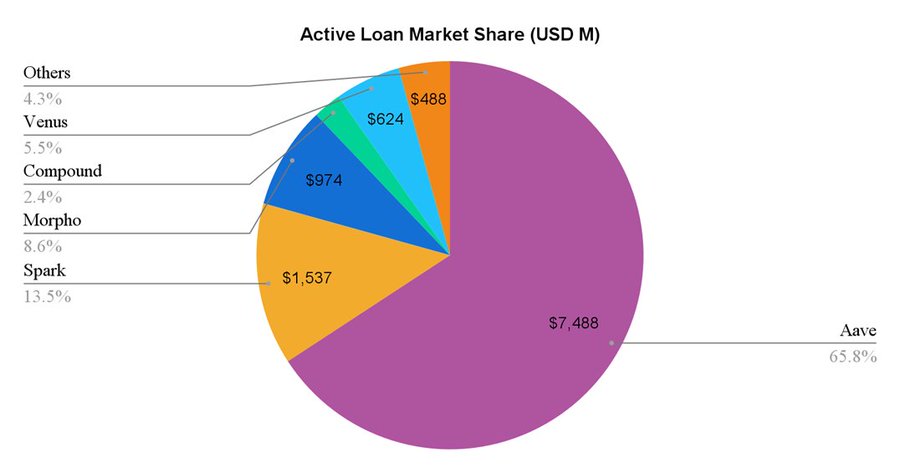

Aave 于 2020 年 1 月在以太坊主网上线,至今已稳健运营五年。在此期间,它已成为去中心化金融(DeFi)及借贷领域中最经得起考验的协议之一。这一成就的最佳例证便是,Aave 目前是规模最大的借贷协议,其活跃贷款额高达 75 亿美元,是第二大协议 Spark 的五倍之多。

数据截止 2024 年 8 月 5 日

Aave 的各项指标持续增长,并已超越上一轮周期的高点

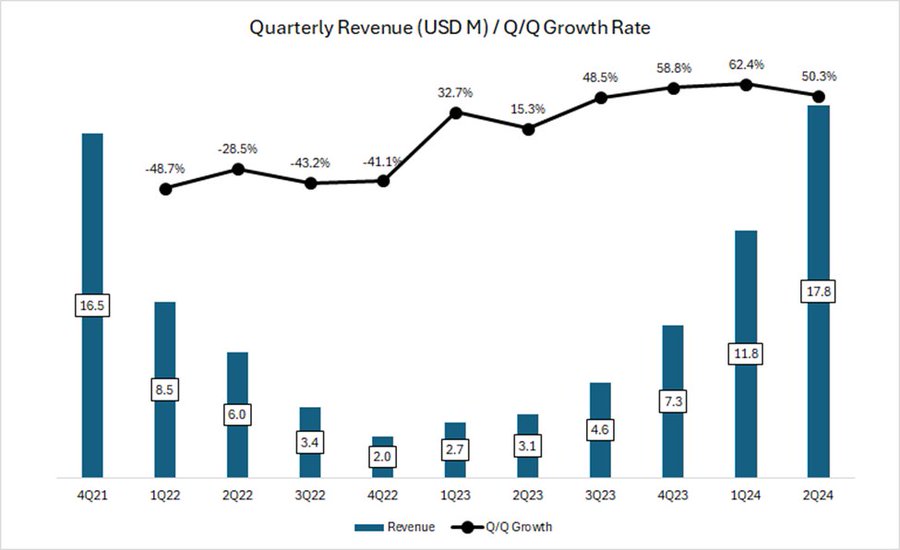

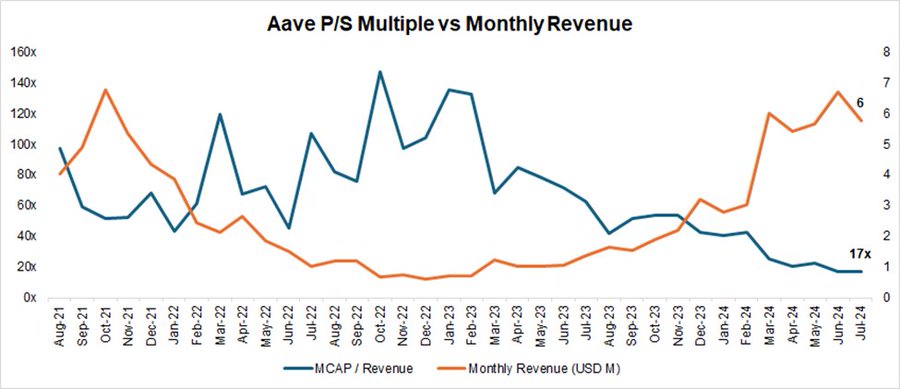

Aave 也是少数几个超过 2021 年牛市指标的 DeFi 协议之一。例如,Aave 的季度收入已超越 2021 年第四季度牛市鼎盛时期的收入峰值。更为显著的是,即便市场在 2022 年 11 月至 2023 年 10 月期间市场进入盘整阶段,Aave 的收入增长势头依然不减反增,持续保持强劲的增长加速度。进入 2024 年第一季度和第二季度,随着市场逐渐回暖,Aave 的增长势头依旧保持强劲,其季度环比增长保持在 50-60% 之间。

图源:Token Terminal

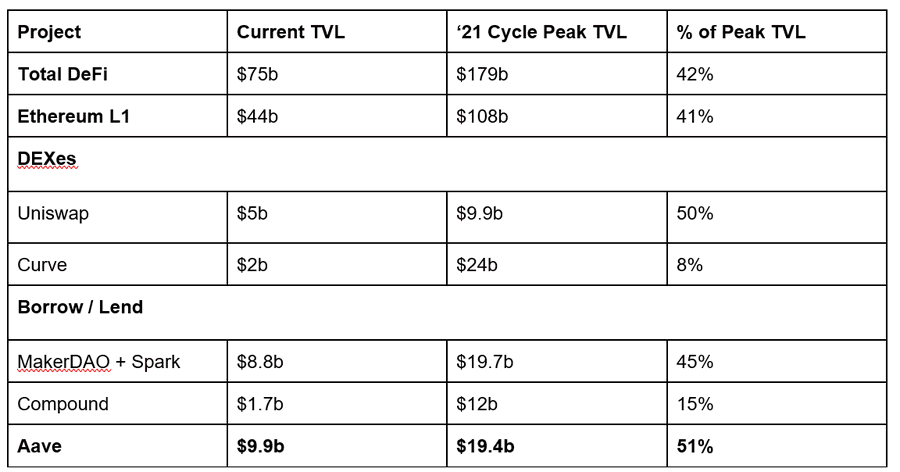

年初至今,Aave 的总锁定价值(TVL)几乎翻了一番,这一增长既得益于存款的增加,也离不开基础抵押资产如 WBTC 和 ETH 代币价格的上涨。也因此,Aave 的 TVL 已恢复至 2021 年周期峰值水平的 51%,与其他头部 DeFi 协议相比,展现出了其强大的韧性。

数据截止 2024 年 8 月 5 日

Aave 卓越的盈利能力彰显了产品与市场的契合度

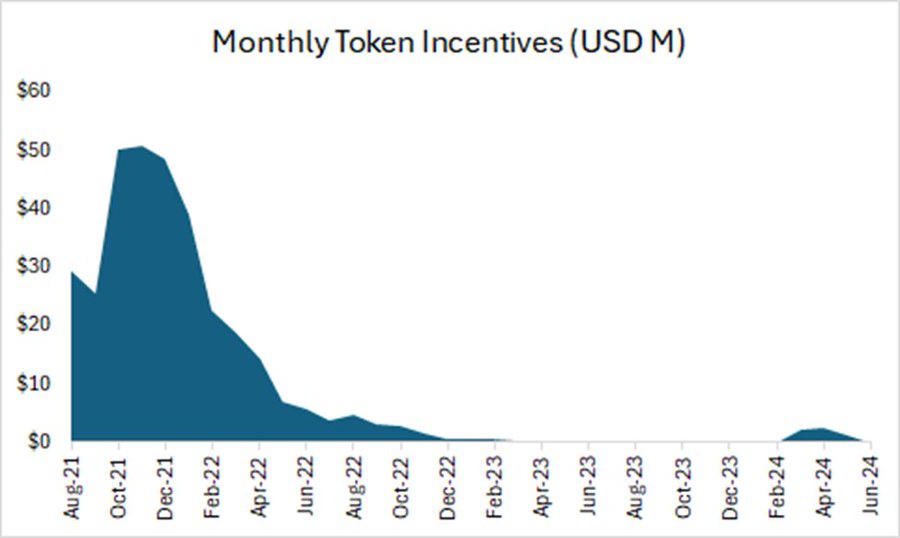

在上一轮周期中,当 Polygon、Avalanche 和 Fantom 等多个智能合约平台花费大量代币激励来吸引用户和流动性时,Aave 的收入达到了顶峰。这导致了投机资本和杠杆率飙升到不可持续的水平,从而支撑了当时大多数协议的收入数据。

时至今日,主链的代币激励已经枯竭,而 Aave 本身的代币激励也降至可忽略不计的金额。

图源:Token Terminal

过去几个月,Aave 各项指标的增长是有机且可持续的,这主要得益于市场投机活动的复苏,进而推动了活跃贷款和借款利率的攀升。

此外,Aave 也展现出了即使在投机活动减弱期间也能增强其基本面的能力。以今年 8 月初全球风险资产市场全面崩盘为例,Aave 的收入依然表现出色,这得益于其成功收取了贷款偿还时的清算费用。这充分证明了 Aave 有能力在不同基础抵押品和链上抵御市场波动的冲击。

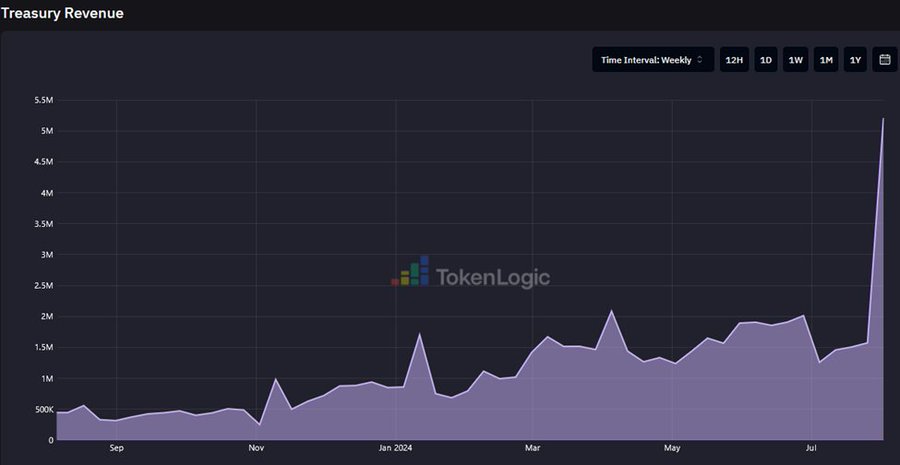

数据截止 2024 年 8 月 5 日,图源:TokenLogic

尽管基本面复苏强劲,但 Aave 的市场表现却达到了三年来的最低水平。

尽管过去几个月各项指标强劲复苏,但 Aave 的市销率(P/S)在跌至三年来的最低水平后,仍保持在 17 倍的低位,远低于三年中位数的 62 倍。

图源:Coingecko, Token Terminal

Aave 已准备好扩大其在去中心化借贷领域的主导地位

Aave 的护城河主要由以下四点构成:

- 协议安全管理记录的可靠性:大多数新的借贷协议在其运营的第一年内都会遭遇安全事件。而 Aave 至今一直平稳运行,没有发生过任何重大的智能合约层面的安全事件。平台强大的风险管理所带来的安全记录,往往是 DeFi 用户在选择借贷平台时的首要考虑因素,特别是对于拥有大量资金的巨鲸而言。

- 双边网络效应:DeFi 借贷是一个典型的双边市场。存款人和借款人分别构成了市场的供给方和需求方。一方的增长会刺激另一方的增长,这使得后来的竞争对手越来越难以赶超。此外,平台的整体流动性越充裕,存款人和借款人的流动性进出就越流畅,从而吸引更多的大型资金用户,而这些用户又会刺激平台业务的进一步增长。

- 卓越的 DAO 治理:Aave 协议已全面实施了基于 DAO 的治理。与集中式团队管理模型相比,基于 DAO 的治理提供了更全面的信息披露和关于重要决策的更深入的社区讨论。此外,Aave 的 DAO 社区还包括了一批治理水平较高的专业机构,包括风险管理服务提供商、做市商、第三方开发团队和金融咨询团队。这种多元化的参与者来源促进了更加积极的治理参与。

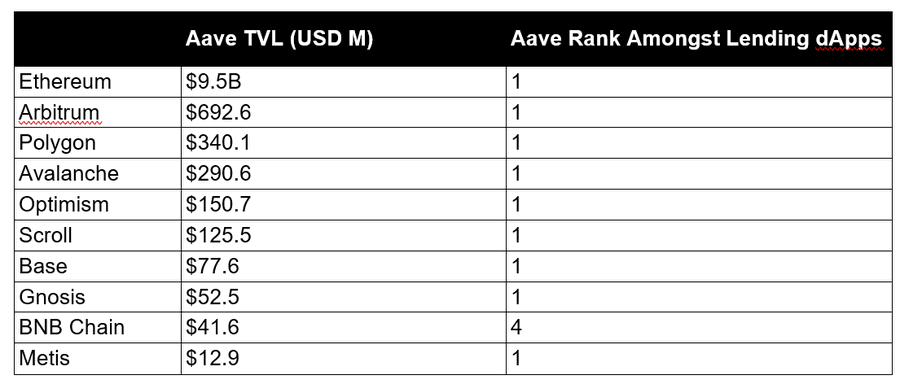

- 多链生态系统定位:Aave 几乎部署在所有主要的 EVM L1/L2 链上,并且在除了 BNB 链之外的所有部署链上,其 TVL(总锁定价值)都处于领先地位。在即将推出的 Aave V4 版本中,跨链流动性将被连接,使跨链流动性的优势更加突出。详情请见下图:

数据截至 2024 年 8 月 5 日,图源:DeFiLlama

改进 AAVE 代币经济学,以推动价值累积并消除削减风险

Aave Chan Initiative 近期发起了一项改革 AAVE 代币经济学的提案,该提案将通过引入收入共享机制来增强代币的实用性。

第一个重大转变是消除调动安全模块时 AAVE 被大幅削减的风险。

- 目前,安全模块中 AAVE (stkAAVE ,总锁仓量 2.28 亿美元)和 AAVE/ETH Balancer LP 代币(stkABPT ,总锁仓量 9,900 万美元)的质押者面临代币被削减以弥补短缺事件的风险。

- 然而,由于 stkAAVE 和 stkABPT 与累积不良债务的抵押资产之间缺乏相关性,因此它们并不是良好的担保资产。在此类事件中,对 AAVE 的抛售压力也会循环降低覆盖率。

- 在新的保护伞安全模块(Umbrella Safety Module)下,stkAAVE 和 stkABPT 将被以 aUSDC 和 awETH 开头的 stk aTokens 所取代。aUSDC 和 awETH 的提供者可以选择将其资产进行质押,以在借款人支付的利息基础上赚取额外的费用(以 AAVE、GHO、协议收入等形式)。这些质押的资产在短缺事件发生时可能会被削减并销毁。

- 这种安排对于平台用户以及 AAVE 代币持有者都是有利的。

此外,还将通过收入分享机制引入更多对 AAVE 需求驱动的因素。

Anti-GHO 的介绍

目前,stkAAVE 用户在铸造和借入 GHO 时享受 3% 的折扣。

这将被一个新的「anti-GHO」代币所取代,该代币由铸造 GHO 的 stkAAVE 持有者生成。Anti-GHO 代币的生成是线性的,并且与所有 GHO 借款人所累积的利息成正比。

用户可以申领 Anti-GHO,并以两种方式使用:

- 燃烧 Anti-GHO 去铸造 GHO,可用于免费偿还债务。

- 存入 stkGHO 的 GHO 安全模块。

这增强了 AAVE 质押者与 GHO 借款人的一致性,并将成为更广泛的收入分享战略的第一步。

燃烧与分配计划

Aave 将允许将净超额协议收入重新分配给代币质押者,但需符合以下条件:

- Aave Collector 净持有量按 2 年服务提供商过去 30 天的经常性成本计算。

- Aave 协议 90 天年化收入占年初至今所有协议支出的 150%,包括 AAVE 收购预算以及 aWETH 和 aUSDC Umbrella 预算。

- 我们将开始观察到 Aave 协议持续回购 8 位数金额,并且随着 Aave 协议的持续增长,这一数字有望进一步增加。

此外,AAVE 几乎已经完全稀释,且未来没有大量的供应解锁,这显著区别于近期那些因初始流通量稀少且伴随着高完全稀释估值(FDV)特性,在代币生成事件(TGE)后遭遇价格急剧下跌的新发行代币,形成了鲜明的对比。

Aave 未来将实现显著增长

Aave 拥有多个增长因素,并且它也处于有利位置,能够从加密货币作为资产类别的长期增长中受益。从根本上讲,Aave 的收入可以通过多种方式增长:

Aave v4

Aave V4 旨在进一步提升其功能,并使该协议走上正轨,以吸引下一个十亿用户进入去中心化金融(DeFi)领域。首先,Aave 将专注于通过构建统一流动性层来彻底改变用户与 DeFi 的交互体验。通过实现跨多个网络(包括 EVM 和最终的非 EVM 网络)的无缝流动性访问,Aave 将消除借贷过程中的跨链转换复杂性。统一流动性层还将大量依赖账户抽象和智能账户,以允许用户管理跨隔离资产的多个头寸。

其次,Aave 将通过扩展到其他链和引入新的资产类别来提高其平台的可访问性。今年 6 月,Aave 社区支持该协议在 zkSync 上的部署。此举标志着 Aave 进入其第 13 个区块链网络。紧接着在今年 7 月,Aptos 基金会提出了一项提案,建议 Aave 在 Aptos 上进行部署。如果通过,Aptos 的部署将成为 Aave 首次涉足非 EVM 网络,并进一步巩固其作为真正多链 DeFi 龙头的地位。此外,Aave 还将探索整合基于 RWA 的产品,这些产品将围绕 GHO 构建。此举有可能将传统金融与 DeFi 连接起来,吸引机构投资者,并为 Aave 生态系统带来大量新资本。

这些发展最终促成了 Aave 网络的创建,该网络将成为利益相关者与协议进行交互的中心枢纽。GHO 将被用作费用支付工具,而 AAVE 将成为去中心化质押者的主要质押资产。鉴于 Aave 网络将被开发为 L1 或 L2 网络,我们预计市场将相应地重新评估其代币价值,以反映正在构建的额外基础设施层。

Aave 的增长与 BTC 和 ETH 作为资产类别的增长呈正相关

今年推出的比特币现货 ETF 和以太坊现货 ETF 是加密货币被传统金融采用的分水岭,为投资者提供了一种受监管且熟悉的方式来接触数字资产,而无需承担直接持有的复杂性。通过降低准入门槛,这些 ETF 有望吸引来自机构投资者和散户投资者的大量资本,从而进一步促进数字资产融入主流投资组合。

更广泛的加密货币市场的增长对 Aave 来说是一个福音,因为其资产基础中超过 75% 是由非稳定资产(主要是 BTC 和 ETH 衍生资产)组成的。因此,Aave 的总锁仓价值(TVL)和收入增长与这些资产的增长直接相关。

Aave 的增长与稳定币供应挂钩

我们还可以预见 Aave 将从稳定币市场的增长中受益。随着全球央行发出转向降息周期的信号,这将降低寻求收益来源的投资者的机会成本。这可能会促使资本从传统金融(TradFi)的收益工具转向去中心化金融(DeFi)中的稳定币质押,以获取更具吸引力的收益。此外,在牛市期间,我们可以预见更高的风险偏好行为,这将有助于增加在 Aave 等平台上的稳定币借贷利用率。

最后的思考

重申一下,我们对 Aave 在庞大且不断发展的去中心化借贷市场中的领先地位持乐观态度。我们进一步概述了支撑其未来增长的关键驱动力,并详细说明了它们各自如何进一步拓展。

由于 Aave 已经建立了强大的网络效应,这种效应由其代币的流动性和可组合性驱动,因此 Aave 将继续占据市场份额。即将到来的代币经济学升级旨在进一步提高该协议的安全性,并增强其价值捕获能力。

过去几年里,市场将所有去中心化金融(DeFi)协议都归为一类,并对它们进行定价,仿佛这些协议的未来增长潜力有限。这从 Aave 的总锁定价值(TVL)和收入增长率上升,而其估值倍数却在压缩这一趋势中可见一斑。我们相信,这种估值与基本面之间的背离不会持续太久,而 AAVE 代币现在提供了加密货币领域中一些经过风险调整后的最佳投资机会。

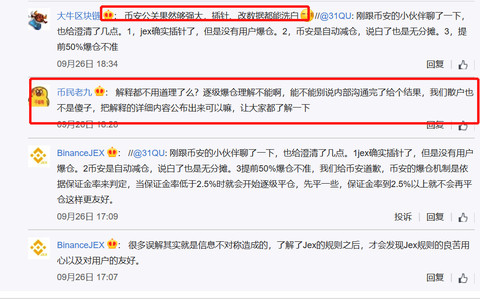

+ There are no comments

Add yours