2019年3月,何一在接受凤凰网区块链采访时表示币安会慎重面对合约业务。

2019年5月,币安宣布于三季度推出永续合约交易平台,并开始内测保证金交易系统。

2019年7月,赵长鹏透露币安推出Binance Futures期货交易平台。

2019年9月,币安全资收购加密货币衍生品平台JEX,A/B双合约并行上线。

从开放保证金交易、到期货、期权,币安在合约这条路上走得亦步亦趋。9月,随着币安正式入局合约市场,无心抄袭、故意插针、K线优化、提前爆仓等一系列丑闻也集中爆发了。追根究底,当前币安合约的实力完全不足以撑起这项高风险且专业性极强的业务。

抄袭门:专业无知,技术成疑

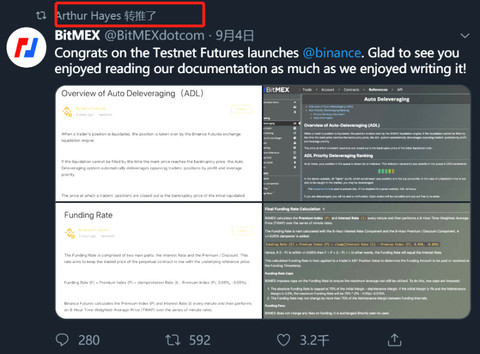

9月4日,当币安还在忙于合约测试时,一条来自BitMEX的官方推特将“抄袭”的矛头指向了币安。推文称,币安期货交易中有关“ADL自动减仓系统”和“资金费率机制”的文档与 BitMEX 的文档几乎一样,并附上两家交易所对应文档的截图。BitMEX CEO Arthur Hayes更发声“币安可以做得更好”,暗讽其抄袭不到位。

随后,币安创始人赵长鹏发推回应,侧面承认抄袭一事。他表示,币安在收购JEX之前漏掉了这部分尽调,他们并未阅读过 BitMEX 的文档,并称将立即删除相关文档,同时还公开了期货平台A的交易文档地址。

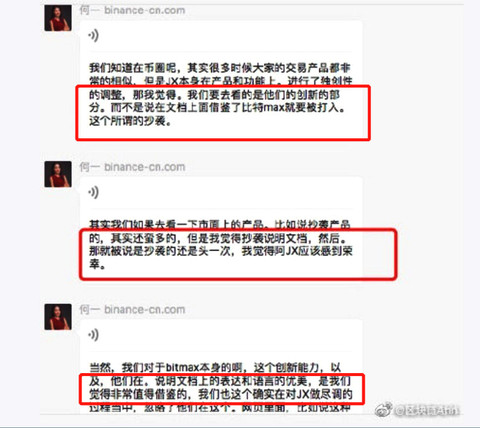

连素以铁腕公关著称的何一也加入了“自卫反击战”。她认为,币安只是借鉴了BitMEX的说明文档,不能算抄袭,JEX“应该感到荣幸”。

币安合约的抄袭丑闻很快在币圈引起轩然大波。

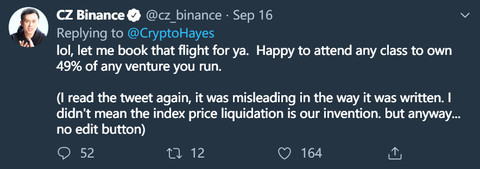

9月16日,疑似针对赵长鹏“创新指数价格”的说法,BitMEX CEO 再发推喊话赵长鹏,

称可以飞到新加坡教其如何更高级地进行“复制”“粘贴”。赵长鹏也如往常一样以“误解”

澄清,否认了关于“创新”一说。

而这一回合中,混淆标记价格与指数价格也将币安在合约业务上的“不专业”暴露无遗。

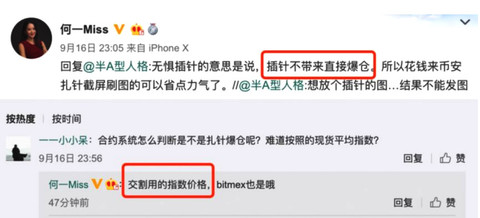

推文显示,赵长鹏所说的“创新”是指使用指数价格来决定合约产品的资金支付和清算水平。几乎同一时间,何一也在微博中回复用户,称币安平仓与BitMex一样使用的均取得的是现货指数价格。

另一边,币安客服在合约电报群里称“我们强平是用标记价格”,这是币安合约设计“优于OK和火币的地方”。

指数价格等同于标记价格吗?实际上,标记价格是基于现货指数价格加上合理基差所得出的合约的合理价格,与指数价格相比,使用标记价格进行清算,可以有效防止最新成交价因短时受到异常操控给用户带来更多损失,尤其在极端行情下,更有助于期货市场的稳定。

赵长鹏和何一作为币安的灵魂人物在对外发声时却无法对其严谨区分,也引来用户对其专业性的质疑。值得一提的是,OK合约早在今年1月就已开始采用合约标记价格,那时的币安还是个嘴上坚称不碰合约业务的门外汉,何谈“优于”。

技术乏力,专业不足,币安却硬要打这场“无准备之仗”,收购JEX,仓促入局,虽然看上去是弥补了币安合约的产品短板,但同时也为日后插针、爆仓埋下了隐患。

插针门:10天3次插针,提前爆仓遮羞

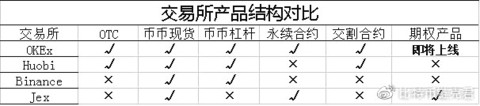

9月13日,币安期货全站开放,币安自主开发的合约A与收购后更名币安JEX的合约B双轨运行。从产品线上看,币安合约又向前跨了一大步。截至目前,除了交割合约外,币安已全线覆盖,更在期权产品上领先对手。

但是,2018年初就成立的主打期货、期权等衍生品的区块链资产交易平台JEX的表现却令合约用户大失所望。作为币安JEX上线的第三天,币安上演第一次插针行情。

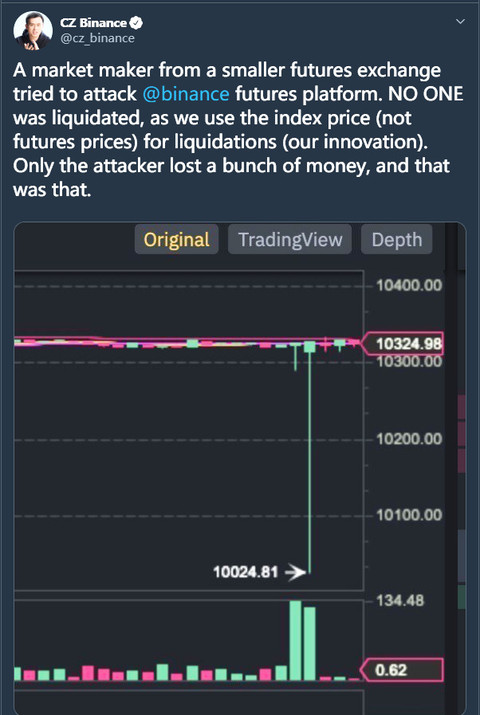

9月15日,币安BTC合约出现剧烈震荡,价格在一分钟内由10337 USDT暴跌至10024 USDT,同一时段其他合约交易平台却没有出现类似情况。

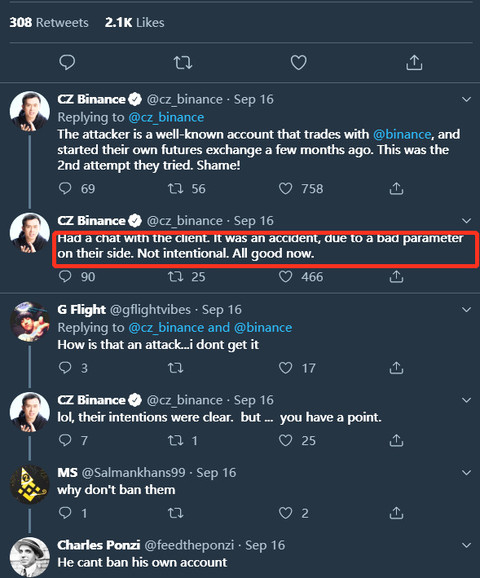

赵长鹏发推解释称“受到了一家小型期货交易所的做市商攻击”,但用户没有遭受损失。很快,赵长鹏在评论区反口,“与客户沟通,插针行情是由于某个参数出了问题”,并非做市商有意为之。

这位创始人的自说自话让人再度给币安贴上了“太不专业”、“操纵价格”、“拍脑门决策”、“不懂合约”的负面标签。

隔天行情急剧跳水,Binance JEX的BTC合约价格短时下探至9555 USDT。但同一时段内,其他各交易平台的BTC合约价格均在10000 USDT以上。近500 U的价格差异,币安合约第二次插针快得猝不及防。

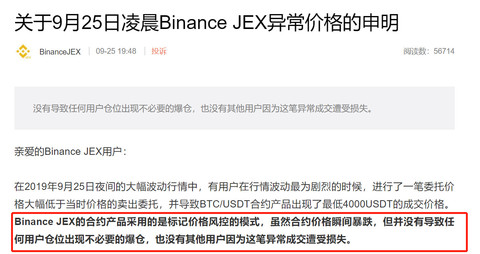

9月25日凌晨突现极端行情,币安JEX深度插针令人咋舌。币安BTC永续合约一度跌至4105 USDT,而OK永续合约的最低点却为7885 USDT,价差竟高达3700 U。

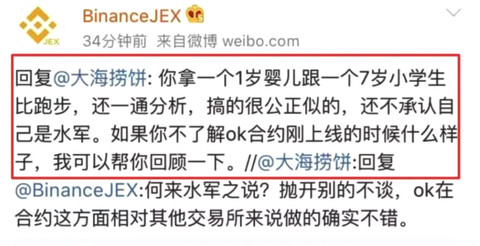

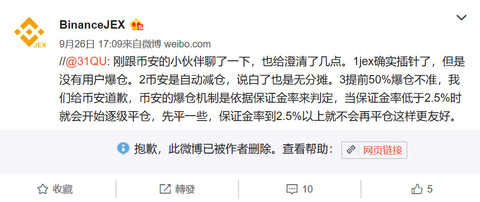

事发当天,币安JEX就此次价格异常发布声明,官方对“插针”供认不讳,更理直气壮地表示这个打磨了两年合约产品的JEX“是个婴儿”。一个还不成熟的合约产品就这样极不负责任地被推着上线了。

有用户算了一笔账,在8334.32的点位用0.05个BTC的保证金分别在OK、币安和火币20倍杠杆做多,币安将先于OK和火币提前爆仓。

根据币安合约文档对爆仓规则的设定,“维持保证金始终是初始保证金的一半”,也就是说,当保证金剩余一半时就会被爆仓,余下的另一半将被纳入币安的风险保障金中。

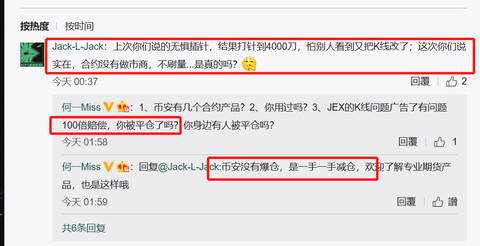

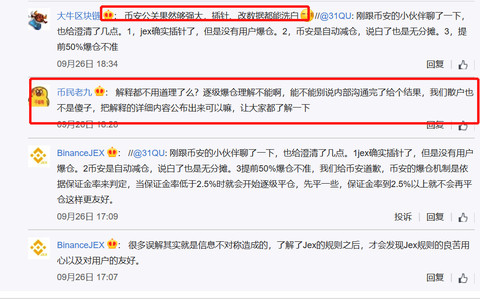

用户对其提前爆仓的质疑,显然币安不能接受。官方还间接发声,币安合约采用的是自动减仓,爆仓机制依据保证金率判定,低于2.5%逐级平仓,2.5%以上不会平仓。

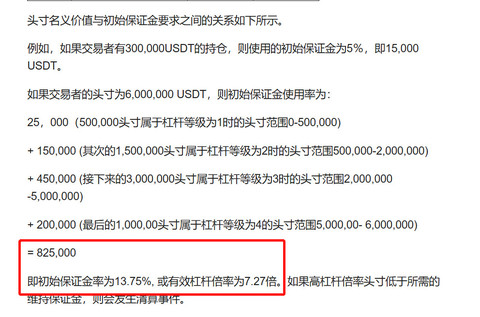

如币安所说,其合约采用类似“税收超额累进法”的方法来确定杠杆倍数。然而,凤凰网区块链也发现了如下几个疑点:

首先,用户头寸敞口递增,对应的杠杆递减是不假,但按照币安官方示例,名义头寸600万 USDT,以此计算出的有效杠杆倍数为7.27倍。如果按头寸所在区间对应的初始保证金率计算,杠杆倍数仅为5倍。这是不是就意味着,通过这种累进的计算方法,币安实际上无形加大了合约杠杆,增加了合约用户的风险。

其次,仍以上为例,初始保证金率为13.75%,对应的维持保证金率是否“始终”与初始保证金率保持1/2的换算关系。如果是,那么无论是不是采用该种计算方法,都会发生提前50%爆仓;而如果维持保证金率依旧按照区间对应的10%,那么相较于6.875%,是不是也等同于提前爆仓。

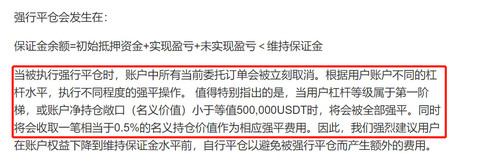

第三,按照合约规则,“当用户杠杆等级属于第一阶梯,或账户净持仓敞口(名义价值)小于等值500,000USDT时,将会被全部强平。”这就是说,开20倍杠杆的用户将全部强平,2.5%以上的不会发生全部强平的情况,但需用户追加额外保证金,与某媒体的说法不符。

第四,若想不被全部强平,用户的头寸敞口需在第二等级及以上,即使按最低50万计算,初始保证金需要缴纳至少5万。看上去更低的杠杆倍数似乎风险更小了,但实质上是否在诱导用户提高入金门槛,而一旦发生风险,用户可能导致的资产损失也会越大。

事实证明,很多用户对币安合约的真正玩法如同雾里看花,而对于这一专业、复杂的机制,币安官方也从未就此作出过清晰的说明,特别是逐级减仓、阶梯爆仓的部分,在其合约规则与客服回应中均未明确。

此外,凤凰网区块链还注意到,币安强平时会收取0.5%的名义持仓价值作为强平费用,为普通交易费率(普通用户挂单Maker和吃单Taker手续费均为0.1%)的5倍。如果订单全部成交,则在用户不需要追加保证金的情况,该交易支持金额需5倍于普通手续费的费用。如此一来,无异于让遭到强平的用户雪上加霜。

提前50%爆仓的争议虽没平息,但同一参数下币安会先于火币和OK爆仓已是板上钉钉。而在此期间,币安风险保障金也被踢爆是靠吸血合约用户的爆仓损失建立起来的。

据悉,币安为穿仓提供保障而设立的风险保障基金只是个空壳,在合约上线时并没有实际资金入账。9月17日,JEX平台显示仅有5000 USDT的保障金;9月19日,平台就有近26000 USDT(约3个BTC)的保障金,三天内猛増5倍,而这些全部来自提前爆仓的用户损失。

更令人难以置信的是,币安“店大欺客”,置用户利益不顾,堂而皇之地开始“作假”,玩弄用户于鼓掌。

造假门:K线优化新套路,排名第四待考证

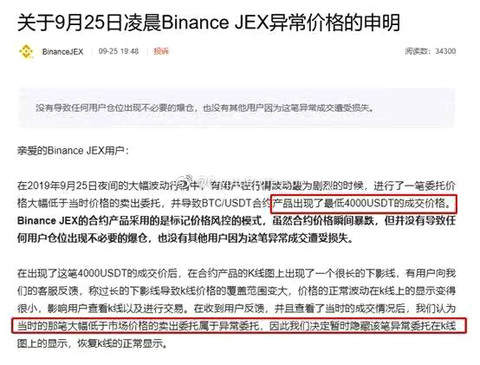

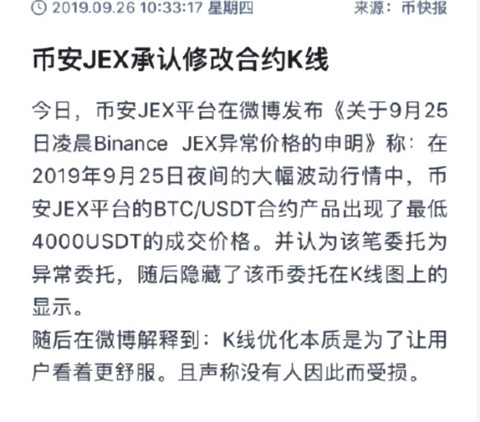

币安JEX在《关于9月25日凌晨Binance JEX异常价格的申明》中称,9月25日夜间币安JEX平台BTC合约产品出现最低4000 USDT的成交价格,该笔“卖出委托为异常委托,”因此“决定暂时隐藏该笔异常委托在K线图上的显示”。

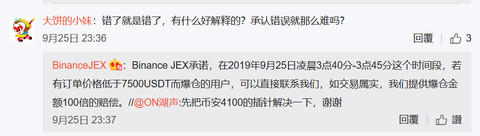

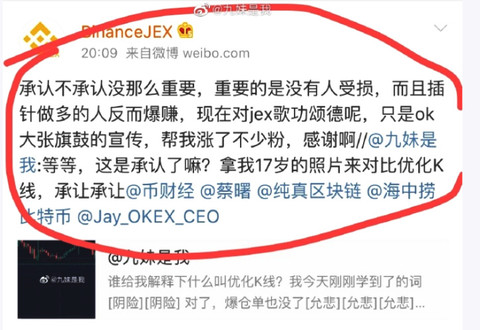

对于隐藏K线,官方在微博给出了创造性解释,K线优化本质是为了让用户看着更舒服。币安JEX不仅承认了修改K线,还言之凿凿地称插针做多的人都爆赚,且没有人因此而受损。期货合约是零和游戏,有买必有卖,有盈必有亏,自相矛盾的官方回应实在站不住脚。

当然,这已经不是币安合约第一次“优化K线”了。9月16日币安出现第二次插针行情时,官方也曾私自抹去了部分合约K线,阴影针不见了,币价最低点由原始的9555 USDT变成了10116 USDT,平台抹去近600 U的差价。

随意篡改数据,试图瞒天过海,币安合约营造着“无惧插针”良好风控的的假象,币安合约交易深度的缺陷也浮出水面。

据了解,币安合约A平台流动性不足,合约B JEX平台系统也惨遭诟病。前靠抄袭,后靠收购,没有过硬的技术为依托,加上对插针提前爆仓的忌惮令很多合约用户望而却步。

尽管如此,在缺乏合约用户基础的前提下,何一坚称,“目前币安两个合约平台的用户增长看,速度非常惊人,每天基本都有100%的增长”;赵长鹏也在第7次AMA中说,“币安合约的比特币交易量已经达到和币安现货市场比特币交易量旗鼓相当的地步”,并且在两次大的市场波动行情里,“产品表现强劲,交易量迅速上扬”。

10月8日,赵长鹏推特宣布币安取得比特币期货交易量“排名第四”的“好成绩”。何一也转发该消息,称其是用产品说话,做到“实实在在”的第四。

据链塔智库9月初发布的《数字资产合约研究报告》显示,OKEx、BitMex和火币占据了80%以上的合约市场,BitMex 和OKEx 的永续BTC合约持仓量分别为近10亿美元和超7.5亿美元。

但在赵长鹏所引据的这家分析平台中,却并没有找到OKEx的身影。要知道,依据可查的具体数据,OKEx的BTC永续合约交易在今年4月2日时单日交易量一度达到13亿美元。

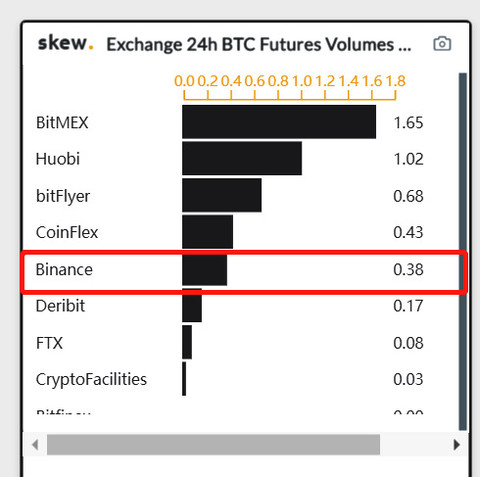

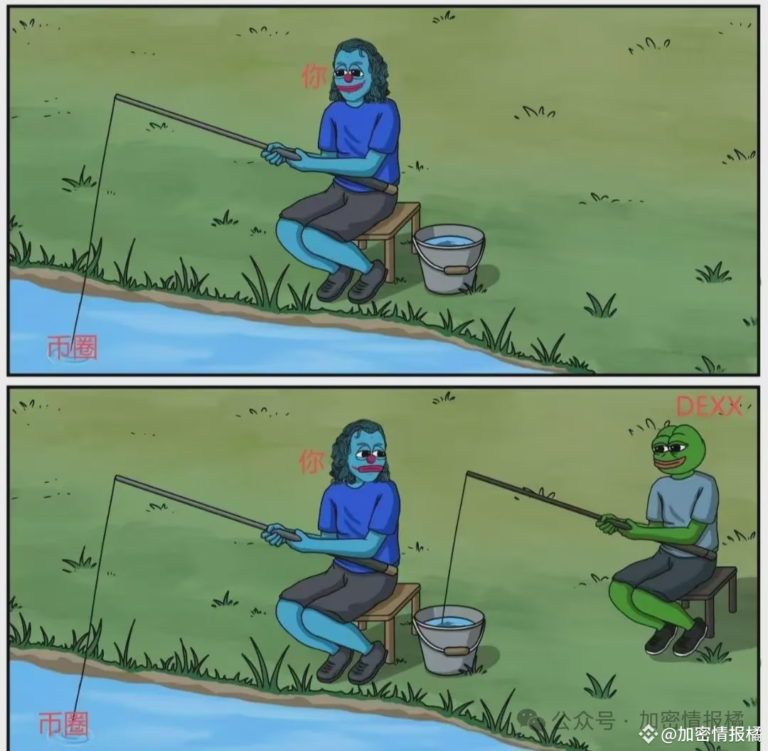

而从skew数据上看,截至10月12日,币安过去24小时比特币期货交易量为3.8亿美元。凤凰网区块链发现,JEX在被币安收购前,其官方对外数据平台用户70万,日交易额就有5亿美元左右,币安合约甚至不如收购前JEX单平台的数据。

经查,“skew”是一家加密货币数据分析初创公司,在圈内没有任何知名度和影响力,8月末才以92000美元收购新官网域名skew.com,9月底完成200万美元的种子轮融资,据说与其新域名有关。有意思的是,skew意为“歪曲、不公允”,也为币安合约这张成绩单平添了些戏剧性色彩。

尾声

今年5月,币安交易所由于盗币等安全问题已被某评级机构下调评级,列入负面观察名单。

反观币安价值观的倒塌,也许始于其7月毫无契约精神地更改了销毁规则,私自修改白皮书,也许始于创始人在关键问题上屡次信口开河,但确是在合约业务上彻底沦陷。

根据区块律动 BlockBeats的爆料,2018年底,同出身于OK的陈欣在上线合约平台JEX后,币安的收购之路就已经开始了。2019年9月2日,在确认火币签字退出 JEX 股权后,币安才将其正式收入囊中。

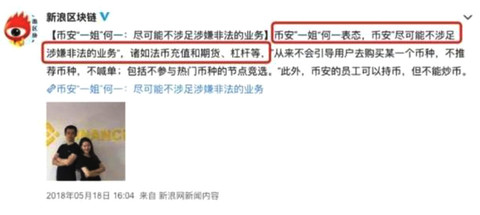

半年前,何一在接受媒体采访时还明确表态:币安尽可能不涉足涉嫌非法的业务,诸如发币充值和期货、杠杆等。“尽可能”在如今看来,大概就是币安为合约业务的势在必行留有的余地吧。

+ There are no comments

Add yours