从链上行为分析,看牛市中的BTC在极端情况下可能会跌到什么程度?

在6月15日的推文的最后,我提到“如果大家有兴趣的话,可以在下一次推文中尝试从链上数据的角度做个测算,如果衰退来了(失业率暴涨,亡羊补牢式的降息),#BTC 在极端情况下可能会下跌到什么程度?”

按当时看似乎大家对此兴趣并不大,所以也就搁置了。没想到最近有好几位小伙伴问我这个问题,好吧,欠下债总是要还的。今天我们就来尝试推演一下。最后的数据结论和大乐

@DL_W59 以及文中所引用的S兄 @Trader_S18 的观点并不完全一致,也算给大家多一个参考吧。(由于要把逻辑讲明白,本文后半部分会涉及到一些专业名词和释义,可能会比较干,影响阅读体验,小伙伴们请见谅)

总体逻辑就是依据链上行为分析和历史数据为参考,从两个方面来评估。

????方法一、从STH-MVRV(短期持有者)的角度

短期持有者是牛熊转换的重要参与者,因此STH-MVRV的表现在牛市周期中具有极其重要的参考价值。我曾经用2篇推文的篇幅详细讲解过其原理和作用,新来的小伙伴可以参考以下链接,此处我就不在累述了。

众所周知,在上一轮周期中出现过2个令人生畏的黑天鹅事件,也引发了 #BTC 价格的暴跌。通过下图我们可以看到,3.12事件发生时,STH-MVRV最低到了0.59;5.19事件发生时,STH-MVRV最低到了0.67。意味着3.12时STH(短期持有者)平均浮亏41%,5.19时STH(短期持有者)平均浮亏33%,可以看出当时的市场是有多么的惨烈。

在本轮周期中,也出现过3次令人印象深刻的市场投降事件:

1、2023年3月10日硅谷银行暴雷,BTC价格从25,000美元跌到20,000美元,期间STH-MVRV最低到1.02;

2、2023年6月5日币安被SEC起诉,BTC价格从30,000美元跌到25,000美元,期间STH-MVRV最低到0.95。

3、2023年8月17日有报道称SpaceX出售价值3.73亿美元的BTC,引发多头杠杆清算,期间STH-MVRV最低到0.91;

把这些特殊事件下的STH-MVRV值,对应到当前BTC的价格分别如下:

STH-MVRV 0.59 = $37,979

STH-MVRV 0.67 = $43,129

STH-MVRV 1.02 = $65,659

STH-MVRV 0.95 = $61,153

STH-MVRV 0.91 = $58,579

不知大家发现没,当市场走出熊市底部区间后,我们就可以通过STH-MVRV的表现来评估市场情绪的波动。STH-MVRV回撤幅度的深潜,也反映了引发BTC价格下跌事件的影响力的大小。

比如2020年新冠疫情席卷全球,这是一次对人类生命健康的严峻考验,在生存危机面前谁也无法再有心思考虑生命以外的东西,包括投资。3.12事件对风险市场的冲击相当于一次9级地震,我认为本轮牛市周期中,以目前可以预计的情况看,再次出现同等级别(影响人类生存)黑天鹅事件的概率几乎为零。因此,可以推测STH-MVRV不会到0.59,即BTC的价格不会到$37,979(可以忽略);

5.19事件的起因是中国政府清退挖矿企业所引发的恐慌性事件,虽然也是黑天鹅,但不至于到“性命攸关”的程度。因此STH-MVRV最低到了0.67,明显要好于3.12时的情况。因此,我认为如果因美国经济衰退而引发的风险市场震动,其最大程度也就类似5.19的级别了。如果以此为衡量标准,那么本轮牛市周期BTC价格回撤的极限值就在$43,129左右。

而当前市场对美联储降息时间的推迟以及年内可能只有1次降息的预期,给加密市场所带来的冲击应该也就和“硅谷银行暴雷”、“币安被FUD”等事件差不多等级。因此我仍然维持在上一篇长推文中的观点,即BTC会在C1和C2(即60,000-64,000美元和66,000-70,000美元)区间做宽幅整理的概率更大。

截止到6月21日,STH-MVRV为0.99。在牛市进程中,STH-MVRV低于1的时候通常都是机遇大于风险(仅对BTC而言,不包括ALT)。

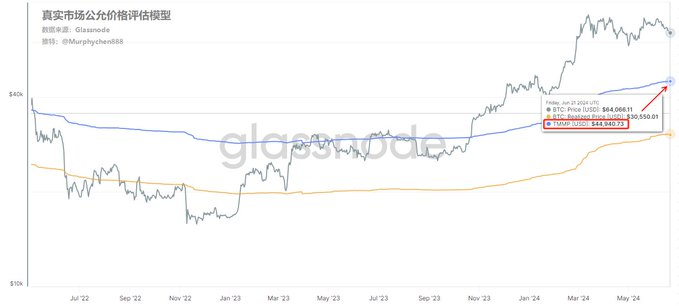

????方法一、从市场公允价格算法的角度

我们首先需要引入一个新的概念,即“真实市场公允价格(TMMP)”,它的算法和原理如下:

TMMP =(Realized Cap -Thermocap)/ (Liveliness x Circulating Supply)

在这个公式中有3个基础概念需要了解:

????1、Realized Cap:

是每个UTXO按上一次移动时的对应的价格进行估值,将网络中所有未花费的UTXO的价值进行累积求和,得到 Realized Cap。因为它考虑了每个比特币的最后移动时间和价格,从而更准确地反映出真实流入到BTC市场的总资本投入。

????2、Thermocap:

也叫安全支出总额,是矿工获得所有区块奖励(包括区块奖励和交易费用)时的美元价值总和。

????3、Liveliness:

是Coin Days Destroyed与所有生成的Coin Days的比率。

Coin Days(CD):是通过将每个比特币持有的天数乘以其数量来计算的。一个比特币持有一天等于一个Coin Day。

Coin Days Destroyed (CDD):当比特币被花费时,其持有的Coin Days被销毁。即Coin Days Destroyed是所有被花费的比特币的Coin Days的总和。

TMMP算法的分子是将Realized Cap减去Thermocap,即表示把流入到BTC市场的总资本中支付给矿工的部分从市场的一般成本基础中扣除。分母是将Liveliness乘以流通供应量,即表示当前所有活跃BTC(被花费)的数量。

它涵盖了所有链上活跃的筹码,包括ETF,鲸鱼,交易所转入转出等等,并剔除了矿工部分,且不包括长期睡眠或丢失的筹码。因此把TMMP作为评估活跃投资者在二级市场上购买BTC的链上成本基础,是分析师寻求投资者链上持有最准确的均值回归模型之一。

如上图所示,蓝线就是TMMP,灰线是BTC价格;每当BTC价格站上蓝线意味市场已经走出熊市,进入牛市周期。尽管在此之前会有假突破,但最终形成有效突破后,BTC的价格几乎不会再低于TMMP,即便在5.19黑天鹅事件发生时也是如此。但3.12是唯一的特例,它让BTC在进入牛市周期后的价格又再次低于TMMP。

到了牛市末期,一旦BTC价格跌破TMMP,意味牛市结束。也就是说,只要还在牛市周期内,BTC的价格不会低于TMMP,除非发生超级黑天鹅事件(影响人类生存的级别)。

截止到6月21日,TMMP模型评估的“真实市场公允价格”是44,940美元。也就是说,即使发生类似5.19级别的黑天鹅事件,BTC价格回撤的极限值也将在$44,900左右。这个价格和前文中用STH-MVRV评估出的极限值$43,129比较接近,因此我认为这是一个值得参考的数字。

综上所述,我们可以得出一些结论:

1、在不发生超级黑天鹅的前提下,接下来BTC即使受到其他宏观因素影响,回撤的极限值将不会低于43,000-44,000;

2、所谓超级黑天鹅,其影响力必然是达到对人类生命发起挑战的重大级别(比如俄乌打核战);显然“美国经济衰退”还不够级别。

3、既然是极限值,就表示“大概率不会到”,而不是“可能会到”。

4、以上分析的时间段是在牛市周期,如进入熊市STH-MVRV和TMMP的极限标准将会失效;

+ There are no comments

Add yours