阴谋论(证明/证伪)全流程,顺便讲清楚目前有关BTC现货ETF暗藏的几个小猫腻!

现有的阴谋论:

- 为什么贝莱德IBIT总是高位大额净流入,但价格涨不动?

- 其他ETF是否存在跨期套利?偷用户的钱?

- 如何看待BTC现货ETF?究竟是好是坏?

图片数量有限,下面用线程的方式详细论述:????

阴谋论一:贝莱德旗下ETF(IBIT)主要被用于套利?

关于BTC现货ETF中的IBIT,也就是贝莱德旗下的ETF产品,其大额净流入的时间总是发生在BTC价格位于高位的时候,给交易者一种强烈的看涨信号,并高呼:“世界最大的资管机构都在购买BTC,你还不上车?”

但现实是,自2024年3月BTC进入长期宽幅震荡区间以来,IBIT在价格高位出现的大额净流入似乎总是无法对价格产生实质性的影响,有时候明明单日购买了数千枚BTC,但价格却只略微上涨,甚至阴跌;

这让我开始思考IBIT作为所有ETF中最大的一支,其背后大额净流入的真实情况;

之前我已经写过一篇文章(https://x.com/CryptoPainter_X/status/1802498865322758280)针对这个现象进行分析了,但那个时候数据量不足,所以没有发现IBIT的特殊,而是将所有ETF均划入了“存在套利交易”的范畴;

而经过这次验证,我发现,套利交易主要集中在IBIT,而其他ETF(FBTC、BITB、ARKB以及BTCO等)较少,他们的净流入或净流出,往往会对价格产生更加明显的影响;

首先,这是IBIT在过去6个月里的净流入情况:

可以清晰的看到,每当BTC价格处于区间高位时,IBIT的单日净流入就会明显放大,而当价格开始回调或下跌时,IBIT就进入了躺平状态,几乎不买了……

而这正是引起我关注的主要原因!

试问,难道贝莱德的客户们都是韭菜嘛?每次只会在高位买进,而等到价格下跌时,就一点都不买嘛?

难道现实真的就像很多X上的KOL和Moon Boys所声称的那样:“贝莱德买入的BTC都是纯纯的现货,而且只买不卖,就是吞金兽,貔貅!”吗?

哪怕真的是人傻钱多,那么为什么不在低位的时候疯狂扫货?而要到高位的时候疯狂接盘呢?

更奇怪的是,由于大部分大额净流入都发生在价格高位,可明明出现了这么多的需求和买盘,可为什么价格却没有突破,反而是震荡了一段时间后开始下跌呢?

在排除贝莱德的客户全部都是“傻子”这个选项后,剩下的可能仅有一个:那就是IBIT中的大部分资金并不是单纯的购买现货,而是在做针对期货溢价的套利交易!

这种操作很简单,那就是左手买入ETF现货,同时右手在CME高溢价的期货合约上做空,实现对超额溢价的利润锁定,直到溢价出现大额下降或直接被打成负值,再左右手同时平仓,实现在极低风险的情况下,获得收益;

由于风险极低,那么自然就可以带大额杠杆,上面链接中的文章里计算得出了一个年化12.7%的收益率,如果带上5倍杠杆,那就是超过60%的低风险收益…

那么如何验证这种交易真的发生了呢?

下面是阴谋论验证环节:

????????

要验证“IBIT大额净流入主要在做套利交易”这个阴谋论,我们至少需要看到两点:

- 当IBIT出现大额净流入的当天,CME也出现了至少2倍的持仓量增长;

因为多空比始终为1:1,所以如果有人开出了100万美元的空头仓位,那么就必然有人也开出了100万美元的多头仓位;

这里需要声明的一点,由于灰度GBTC高昂的管理费,IBIT在ETF首次通过后的牛市主升浪里,还有大量从GBTC换仓过来的资金;

所以理论上,当GBTC有大额净流出而IBIT是大额净流入的时候,实际用于套利的资金会小于IBIT当天所显示的净流入。

- 由于自3月以来,IBIT始终都在只买不卖,那么其对应的套利仓位也应该没有平仓,因此CME的空头持仓应该会随着IBIT的每次大额净流入而增长,反映到总持仓上,应该呈现远超其他期货交易所的水平;

下面是数据论证环节:

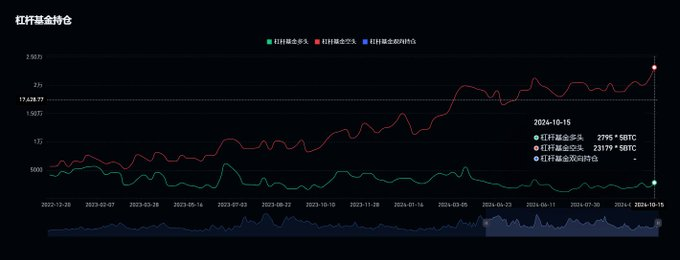

这是CME杠杆基金的空头持仓曲线(红色):

可以清晰看到,随着ETF的通过,CME的杠杆基金空头持仓出现了明显上涨,与此同时,多头仓位却没有明显变化,反而还有部分下滑;

这说明确实有大资金在最近半年甚至8个月内,在CME开出了巨量的空单!

而如果将IBIT大额净流入与CME杠杆基金空头持仓的图表叠加,你就会发现,IBIT的大额净流入刚好对应了杠杆基金空头仓位快速增加的部分;

具体的图片我懒得拼合,细心的可以对照大致日期进行比对;

再看看实际数据?可以通过计算来验证

由于最近BTC重新走出了潜在的多头趋势,而IBIT也出现了几次大额净流入,我们可以对照最近一周的实际数据进行比对:

10月14日-10月18日的这一周,IBIT累计净流入达到了11.41亿美元;

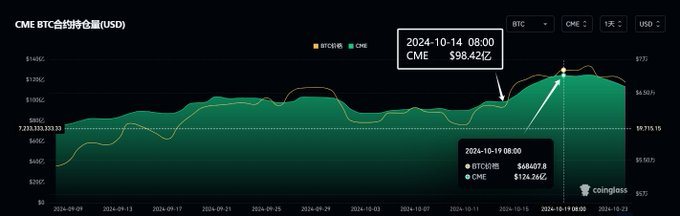

再看CME的总持仓量:

10月14日是98.42亿美元,而10月18日结束后(10-19早间8点)则来到了124.26亿美元,也就是说这一周CME的持仓共计增加了25.84亿美元;

(CME的持仓以早间8点更新计算,所以周一早间8点的持仓代表这一周的最初值,而周六早上8点的持仓为最终值,因此计算14-18日期间的持仓增量需要用19日早间8点的持仓减去14日早间8点)

还记得上面提到“多空持仓始终1:1,所以开出100万空头仓位后,总持仓会增加200万”吗?

所以如果上述逻辑能够被验证,那么理论上就可以将这周IBIT的净流入11.41亿美元乘以2,从而得出CME这周的总持仓至少会增加22.82亿美元的结果;

而CME这周的实际持仓增量为25.84亿美元,说明这其中还有3.02亿来自其他交易者,但这已经足够证明两者之间的相关性了,那就是CME这一周增加的期货持仓中,有88%来自IBIT的套利对冲仓位!

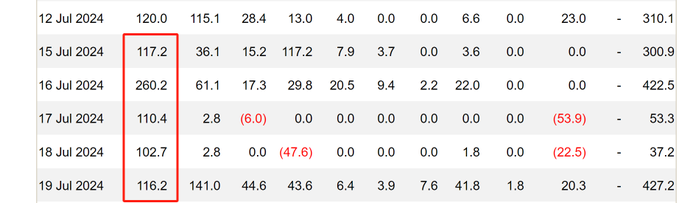

为了数据严谨,下面还对另一个IBIT出现大额净流入的一周(9月23日-9月27日)进行了同样的计算:

在那一周里,IBIT共计净流入:7.06亿美元,理论增加14.12亿美元持仓;

而与此同时CME在这一周的持仓增量为:18.64亿美元

也就是说在那一周里,CME持仓增量中,IBIT套利资金至少占到75.75%;

不过,上面的计算并不能证明IBIT的全部净流入都用来做套利了,因为在IBIT小额净流入的时候,也有出现过CME持仓小幅下降的情况,说明IBIT当中也绝对存在少量真实购买现货的资金,不过这类情况都发生在BTC没有处于价格高位区间或IBIT没有大额净流入时;

而只要是IBIT出现大额净流入且BTC位于价格高位区间时,两者之间数据的相关性都符合上述计算,这说明在IBIT出现高位大额净流入时,至少绝大多数资金都参与了期现套利交易。

至此,论证完毕!

不过似乎还差一点,那就是我引文中提到的阴谋论,ETF资管方如果在客户认购及实际购买BTC现货之间存在时间差,那么这种套利就不可能实现;

也就是说,IBIT的客户需要托管方实时购买BTC,然后利用量化机器人同步开空单才能既保证吃到溢价,还能够完成对冲,这就要求IBIT必须做到每次遇到大额净流入时,都做到立即购买现货。

这一点,我会在下面来验证,但我可以先剧透一下结论:目前所有ETF产品中,可能只有IBIT做到了实时购买现货…

而其他ETF,确实存在认购与实际购买之间的时间差!

那么他们又是怎么做跨期套利,来偷取用户的认购资金的呢?

????????

阴谋论二:ETF存在跨期套利,偷用户的认购资金;

这部分的逻辑我在引文中已经做了一个大致的推理了;

具体操作手法就是:

- ETF资管方收到客户的认购资金(假设BTC价格65000);

- 资管方没有选择立即拿着这些钱去市场购买BTC现货,而是选择购买一部分或不买;

- BTC价格两天后下跌至62000,资管方开始购买现货,用更便宜的筹码获得同样的现货;

3-1. BTC价格两天后下跌至62000,客户选择卖出自己的ETF份额,认赔离场,由于资管方还没有买入现货,那么就可以少退回一部分资金;

(需要注意的是,这里是用通俗的逻辑来解释这个操作,实际上对于用户来说,资管方有没有买入现货对他都没有影响,因为在用户视角下,他交易的都是同样的ETF,而在资管方那边,就需要对这个操作进行复杂量化及对冲了,所以就省略了)

而这个操作实际上,对于资管方来说,存在一定风险,那就是万一没有买现货,而BTC持续上涨,导致自己不论如何都无法买入客户认购时的那个价格,从而面临亏损的情况;

之所以我能想到这个阴谋论,主要原因来自两点:

- BTC在从62000上涨至69500的过程中,作为ETF现货托管方的Coinbase BTCUSD现货交易对上,至始至终没有出现持续的大额买入,且总是保持一个负溢价,与此同时,除了贝莱德IBIT以外的ETF均出现了大额净流入;

当价格破新高不断上涨的时候,不论是期货还是CEX现货,其CVD都是有买有卖,而且拉盘时买盘很强,唯独Coinbase的CVD始终保持负值,持续了很长时间;

(猜测除IBIT以外的ETF是否没有全额购买BTC?)

- 当BTC从69500回调至67000后,整个CEX现货市场都在卖出的时候,Coinbase却离奇的出现了持续性的买入,随后当价格再次回调至65300时,Coinbase再一次与整个市场表现出完全不同的CVD,开始持续买入现货;

当价格首次回调至67000时,Coinbase的CVD开始出现逆流而上的买盘;

当价格再次回调至65300后,Coinbase的CVD再次出现类似的买盘;

(猜测这些ETF是不是正急着买回,本来早就该买入的BTC现货?)

讲完这些ETF让我怀疑的原因,再讲讲我对这个阴谋论的解释以及如果要证明它,需要哪些证据?

为什么价格上行的时候,Coinbase始终没有出现持续的买盘?而当价格开始逐步回调了,反而又开始出现与众不同的买盘?

我在引文里是这么猜测的,市场中的一些大资金可能发现了这些ETF(除IBIT外)的猫腻,于是反过来借助这些特性,用期货拉盘创造了一轮强势的上涨行情,在价格到达高位后,ETF将不得不抓住任何回调的机会原价买回之前的现货,从而为期货拉盘资金提供良好的退出流动性;

因为这些ETF的行为,本质上等于做空了一部分用户的BTC现货(该买不买,等于做空),风险完全由他们自己承担,利润也是自己独享,全程与用户无关;

而当期货拉盘出现后,本来还在上周六闭盘价格63000等着BTC回调后买入现货的资管方突然发现,周一开盘时BTC的价格已经来到66000附近(+5.67%)了!

所以这时候就只有以下几个选择:

- 立即买入客户认购的现货,降低自己的亏损程度,认赔一部分;

- 选择继续等待,反正自己没有爆仓风险,只要客户不在高位赎回这些份额,就不会亏;

- 为了防止价格涨上去再也不回头,后续新增的客户认购还会进行购买,但目前被套的就暂时扛着;

从Coinbase的成交情况来看,这些ETF可能选择了第二个选项,所以对于他们来说,只需要等价格回调,分批买回现货即可,甚至还有的赚…

于是我们就看到了Coinbase在两段回调行情后,均出现了大额且持续的买盘。

说完我的理解,下面就是证明/证伪阶段:

除去IBIT以外的这些ETF,如果想要实现类似操作,就一定会出现认购资金买入ETF与资管方购买BTC现货之间的时间差,只要存在这个时间差,他们就可以完成相应的跨期套利!

下面就是寻找证据,感谢推特上的广大粉丝和朋友们,还真找到了!

????????

要验证“除了IBIT以外的ETF中存在借用户资金完成跨期套利”的阴谋论,需要获得这些ETF的实时交易记录及对应的链上转移记录;

当我在引文中寻求大家进行证伪的时候,有很多朋友发来了相应的数据;

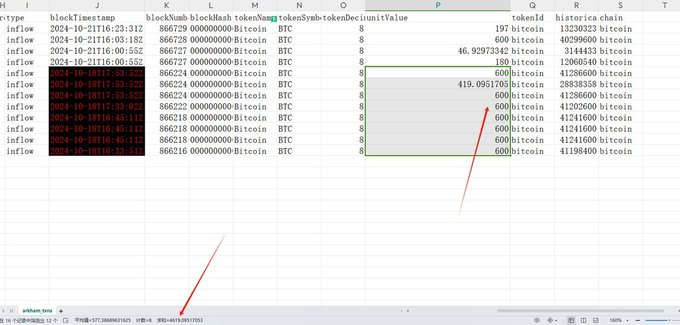

首先就是来自@RTAFinance的证伪,他先是提供了IBIT在彭博终端上的实时交易记录,证明了贝莱德旗下的IBIT始终保持着每日实时购买BTC的记录,但没有提供其他ETF的数据;

彭博机10月17日IBIT的成交情况及下载的BTC转移记录;

说明贝莱德确实是每天买了就提,完全没有任何时间差!

但是我们之前不是已经论证了IBIT大额净流入中大部分资金被用来期现套利了嘛?

所以这个数据恰好补上了之前“证明IBIT大部分资金用于期现套利这个阴谋论”所需要的最后一个证据!!!

那就是IBIT必须做到实时购买现货,才能保证期现仓位完成对冲,否则谁也不敢每次在BTC区间高位的时候动不动就买入价值几十亿美元的BTC…

既然如此,第二个阴谋论里肯定要排除贝莱德的IBIT,然后我又问了关于其他ETF的成交数据及现货购买时间差;

他是这样回复我的:

也就是说,除了IBIT以外的ETF确实存在“收到客户认购资金”与“实际购买现货”之间的时间差,这个“延迟”存在一个或以上工作日的差值;

那么结论呼之欲出,在除了IBIT以外的这些ETF中,很可能存在进行“跨期套利”的行为,这样就能解释为何Coinbase涨的时候不怎么买,跌下来开始使劲买的原因了!

由于我没有买彭博机,所以只能猜测这些ETF中,也是部分存在这个现象,不太可能全部在搞事情,但不论如何,第二个阴谋论也可以算是间接论证了;

至于其他朋友提供的数据和证伪逻辑,我就不放上来了,帮助意义不大,但还是很感谢!

接下来就是重点总结!

根据目前已知的数据来说,我们可以得出的结论是什么?

- 贝莱德在高位出现的大额净流入,对市场影响很小!低位出现的小额净流入可能才是实际购买。

- CME出现的高持仓量与期现套利资金有关,主导期货市场价格变动的并不是CME!

- 不管其他ETF怎样操作,该买的现货总是需要买的,那么当前一天这些ETF出现大额净流入后,很有可能他们会在之后1~2个交易日里逢低买入现货,也就是ETF(除IBIT)首次净流入导致拉盘后,价格回调往往是做多机会,因为有他们接盘,会买入后续一部分未买入的现货!

- 所有ETF中,影响市场价格权重最高的是FBTC,及其他中型ETF,而不是IBIT!

- 当IBIT出现短暂的小额净流出时,价格很可能即将见底,因为期现套利平仓的同时代表溢价见底,酝酿下一波多头趋势对于ETF及IBIT来说更加有利可图!

- 将BTC的价格维持在50000以上,可以确保ETF资管方管理的资金持续增长,从管理费角度来说是利益最大化的选择,所以过去8个月,BTC出现历史首次“破新高后长期震荡”的现象背后,也许还有ETF们的影子;

- What could go wrong?

这个留给大家讨论吧,目前整个市场的ETF就是这个状态了,IBIT一心搞套利,资金来源可能与日元Carry Trade有关,而FBTC是影响价格的关键,他卖就容易跌,他买就容易涨;

结合以上情况,最后聊聊我对ETF的新看法!

????????

阴谋论三?聊聊ETF对于BTC究竟是好是坏?

坦诚的讲,这轮牛市从开始到现在,都离不开现货ETF通过及大量资金流入这个事实的帮助;

我之前直播的时候聊过,如果ETF最终没有通过,且被长期搁置或否决,那么这轮牛市很可能就在48000彻底见顶了;

因为除去ETF带来的增量流动性,宏观环境在2024年初并没有得到明显的改善,利率处于历史高位,美联储的QT也没有结束,全球到处都隐藏着地缘政治危机;

这本身并不是一个利于牛市出现的环境;

而ETF的出现,为BTC带来了2023年的情绪牛,配合财政刺激政策释放的流动性,走出了一波行情,最后正式通过开始交易,截至目前为BTC带来了212亿美元的净流入!

这创造了第二波大行情,使得BTC得以在减半前突破新高!

但之后呢?

212亿的资金管理规模对应着平均0.25%的长期费用,每年下来有至少5300万美元的费用,这对于长期持有ETF的投资者来说,可能存在一些负担;

而IBIT当下建立的长期套利仓位并没有大规模平仓,尽管过去半年有至少6次出现了溢价归零的情况,这说明这些套利资金似乎并不满足当下的这些收益,他们在等什么?

在我看来,如果因为某些经济事件或地缘危机爆发,而BTC短期出现较大的期货负溢价,那么这些仓位就会逐步平仓,并实现非常高的收益!

如果未来有一天出现了很坏的行情,那么我们也许会看到,每当价格跌倒区间低位时,IBIT就会出现大额净流出,但价格却不受影响,然后反弹…

当然,这只是我的猜测之一,如果将IBIT至今232亿美元的净流入单独计算,作为流动性增量,那么当下的市场其实早就足以产生下一轮牛市了,具体的计算可以看这篇文章:

【这轮牛市是否比以往的牛市更加复杂?】https://x.com/CryptoPainter_X/status/1799949686079627334

既然流动性足够了,那新牛市怎么还不开始呢?

这再次说明了套利资金在IBIT中的占比很大。

话说回来;

ETF对于BTC究竟是好是坏呢?

对于将BTC作为资产配置、长期投资、囤币玩现货的币圈玩家来说,ETF是非常有利于市场长期发展,且逐渐成熟的催化剂;

但对于那些喜欢高倍赌博、滚仓交易的投机交易者来说,ETF的存在压制了这些交易模式的潜在盈利空间,过去一年2波的大行情,未来可能只有1年一次了;

美股化的BTC,将会更加受到传统经济层面的影响,宏观的变化主导牛熊周期,而4年一轮的减半周期则逐渐消失影响力,要知道,宏观周期可并不是以4年计的…

所以未来的牛市也许会更长,而熊市也一样,照本宣科的看着过去的4年减半周期去投资交易,很可能不是卖飞就是抄底抄在半山腰上。

而赌性依旧的币圈传统玩家就会不自主的选择投机属性更强的土狗、MEME币,从而导致加密货币市场分化成两个市场,BTC独占一头,而其余自成一派。

10年以后,当年轻人看到还在交易BTC的我们时,就像我们现在看到那些还在交易黄金期货的老交易员一样;

当我们老了,BTC也许也会老…

最后,对于ETF通过后的市场定价逻辑,我的看法是:

宏观周期决定牛熊,短期流动性带来波动;

以上!感谢阅读!

+ There are no comments

Add yours