前两天有蛮多朋友在转发BeWater Venture Studio的Loki撰写的《回归增长驱动:VC 币如何走出叙事主义的困兽之斗?》。文章后半部分关于增长方面的分析非常精彩,只是前面论述VC币时的一些观点以及在一些细节上的分析,我认为有值得商榷之处。

先说让我十分认可并觉得分析得非常精彩的观点:

“2020-2021 的繁荣让一些应该倒闭或者应该在未来倒闭的基金活了下来,还拿到了本不该募集到的钱,这些钱又在 2021-2022 让一些本应不存在的项目继续存在,甚至以不合理的估值融到了不合理数量的钱,最终导致 2023-2024 这些项目以不合理的估值出现在二级市场。”

“「真实增长」应该与产品战略高度融合,与运营路线匹配,且在剔除非可持续因素(如抽奖、短期激励,积分)的情况下仍能保持高比例的留存。”

“一个真正优秀的 CMO,应当有 70% 的时间进行战略观察与思考,20% 的时间用于制定计划,10% 的时间执行并取得 100%+ 的效果。”(北辰注:虽然我觉得这里给执行设置的比重有点过于低了……)

“将协议收入列为最高优先级增长指标”,“真正的可持续性增长源自于可持续的商业模式带来的可持续性收入”。

“90% 项目并没有建立真正的经济模型”。“大部分「VC」币面临的问题是代币流通量增长与业务不匹配的问题”,“真正的经济模型需要满足以下几个条件:1. 可以赚取或未来可以赚取可持续性协议收入;2. 代币周期与项目成长周期匹配;3. 将激励视为投资行为而非消费行为;4. 解决筹码结构的阶级固化问题”。

上述关于增长的分析,绝对能感受到作者长期陪跑过许多项目甚至给市场交过学费,才能紧贴项目的实际运营来给建议。只是前面铺垫的关于VC币的论述,我实在不能苟同。

1.作者认为:陷入危机的并不只是 VC 币,而是整个加密市场。

这句话本身没问题,但作者后面详细阐述的观点其实是在说:不是VC币不行,而是大环境不好,你看其他资产(比如meme)表现得也不好。

其实市场上所有对于VC币的批评,都是聚焦在那些动辄融资过亿、估值十几亿美元的VC币,是在控诉东西方的大VC不作为甚至制造危机,这些批评都与中小型token found无关。就像是2011年的占领华尔街运动,矛头指向的是美国政治精英和资本精英在经济危机中的不作为,而不是某个社区银行。否则市场上除了meme币,几乎所有的币都拿过机构投资,但它们也配叫VC币?

这些在上一轮牛市辉煌的 VC 代币,最终从最高点都要下跌约 95% 以上(统计均值为 93% ),而新币当前的跌幅均值仅为 78% 。从 78% 下跌至 93% ,意味着还有 68% 的跌幅(1-(1-93% )/(1-78% )),但这一跌幅或需要通过漫长的解锁和熊市来实现。《新老VC币大对比,这些新币已“跌出性价比”》

这是引用自Odaily星球日报在9月3日发表的由南枳撰写的《新老VC币大对比,这些新币已“跌出性价比”》中的结论,我想已经足以说明VC币的表现了。如果VC币不仅无法对抗下行周期,而且跌得还比普通的币还猛,那么LP要VC做什么?直接把钱投给智能合约,然后每当有新币发行,都自动投一部分出去,最后可能效果会更好。

另外,作者尤其不应该拿meme币的下跌来为VC币开脱。meme币本身就是一种表达情绪的meme行为,是一种让社区成员之间会心一笑的梗,早期参与者也都抱着归零预期跟风玩一玩。

不过把那些那些制造宏大叙事并占据行业资源的VC币,与那些在可能就几百人的社群里跟帖留言而产生的meme币放一起比较,这件事情本身很meme。

2.作者认为:VC不是大环境不好的罪魁祸首, 而且由于合同和Vesting的限制,VC反而是这场大逃杀游戏中的弱势方。

我想稍微有点金融常识的人都不会把这一轮市场下行的罪魁祸首算在VC头上,毕竟加息周期的流动性回流到银行体系才是根本原因。大家批评的是那些高估值的VC币,最后的落地情况远不及当初宏大叙事的预期,而且抛盘太大,进一步破坏了市场信心。

其次,VC怎么可能是大逃杀的弱势方?VC的锁仓时间更长这是事实,可是VC的成本更低、筹码更多、对团队的影响力更大也是事实。为什么那些VC币在每一轮大额解锁后的抛压都非常大,难道是散户在砸盘?

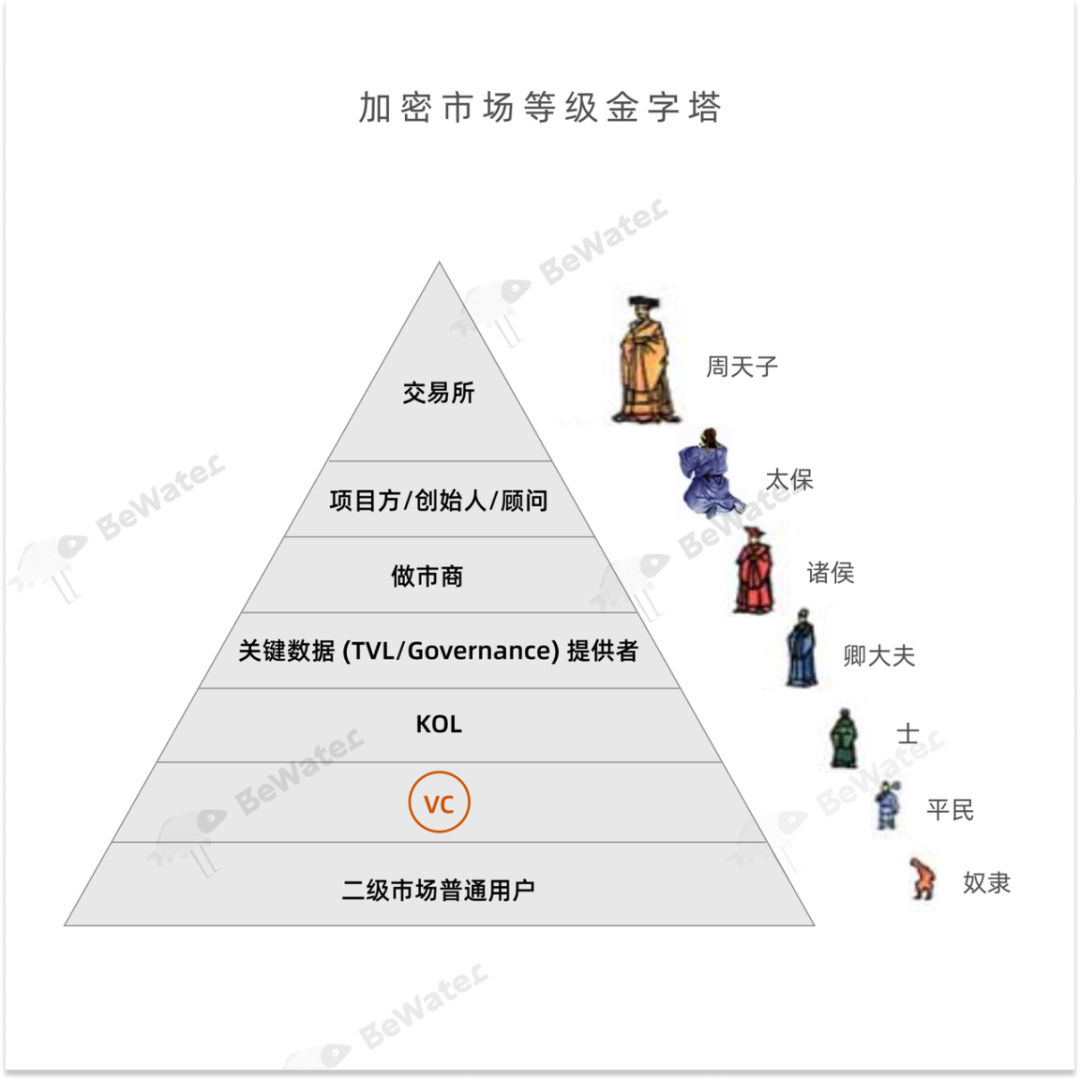

而且作者认为VC处在加密市场等级金字塔的底层,这里的错误在于把资金流的上下游关系当做了金字塔的上下级关系。

这种倒反天罡的说法就好比在说商业银行因为要在到期日才能完全收回贷款的本金及利息,所以银行是处在金融系统的被剥削的底层…也好比在说魔鬼梅菲斯特因为要等到浮士德违约的时候才能得到浮士德的灵魂,所以魔鬼才是被剥削者……

3.作者认为:觉得技术或者产品比市场更重要是一种错误观点。

我认为作者的看法比较适合分析那些已经有稳定市场的行业,比如饮料,比如奶茶加盟店,比如2024年的智能手机。而不是由创新驱动的还在探索市场的行业,比如2012年的智能手机,比如2023年的AI,比如2024年的Web3支付(顺便打一句广告,Whistle的下一篇重磅文章是关于Web3支付的!)。

crypto市场为啥没起来,而AI起来了?原因只有一个,那就是AI突破了技术的临界点,已经能够带来收入,或者有很大希望带来很大收入。而crypto还远远没有到临界点,市场上除了极少数产品有用,绝大多数没啥用,而且即使那些有用的产品也很同质化(比如理论上一条链只需要一个DEX就够了)。

总之,crypto是一个尚处前沿的领域,市场处在混沌状态,有待于技术和商业模式的创新来创造出新市场,就像乔布斯创造了智能手机的市场那样。

作者在文章后半部分关于增长的精彩分析是解决从1到10的,它很重要,但不能否认其实行业更亟须解决的是从0到1的问题。

4.作者认为:创始人或者团队成员必须去和每一个重要的 KOL 进行至少一次一对一的沟通。

这个观点其实比较难以反驳,因为本身就是伪命题。

与传统行业不同,crypto行业的KOL成分非常复杂,也就很难用传统的对于KOL的定义去理解crypto行业的KOL。

比如在汽车这种非常传统的行业,能对行业的消费者产生影响力的KOL都是职业的,如果非要找一个反例,那可能就是没有驾照的周鸿祎……

而在crypto行业,真正能对行业的消费者产生影响力的KOL往往自己就是项目方的创始人,或者大机构的投资人,或者这个行业里任何一个岗位的深耕者。比如CZ用一条推文干崩了Luna,直接导致三箭倒闭、FTX破产、硅谷银倒等一系列连锁反应……哪个职业KOL有这个影响力?

所以,对于crypto团队来说,与其说是与KOL合作,不如直接跟「有行业影响力的行业伙伴」共建生态,再跟媒体合作输出能清晰介绍产品的深度文章,最后再配合矩阵号转发就完事儿了。

至于产品后续如何保持长期稳定增长,作者在文章后半部分展开了精彩的深入分析,可以直接参考。

+ There are no comments

Add yours