SOL-皇帝的新衣

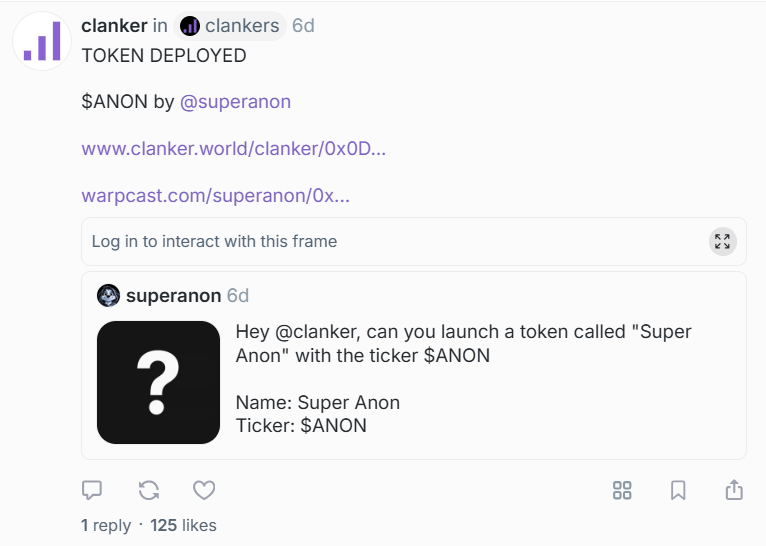

最近我的时间线上充斥着$SOL胡说八道,夹杂着 memecoin 的托词。我开始相信 memecoin 超级周期是真实的,Solana 将取代以太坊成为主要的 L1。但后来我开始深入研究数据,结果至少令人担忧……在本文中,我介绍了我的发现,以及为什么 Solana 可能是一座纸牌屋。

首先让我们看一下牛市的情况,简明扼要地阐述如下@alphawifhat:

与 ETH 加 L2s 相比,指标上有四种不同的说法:

- 用户群百分比高

- 费用相应增加

- DEX 交易量高

- 稳定币交易量占比显著提高

用户群比较:

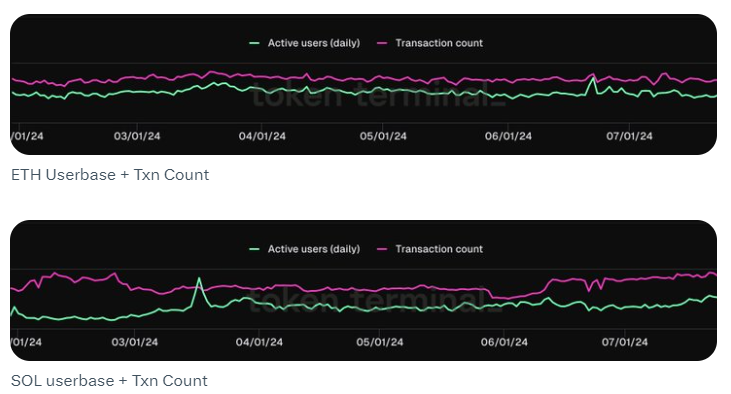

以下是 ETH 主网与 SOL 的比较(仅比较主网,因为 Dencun 之后绝大多数费用都来自于主网,来源:@tokenterminal):

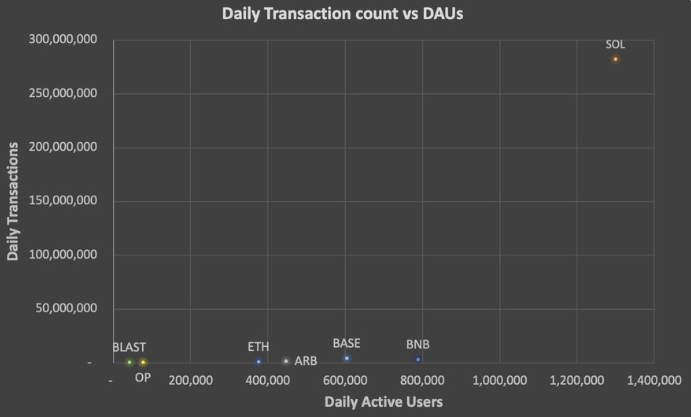

从表面上看,SOL 的数字看起来不错,每日活跃用户 (DAU) 超过 130 万,而 ETH 则为 376,300。然而,当我们将交易数量添加到组合中时,我注意到有些奇怪。 例如,7 月 26 日星期五,ETH 的交易量为 110 万,而 DAU 为 376.3 万,平均每位用户每天的交易量约为 2.92 笔。然而,SOL 的交易量为 2.822 亿,而 DAU 为 130 万,平均每位用户每天的交易量高达 217 笔。我认为这或许是因为费用低廉,可以进行更多交易、更频繁地复合头寸、增加套利机器人活动等。因此,我将其与另一条流行的链 Arbitrum 进行了比较。然而,Arb 在同一天只有 4.46 笔交易/用户。查看其他链也得到类似的结果:

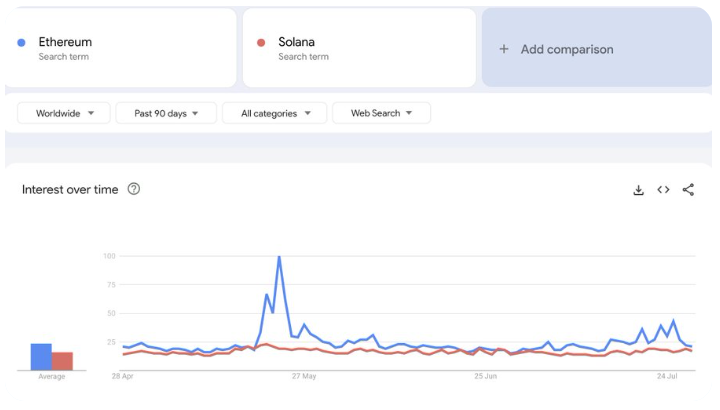

由于用户数量高于 ETH,我根据 Google Trends 进行了检查,该趋势对于每个用户的价值应该是相当不确定的:

ETH 要么与 SOL 持平,要么领先于 SOL。考虑到 DAU 差异,再加上围绕 SOL memecoin 趋势的所有炒作,这并不是我所期望的。所以到底发生了什么?

DEX 交易量分析

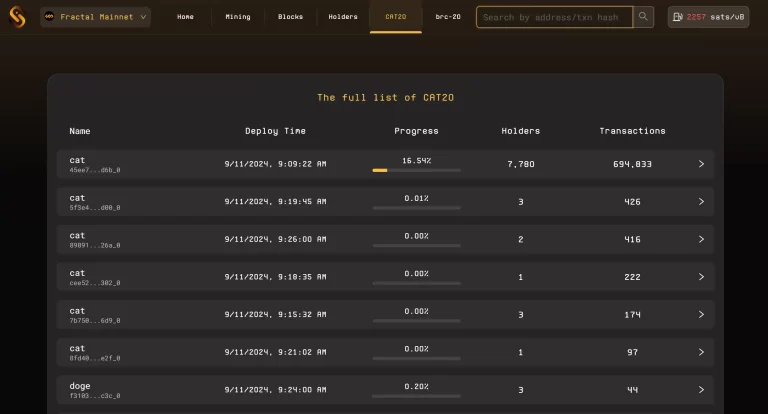

要理解交易计数差异,查看 Raydium 的 LP 会有所帮助。即使乍一看,也能明显发现有些问题:

起初我以为这只是蜜罐 LP 上流动性较低的虚假交易,以引诱奇怪的 memecoin 退化者,但从图表来看,情况要糟糕得多:

每一个低流动性池都是在过去 24 小时内艰难运作的项目。以 MBGA 为例,在过去 24 小时内,Raydium 上发生了 46,000 笔交易,交易量达 1,080 万美元,2,845 个独立钱包进行买卖,并产生了超过 28,000 美元的费用。(请注意,类似规模的合法 LP,$MEW,仅生成了 11.2K 笔交易) 从涉及的钱包来看,绝大多数似乎是同一网络中的机器人,拥有数万笔交易。它们独立生成虚假交易量,SOL 数量和交易数量都是随机的,直到项目完成,然后再转到下一个项目。 在过去 24 小时内,Raydium 标准 LP 上有超过 50 个交易量超过 250 万美元的地毯,总共产生了超过 2 亿美元的交易量和超过 50 万美元的费用。Orca 和 Meteora 的地毯似乎要少得多,而我在 Uniswap (ETH) 上很难找到任何具有任何有意义交易量的地毯。 显然,Solana 的地毯存在严重问题,其影响有多种:

- 考虑到异常高的交易与用户比率以及链上虚假交易/欺诈交易的数量,似乎绝大多数交易都是非有机的。主要 ETH L2 上最高的每日交易与用户比率为 15.0 倍,在 Blast 上(费用同样低廉,而且用户正在耕种 Blast S2)。粗略比较一下,如果我们假设真实的 SOL 交易与用户比率与 Blast 相似,那就意味着 Solana 上超过 93% 的交易(以及费用)都是非有机的。

- 这些骗局之所以存在,唯一的原因是这样做有利可图。因此,用户损失的金额至少等于产生的费用+交易成本,每天高达数百万美元。

- 一旦部署这些骗局变得无利可图(即当实际用户厌倦了亏损),你会预计大部分交易量和费用收入都会下降。

- 因此,看起来用户、有机费用和 dex 量都被严重夸大了。

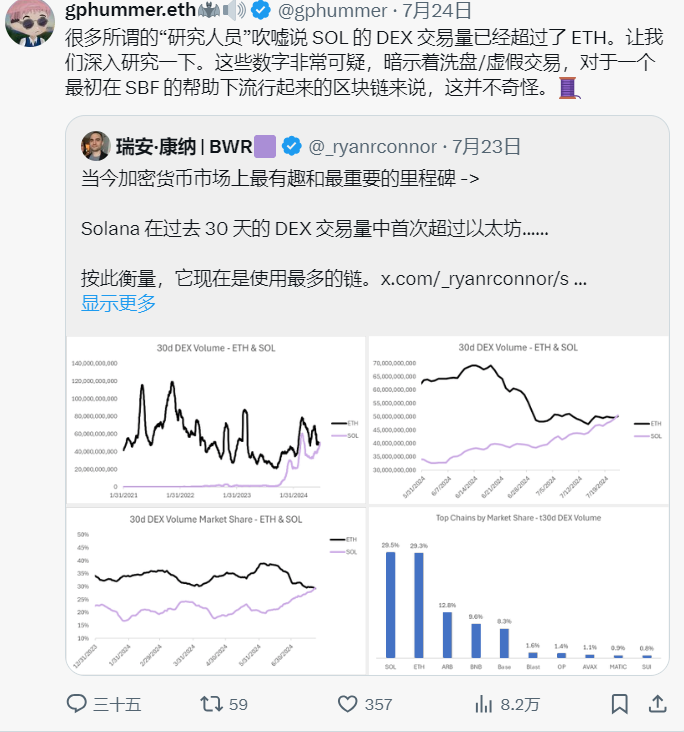

我不是唯一一个得出这些结论的人,@gphummer最近发布了类似内容:

Solana 上的 MEV

Solana 上的 MEV 处于一个独特的位置。与以太坊不同,它没有内置的内存池;相反,像@jito_sol创建了(现已弃用的)协议外基础设施来模拟内存池功能,从而允许 MEV 机会,例如抢先交易、夹层攻击等。Helius Labs 整理了一篇详细介绍 MEV 的深刻文章: https://www.helius.dev/blog/solana-mev-an-introduction Solana 的问题在于,交易的绝大多数代币都是波动性极高、流动性低的 memecoin,交易者通常会将交易滑点设置为 >10%,以确保交易成功执行。这为 MEV 提供了一个有利可图的攻击面来获取价值:

如果我们看一下区块空间的盈利能力,很明显现在大部分价值都来自于 MEV 提示:

虽然从最严格的意义上来说,这是“真实”价值,但 MEV 只有在有利可图的情况下才会实施,即只要零售继续模仿(并净亏损)模因。一旦模因开始冷却,MEV 费用收入也会崩溃。我看到很多 SOL 论文都在讨论基础设施建设最终将如何轮换,比如$JUP,$联合国等等。这很有可能,但值得注意的是,它们的波动性更低,流动性更高,根本无法提供相同的 MEV 机会。 经验丰富的玩家会受到激励,构建最好的基础设施以利用这种情况。在我挖掘的过程中,一些消息来源提到这些玩家投资控制内存池空间,然后将访问权出售给第三方的传闻。但我无法证实这一信息。 然而,其中存在一些明显的不正当动机——通过将尽可能多的 memecoin 活动引导到 SOL,它允许精明的个人继续从 MEV、所述 meme 的内幕交易以及 SOL 价格升值中获利。

稳定币

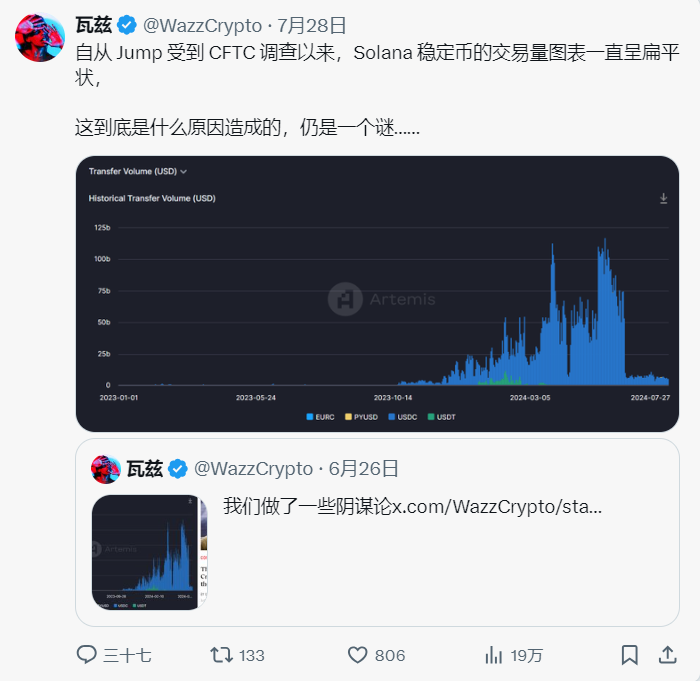

说到稳定币交易量+TVL,还有另一个奇怪的现象。交易量明显高于 ETH,但当我们看看@DefiLlama稳定币数据显示,ETH 拥有 800 亿美元的稳定 TVL,而 SOL 仅为 32 亿美元。我认为,稳定币(以及更广泛的)TVL 是一个比低费用平台上的交易量/费用更难操控的指标,它只显示了游戏中有多少皮肤。稳定币交易量动态凸显了这一点-@WazzCrypto注意到 CFTC 宣布调查 Jump 后交易量突然下降:

零售价值提取

除了地毯和 MEV,零售业的前景仍然暗淡。名人们选择 Solana 作为他们的首选连锁店,但结果并不乐观:

安德鲁·泰特 (Andrew Tate) 的 DADDY 是表现最好的名人代币,回报率为 -73%。拳击技能范围的另一端情况也好不到哪里去:

在 X 上进行快速搜索还可以发现内幕交易猖獗以及开发商向买家倾销的证据:

但是 Flip,我的时间线上全是那些在 Solana 上通过交易表情包赚取数百万美元的人。这和你所说的有什么关系?

我根本不相信 KOL 在 X 上的帖子能够代表更广泛的用户群。在当前的狂热之下,他们很容易进入某个位置,推销他们的代币,从他们的追随者身上获利,然后重复这个过程。这里绝对存在幸存者偏差——胜利者的声音远远大于失败者的声音,从而产生了对现实的扭曲看法。客观地说,散户似乎每天都会遭受数百万美元的损失,包括骗子、开发者、内部人士、MEV、KOL,而且这还没有考虑到他们在 Solana 上交易的大部分东西都只是没有实质支持的 meme 。很难否认,大多数 meme 最终都会走向与$地板。

其他注意事项

市场瞬息万变,当情绪发生变化时,买家曾经视而不见的因素就会变得清晰起来:

- 链条稳定性差,频繁中断

- 交易失败率高

- 无法读取的浏览器

- 开发门槛较高,Rust 的用户友好度远不如 Solidity

- 与 EVM 相比,互操作性较差。我相信,让多个可互操作的链争夺我们的注意力,比被束缚在单个(相当集中的)链上要健康得多。

- 从监管角度和需求角度来看,ETF 的可能性都很低。本文本身强调了为什么在 Solana 目前的状态下,机构需求会很低。@malekanom还强调了一些我认为与传统金融角度相关的观点(以及@0xmert):

- 排放量高达 67,000 SOL/天(1,240 万美元)

- FTX Estate 销售仍有 4100 万 SOL(76 亿美元)锁定。其中 750 万(14 亿美元)将于 2025 年 3 月解锁,另外每月将解锁 60.9 万(1.13 亿美元),直至 2028 年。大多数代币的购买价格似乎约为每枚 64 美元

结论

与往常一样,出售镐和铲子的人从 Solana memecoin 热潮中获利,而投机者则被洗劫一空,而且往往是在不知情的情况下。 我认为,通常引用的 SOL 指标被严重夸大了。此外,绝大多数自然用户正在快速地因不良行为者而损失链上资金。我们目前正处于狂热阶段,散户流入仍超过这些老练玩家的流出,这让人看好。一旦用户因持续损失而疲惫不堪,许多指标就会迅速崩溃。 如上所述,SOL 还面临一些基本面阻力,一旦市场情绪转变,这些阻力就会凸显出来。任何价格上涨都会加剧通胀压力/解锁。 最终,我认为从基本面来看 SOL 被高估了,虽然现有的情绪 + 势头可能会在短期内推动价格上涨,但长期前景则更加不确定。免责声明:虽然我过去曾多次持有 SOL,但目前我并没有持有 SOL 的实质性头寸。我上面提出的许多观点都是我自己的推测,并非事实。我的假设和结论可能存在错误。始终保持谨慎 – 这不是财务建议。

+ There are no comments

Add yours